|

그러나 자금조달 증빙으로 1500억원을 제시하는데 그쳤다. 그 외 자금은 계열 상장사의 유상증자와 쌍용차 전환사채(CB) 발행 등으로 조달하겠다고 밝혔다. 재무적투자자(FI)도 확보하지 못했다.

반면 KG컨소시엄은 자체 보유 자금으로 운영자금 5645억원을 충당하겠다고 하고, 실제 자금증빙도 하면서 높은 점수를 받았다. 평가시 5000억원을 인수대금으로 썼더라도 자금증빙을 하는 것과 다소 실현불가능한 조달계획만 내는 것과는 점수차이가 크다. 때문에 쌍용차 입찰에서 KG컨소시엄은 90점대를 받은 반면 쌍방울그룹은 70점대에 그친 것으로 알려졌다.

한 IB업계 관계자는 “쌍방울그룹이 자본시장에서 재무적 투자자를 구하기 위해 상당히 노력했지만 선뜻 손잡겠다고 나선 곳이 없는 것으로 알고 있다”며 “증시가 위축돼 있는 상황에서 유상증자를 통해 자금을 조달하겠다는 계획 자체가 신뢰를 주기 어려웠을 것”이라고 말했다.

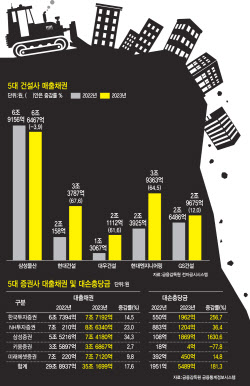

우선인수권자 선정 때부터 KG컨소시엄은 자금조달 능력과 회생 능력에서 쌍방울그룹에 우위를 점했다. KG그룹은 KG케미칼(001390)과 KG스틸, KG ETS, KG이니시스 등 상장사 5곳과 24개 비상장사를 거느리고 있다. KG케미칼의 지난해 말 기준 현금 및 현금성 자산은 연결 기준 3636억원 수준이고 KG ETS(151860) 환경에너지(폐기물) 사업부 매각대금 5000억원, KG스틸의 영업호조에 따른 양호한 현금흐름 등으로 자금확보 면에서는 다른 인수후보에 비해 앞섰다는 평가였다.

또 쌍용차 인수전 출사표를 던질 때부터 사모펀드 운용사인 캑터스프라이빗에쿼티(PE)와 컨소시엄을 꾸린데다 경쟁사였던 파빌리온PE와도 손잡으면서 재무적 투자자(FI)도 탄탄하게 구성했다. 여기에 쌍용차와 반조립(CKD) 사업을 진행하고 있는 사우디아라비아의 SNAM과 쌍용차의 주요 납품회사인 효림그룹이 파빌리온PE를 통해 투자확약을 한 것 역시 KG컨소시엄에 힘을 실어줬다.

앞서 올해 초 에디슨모터스 컨소시엄이 쌍용차 인수 본계약까지 체결했다가 잔금납입을 하지 못해 계약해지를 하고 처음부터 매각절차를 시작했던 만큼, 법원과 쌍용차 입장에서는 제때 자금을 투입할 수 있는 능력이 가장 중요했을 것이란 분석이 나온다.

워크아웃 중인 기업을 성공적으로 회생시킨 이력도 플러스로 작용했다. KG그룹은 지난 2019년 동부제철(현 KG스틸)을 캑터스PE와 함께 인수해 1년 만에 흑자로 돌려놨다.

한 IB업계 관계자는 “법원과 매각주관사 측이 자금력도 봤겠지만 기업을 정상화시키겠다는 의지와 능력도 중요하게 봤을 것”이라며 “회생 성공 경험이 도움이 됐을 것”이라고 말했다.

![“도와주세요!” 한마디에…폭행당하던 택시기사 구한 알바생 [따전소]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041600505t.jpg)