|

버핏 회장이 이끌고 있는 버크셔 해서웨이는 6일(현지시간) 공개한 2분기 실적 보고서를 통해 약세장이 이어졌던 지난 2분기(4~6월)에 투자 기업들의 주가 하락으로 인해 437억6000만달러, 우리 돈으로 56조8000억원에 이르는 대규모 순손실을 기록했다고 밝혔다.

2분기 영업이익은 92억8300만달러로, 전년동기대비 38.8% 높았지만, 주식과 파생상품 등에 투자해서는 530억달러(원화 약 68조8200억원)에 이르는 평가손실을 기록한 탓에 했다. 이는 2분기 중 뉴욕 증시를 대표하는 스탠더드앤드푸어스(S&P)500지수가 16%나 하락한 탓이었다. 이는 2020년 1분기 이후 9개 분기 만에 가장 큰 하락폭이었다.

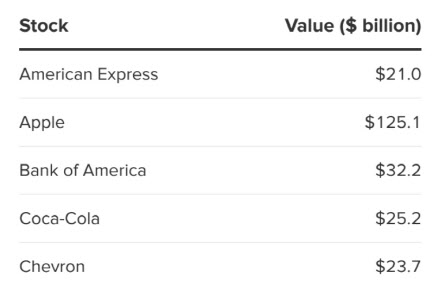

이에 회사의 순손실은 437억6000만달러였고, 클래스A 주식을 기준으로 한 주당 순손실은 2만9754달러나 됐다. 1만8488달러 주당순이익을 냈던 작년 2분기에 비해 적자로 돌아선 것이다. 실제 같은 기간 중 버크셔 해서웨이가 보유한 3대 종목인 애플과 아메리칸익스프레스, BoA 주가는 21% 넘게 하락했다.

이 같은 실적 부진에 대해 버크셔 측은 단기적인 분기 실적 변동에 연연할 필요가 없다고 말했다. 버크셔 측은 “어떤 특정 분기에 있었던 투자 이익이나 손실규모는 대개 의미 없다”면서 “특히 특정 분기의 주당순이익이나 순손실 같은 숫자는 회계에 대한 이해가 부족한 투자자들에게 잘못된 오해를 불러 일으킬 수도 있다”고 말했다.

다만 버크셔는 2분기 중 주가 하락에도 저가 매수에는 소극적인 편이었다.

|

2분기 주식 순매수 규모는 38억달러(원화 약 5조원)에 그쳤고, 이로 인해 2분기 말 현금 보유액은 1054억달러로, 1분기 말 기준 1060억달러와 거의 같은 수준이었다. 이에 블룸버그통신은 버핏이 주가가 쌀 때 주식을 사라는 저가매수 격언을 따르긴 했지만 주식 매수에 그리 적극적이진 않았다는 것을 시사한다고 해석했다.

버크셔 주가도 2분기 중에 22%나 하락했지만, 자사주 매입도 10억달러에 그쳐 앞선 1분기의 32억달러의 3분의1 수준으로 줄였다.

그나마 미국 대형 석유회사인 옥시덴탈 페트롤리엄 주식을 3월 이후부터 꾸준히 사들여 현재 19.4%까지 지분을 늘린 것이 가장 적극적인 투자였다. 옥시덴탈은 국제유가 상승 덕에 올 들어 주가가 2배 이상 급등하며 S&P500지수 편입 기업 중 최상위급의 주가 수익률을 보이고 있다.

블룸버그 인텔리전스는 “버크셔는 2020~2021년 2년 간 주식시장에서 160억달러 순매도를 보였는데, 올 들어 지금까지 총 452억달러나 순매수하고 있다”며 “2분기에 38억달러로 순매수 규모가 줄긴 했어도 이 같은 저가 매수는 더 이어질 것 같다”고 점쳤다.

한편 투자회사 에드워드 존스의 제임스 섀너핸 애널리스트는 “버크셔가 2분기에 손실을 냈지만, 이번 실적은 이 회사의 회복력을 보여준다”며 “시장금리 상승과 인플레이션 압력에도 주요 사업 부문들이 좋은 성과를 냈다”고 진단했다.

실제 대규모 투자손실에다 계열 보험회사인 가이코가 보험금 청구 급증으로 4억8700만달러 손실을 봤지만, 철도기업인 BNSF와 다른 보험사 등이 돈을 벌면서 전체적으로 영업이익을 늘렸다.

![[단독]LG화학, 성과급 제도 개편…적자 낸 사업본부는 ‘0%'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900719t.jpg)

![‘미래의 차' 테슬라 모델 Y, ‘베스트셀링카' 된 이유 살펴보니[타봤어요]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900724t.jpg)

![이미주♡송범근 연상연하 스타 커플이 선택한 커플링은?[누구템]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900049t.jpg)