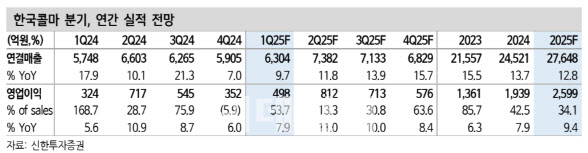

박현진 신한투자증권 연구위원은 “썬 제품 중심으로 한 중장기 성장 매력 여전히 유효하고, 현 국내외 수주 상황이 호의적인 것으로 파악된다”며 “올 1분기 컨센서스가 부담 없어 보이는 점에 주목할 필요가 있다”고 말했다.

|

미국 관세 이슈에도 ODM 본업 성장세는 탄탄한 점에도 주목했다. 기초와 색조 고르게 증가하고 있는 것으로 판단했다. 또 한국 생산법인 내 썬 제품(UV 차단) 수출 수요가 미국뿐 아니라 전 세계적으로 확대되는 양상이다.

박 연구위원은 “고객사들의 썬 제품 연간 수요가 예측 가능한 현 시점상 올 1분기 썬 제품 수주 상황이 상당히 호의적인 것으로 파악된다”며 “고객사 중 썬 제품으로 유명해진 뒤 이를 기반으로 스킨케어 주문도 늘리는 것으로 다수 확인된다”고 설명했다.

미국법인 매출은 지난해 4분기와 유사한 수준으로 전망했다. 미국 & 캐나다법인 분기 영업적자는 50억원 내외 유지했을 것으로 봤다. 올 하반기 분기 흑자 전환 목표는 변함없으리라고 판단했다.

중국법인은 내수 소비 부진으로 유의미하게 초기 가동률 높여가기에 부담스러운 환경이지만, 낮은 한 자리 매출 성장 보이는 것으로 추정했다. 연우는 이익 증가 여력 제한적이라는 평가다.

박 연구위원은 “화장품사 중 상대적으로 밸류에이션 저평가돼 보이는 기업으로, 썬 제품에서의 유명세를 매개로 품목 다각화 추세가 긍정적”이라며 “재무 건전성 우위 기업으로서 증시가 불안할 때 선호도 올라간다는 점도 참고할 만하다”고 말했다.