|

문제는 당기순이익 감소에서 끝나는 것이 아니라 최장 10년까지 은행 건전성에 악영향을 줄 수 있다는 점이다.

은행업감독업무시행세칙에 따르면 은행은 운영리스크를 산정할 때 과거 10년간 손실데이터를 가지고 규제자본을 산출한다. ELS 판매로 손실을 본 은행들은 향후 10년간 리스크 위험가중자산을 산정할 때 이번 손실을 반영해야 한다.

운영 리스크는 부적절하거나 잘못된 내부 절차, 외부 사건으로 발생할 수 있는 손실 위험이다. H지수 ELS 불완전판매로 각 은행이 내야 하는 벌금, 분쟁절차에서 발생하는 사적합의금·징벌적 손해배상금까지도 포함된다.

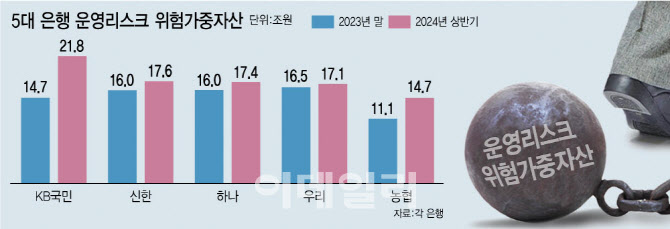

실제 은행들이 올 상반기 역대급 당기순이익을 냈지만 운영 리스크 위험가중자산은 14조원 넘게 늘었다. ELS 판매금액이 가장 많은 KB국민은행은 올 상반기 운영위험가중자산이 21조 8444억원으로 전년 말(14조 6844억원) 대비 7조1600억원 늘었다.

ELS 판매금액이 2조원대인 신한, 하나은행은 같은 기간 1조 5648억원, 1조 3936억원 증가했다. 농협은행은 3조 5597억원, ELS판매금액이 가장 작은 우리은행은 5509억원 늘었다. 위험가중자산 증가는 자본비율 하락으로 이어진다. 보통주자본비율은 은행 보통주 주주지분을 위험가중자산으로 나눈 값으로 이 비율이 높을수록 재무건전성이 높다는 의미다.

올해 은행들이 장사를 잘했음에도 보통주자본비율은 하락했다. 국민은행이 지난해 말 14.91%에서 올 상반기 14.71%로, 신한은행은 14.62%에서 14.59%로 하락했다. 하나은행은 16.06%에서 15.31%로 떨어져 하락폭이 가장 컸다. 우리은행은 13.17%에서 13.28%로, 농협은행은 15.43%에서 15.85%로 개선됐다.

다만 금융사고 발생에 따른 운영리스크도 반영해야 하는 점을 고려할 때 수백억원대 대출 사고가 잇따라 발생한 우리·농협은행 또한 운영리스크에서 자유롭지 않다.

이런 상황에 은행장들은 지난 6월 이복현 금융감독원장과의 간담회에서 손실요소 반영 기간을 3년으로 줄여달라고 건의했다. 감독업무시행세칙에 따르면 은행이 감독원장과 협의할 시 손실데이터 관측기간을 5년으로 줄일 수 있다. 또한 최소 3년 이상 손실요소로 반영하고 관련 재발 방지대책을 수립·이행하면 금감원장의 승인을 받아 4년째부터는 반영하지 않을 수 있다.

금융당국 관계자는 “과거 10년간의 손실을 운영위험가중자산을 계산할 때 반영한다”며 “각 은행이 규제에 맞게 충실히 반영해야 한다”고 강조했다. 운영리스크를 줄이려는 은행권에서는 ELS 손실 사태, 부당대출 사고 등을 막기 위해 내부통제를 강화한다는 방침이다.

시중은행 관계자는 “금융사고 등으로 운영리스크가 10년 동안 계속 반영하면 보통주자본비율에 일정 부분 악영향이 있다”며 “반영기간 단축을 위해 내부통제를 강화할 수밖에 없다”고 말했다. 다른 시중은행 관계자는 “각 부서와 영업점 운영리스크 관리자 화상교육을 정기적으로 시행하고 있다”며 “운영리스크 관리 우수영업점에 포상제도를 운영 중이다. 전사적으로 내부통제를 강화하고 있다”고 전했다.

|

![SK하닉 직원 퇴직금도 대박?…"삼전처럼 성과급 일부 인정 기대"[only 이데일리]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26020900061t.jpg)