|

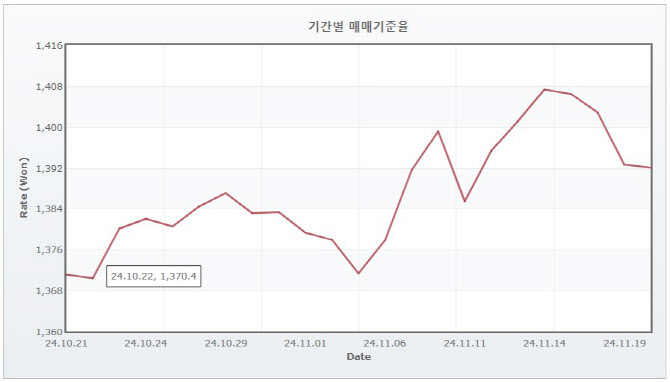

20일 금융권에 따르면 금융감독원은 박충현 부원장보 주재로 각 은행 자금담당 부행장과 간담회를 갖고 원·달러 상승에 따른 영향 등을 논의했다. 주요 시중은행과 글로벌 투자은행(IB) 자금담당 임원이 참석했다. 금감원 관계자는 “11월 초 미국 대선, 연방공개시장위원회(FOMC), 중국 전인대 발표 등 국제적으로 큰 이벤트가 있었다. 외화자금시장 동향을 살펴보고 연말 연초 계획을 듣기 위한 자리다”며 “현재 외화자금시장은 환율 변동과 비교하면 굉장히 안정적인 상태다”고 말했다.

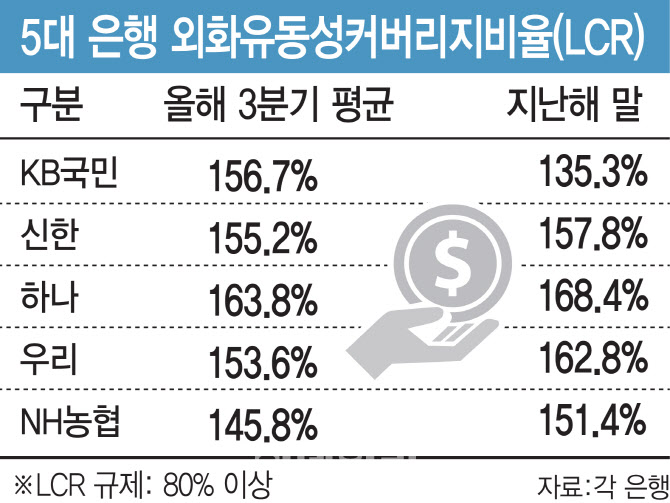

실제 주요은행은 규제 수준 이상의 고유동성 외화 자산을 확보하고 있다. KB국민은행의 외화LCR은 지난 15일 평잔 기준 140%, NH농협은행과 하나은행은 각 165%, 195% 수준이다. 지난 9월 말 기준으로 신한은행이 145%를 기록했다. 우리은행은 3분기 영업일 평균LCR이 약 154%로 집계됐다.

외화LCR은 시스템 위기 상황에서 30일간 외화 순현금유출액을 감내할 수 있는 외화 고유동성자산의 비율로 유동성 충격에 대한 은행의 대응능력을 보여주는 지표다. 외화부채 규모가 5억 초과인 은행들은 외화LCR을 80% 이상으로 관리해야 한다.

외화 중장기조달비율은 국민은행이 120% 내외, 하나은행 127%, 농협은행 292% 등으로 역시 규제 수준(100%)을 웃돈다. 다만 지난해 말과 비교하면 올해 3분기 평균 LCR이 은행권 전반적으로 낮아졌다. 신한은행(157.8%→155.2%), 하나은행(168.4%→163.8%), 우리은행(162.8%→153.6%), 농협은행(151.4%→145.8%) 등 외화LCR이 소폭 하락했다.

은행권 고위 관계자는 “은행이 기업과 외화 파생거래를 할 때 환율이 오르면 평가손해가 발생할 수 있다”며 “은행 간 거래에서 국채를 담보로 하는데 기업체와 거래에서는 담보를 못 받는 구조라 은행의 고유동성 외화자산이 감소한다”고 설명했다. 환율이 오르면 은행들의 외화자산 또한 높게 잡혀 LCR 비율이 낮아지고 보통주자본비율(CET1) 또한 하락한다.

이런 상황에 은행들은 환율 상승에 따른 리스크 관리에 고삐를 죄고 있다. 우리은행은 비상대책조직인 위기대응협의회에서 유관 부서 협의를 통해 환율수준별 관리방안을 수립해 대응 중이다. 국민은행은 환율 상승 장기화에 대비해 충분한 유동성 버퍼를 유지할 계획이다. 신한은행은 올해 만기 도래하는 차입부채에 대해 선제적으로 차환했다. 외환시장 변동에 따른 악영향을 줄이려는 조처다. 은행권 관계자는 “자금조달 포트폴리오를 안정적으로 관리하는 게 중요하다”며 “내년 LCR 규제가 100%로 높아져도 대응 가능할 만큼 주요 은행은 고유동성 자산을 충분히 확보하고 있다”고 말했다.

|