◇고려아연, 공개매수로 11.26% 취득

28일 고려아연은 지난 23일 마감한 자기주식 공개매수를 통해 총주식의 11.26%를 매수했다고 공시했다. 고려아연은 이번 공개매수로 지분 9.85%를 취득했으며, 최 회장 측 백기사 역할로 공개매수에 함께 참여한 베인캐피탈은 1.41%의 지분을 확보했다. 고려아연은 주당 89만원에 공개매수를 진행하며 최대 20%(베인캐피탈 2.5%)의 지분을 목표로 제시했었다.

|

양측은 이번 공개매수 결과를 놓고서 장외 신경전도 치열하게 벌이고 있다. 고려아연은 이날 입장문을 내고 “MBK의 공개 매수에 응하도록 유인하고 주가에 영향을 미친 것은 주가조작, 사기적 부정거래 등 시장 교란 행위에 해당될 수 있다고 판단해 증거자료와 함께 금융감독원 진정을 진행했다”며 “또한 검찰 고발 등도 검토하고 있다”고 밝혔다.

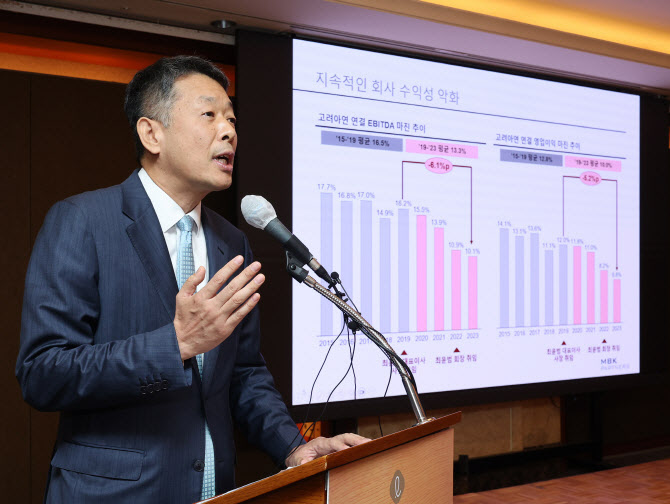

MBK도 마찬가지로 이번 공개매수 결과에 대해 “자사주 공개매수에 많은 수의 주주들이 청약하지 않은 점은 무너진 고려아연 거버넌스를 바로 세우겠다는 MBK·영풍의 대의에 동참하는 주주들이 많다는 것”이라고 했다.

◇표 대결 대비 지분 경쟁 치열할 듯

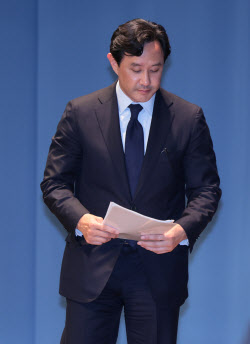

경영권 분쟁의 핵심은 누가 먼저 의결권 과반을 확보해 이사회를 장악하느냐다. 이날 MBK·영풍 연합은 고려아연 이사회에 임시 주총 소집을 청구하고 신규 이사 14명(기타비상무이사 2명 포함)선임·집행임원제도 도입 안건을 올렸다고 밝혔다. MBK·영풍은 “독립적인 업무집행 감독기능을 상실한 기존 이사회 체제는 수명을 다했다고 판단한다”고 지적했다. 고려아연은 이에 대해 “이사진을 무려 27명으로 늘리는 건 기형적인 이사회 구조를 만들겠다는 것”이라며 “경영 위기에 취약한 집행임원제 안건은 오로지 회사 장악만 생각한 것”이라고 반박했다.

현재 고려아연 이사회는 총 13명으로 구성돼 있는데, 고려아연 측 인물이 12명이고 영풍 측 인물은 장형진 고문(기타비상무이사)이 유일하다. MBK 연합은 주총 표 대결에서 과반을 점할 경우 신규 이사를 대거 진입시켜 고려아연 이사회를 장악한다는 계획이다. 현재 고려아연 정관은 이사회 이사 수를 제한하지 않고 있어 가능한 시나리오다. 신규 이사 선임은 보통결의사항으로, 상법상 출석한 주주 의결권의 과반수 찬성을 요구한다.

|

이미 시장은 이 같은 상황을 예상하고 뜨겁게 반응하고 있다. 공개매수가 종료된 다음날인 지난 24일 고려아연 주가는 상한가를 기록하며 주당 113만8000원에 마감했다. 이튿날에는 장중 한때 147만원(29.17%)까지 치솟기도 했다. 공개매수 결과가 발표된 28일에는 전날 대비 3.83% 오른 130만1000원의 가격을 기록했다. 상승세가 여전히 유지되며 당분간은 이 같은 고공행진이 이어질 것이란 전망이 나온다.

특히 고려아연 측은 공개매수 전 보유한 자사주 2.41% 중 일부인 1.4%의 의결권을 부활시키는 방안을 검토 중이다. 자본시장법상 자사주는 취득일로부터 6개월동안 처분할 수 없지만 우리사주조합 처분 등 일부 예외 사항이 존재한다. 만약 고려아연이 1.4%의 자사주 의결권을 회복하는 데 성공할 경우 양측의 지분 격차는 1% 초반으로 좁혀질 수도 있다. 이에 대해 MBK 측은 “우리사주조합에 자사주를 처분하는 방안의 경우는 배임죄에 해당할 수 있다”며 견제에 나섰다.

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)