|

최용훈 한은 금융시장국장은 30일 한은 블로그에 올린 ‘기준금리 인하와 대출금리 변동 바로 이해하기’라는 글을 통해 이같이 밝혔다.

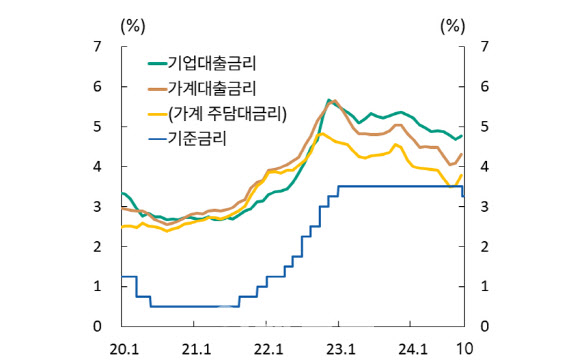

최 국장은 대출 지표금리인 시장금리가 국내외 통화정책 완화 기대(0.25%포인트씩 3차례 인하)를 미리 반영해 빠르게 하락했다는 점을 짚었다.

그는 “통화정책 기대를 선반영해 시중금리가 기준금리 인하에 앞서 움직이는 것은 정책기조 전환기에 관찰되는 일반적인 현상”이라며 “시장참가들은 중앙은행의 정책 신호를 토대로 향후 금리 경로에 대한 기대를 형성하게 되고, 그 결과 시장금리가 실제 정책결정에 앞서 상당 기간 먼저 움직이면서 대출금리에 영향을 미친다”고 설명했다.

특히 이번 정책기조 전환기에는 선반영 시기가 상당히 빨랐고 그 폭도 매우 컸다는 평가다. 2021년 하반기부터 시작된 통화정책 사이클에서 기준금리 인상폭이 300bp(1bp=0.01%포인트)로 컸고, 고점(연 3.50%) 지속 기간이 20개월로 길었기 때문이라는 분석이다. 또한 미국 연방준비제도(Fed·연준)를 비롯한 주요국 중앙은행이 앞서 통화정책 전환에 나서면서 글로벌 금리가 하락한 영향도 더해졌다고 판단됐다.

|

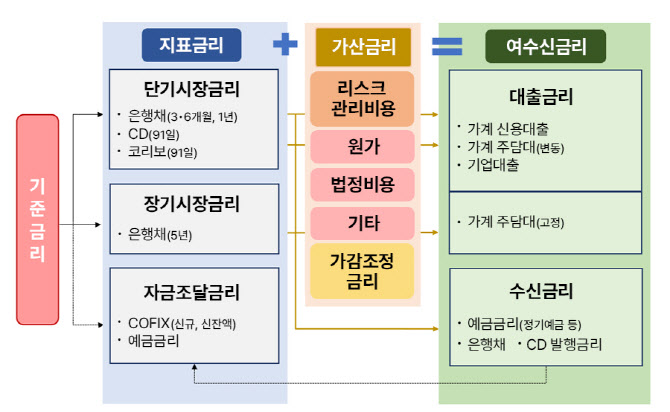

최 국장은 지난 8월 이후 은행들이 가산금리 인상을 통해 대출금리를 올린 것은 주택담보대출(주담대)을 중심으로 축소했던 대출 가산금리의 정상화라고 설명했다. 대환대출 플랫폼 도입 등으로 대출 경쟁이 심화하면서 은행들의 가계대출 가산금리는 상반기 중 ‘0’ 수준에 가깝게 낮아졌는데, 이를 통상적 수준으로 되돌리는 과정이라는 것이다.

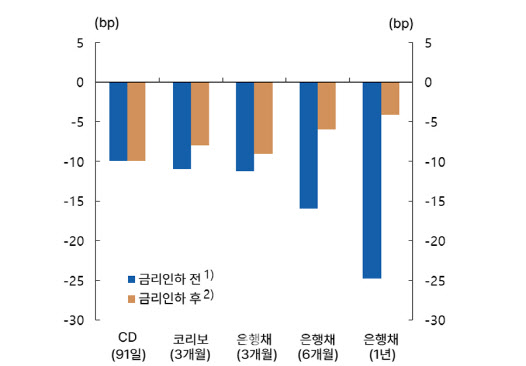

다만 최 국장은 단기 시장금리에 연동한 대출금리는 향후 추가 하락 가능성이 있다고 전망했다. 실제 기준금리 인하 이후 장기시장금리는 소폭 등락에 그치고 있지만, 양도성예금증서(CD)나 은행채 등 주요 단기시장금리는 10bp 가까이 추가 하락했다. 이를 지표금리로 하는 변동금리 대출의 금리가 점차 낮아질 것이란 예상이다. 변동금리 대출은 8월말 잔액 기준 기업대출 63.4%, 가계대출 55.2%(주담대 34.8%) 수준이다.

최 국장은 “이번 기준금리 인하는 대출금리로 원활히 파급되고 있는 것으로 평가된다”며 “기준금리 조정의 영향이 결정 직후 한꺼번에 나타난다면 오히려 경제주체들의 경제활동과 합리적인 의사결정에 충격이 될 수도 있다”고 지적했다. 이어 “적절한 커뮤니케이션을 통해 그 효과가 점진적으로 나타나도록 하는 것은 통화정책 운용 관점에서도 바람직한 측면이 있다”고 덧붙였다.

|

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)