피츠버그주 외곽 프리포트에서 750명의 직원을 두고 있는 원유시추장비, 도어락 제조사인 오버그 인더스트리는 비싼 미국산 제품을 사려는 수요가 떨어지자 문 손잡이를 만드는 공장을 멕시코에 파는 대신 가격도 비싸도 팔 수 있는 항공기와 의료장비 부품 등에 주력할 생각이다.

◇ 공장 이전-해외조달 확대 등 모색중

최근 6개월간 달러화는 유로대비 19%, 엔화대비 17% 올랐다. 이런 달러 강세는 미국 수출기업과 제조업체에 가장 큰 악재가 되고 있다. 테렉스와 오버그처럼 강(强)달러를 버티기 위해 생존전략을 모색하는 미국 기업들이 줄을 잇고 있다.

전기장비업체인 프라임이큅먼트는 브라질산 부품과 재료를 더 많이 쓰고 있다. 헤알화 약세 효과로 미국산 부품보다 브라질산이 더 저렴하기 때문이다. 또 헤알 가치가 오르길 기다리면서 브라질에서 벌어들인 수익을 미국으로 송금하는 것도 미루고 있다. 미시건주와 멕시코에 공장을 둔 자동차 회로업체 퍼스트로닉도 체코·인도·중국 등에 합작회사를 설립하기도 했다.

핼 서킨 보스턴컨설팅그룹 선임파트너는 “달러가 지금처럼 강해지면 기업들은 생산설비 자동화와 값이 싼 해외에서의 원재료 조달 확대 등의 압박을 받기 마련”이라고 설명했다.

환헤지 등으로 상대적으로 환율 변동에 내성이 강한 다국적 기업들도 어려운 건 마찬가지다.

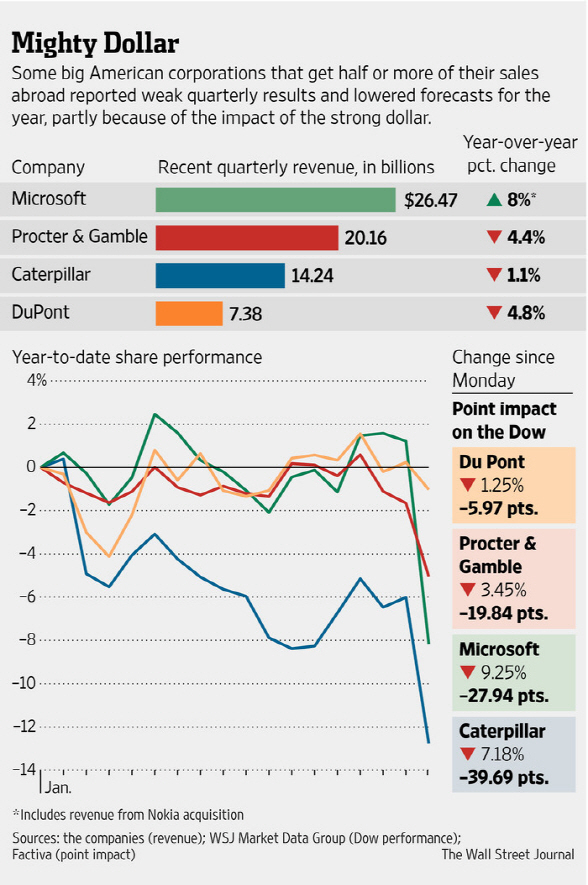

전세계로 시장을 공격적으로 확대하던 P&G는 최근 몇 달새 해외 실적 때문에 죽을 쑤고 있다. 해외에서 벌어들인 수익도 달러화로 환산하면 가치가 뚝 떨어졌다. 매출 3분의 2를 해외에서 벌고 있는 P&G의 최근 분기 매출은 전년동기대비 4.4% 줄었다. P&G는 환율 변동으로 인한 올해 환차손이 14억달러에 이를 것으로 추산하고 있다.

◇ 견딜만하다던 대기업들도 실적 `뚝`

이 때문에 미국 주요 기업들의 실적 전망도 하향 조정되고 있다.

현재 스탠더드앤드푸어스(S&P)500지수에 편입된 기업들 매출 가운데 해외 비중은 40%에 이른다. 월가는 이달초까지만 해도 S&P500지수에 포함되는 기업들의 올해 매출액이 전년대비 1.3% 증가할 것으로 전망했지만, 한 달도 안돼 최근 0.5%로 크게 내렸다.

달러 강세가 당분간 지속될 것이라는 전망이 힘을 받으면서 다국적 기업들 역시 올해 전망치를 보수적으로 잡고 있다. 세계 최대 제약회사인 화이자는 환차손 규모를 28억달러로 예상하며 올해 매출 전망은 445억~465억달러로 지난해(496억달러) 보다 감소할 것으로 내다봤다.

해외 매출 비중이 62%나 되는 유나이티드 테크놀로지스도 올해 매출 전망치를 650억~660억달러으로 예상했다. 이전에는 매출 660억~670억달러 예측했다. 듀폰도 올해 주당 순이익이 전년대비 4.7% 성장하는 4.20달러에 그칠 것으로 내다봤다. 시장 전망치 4.47달러보다 밑도는 수치다.

미국 기업들이 비상에 걸렸지만 미국 재무부는 환율 관련, 특별한 조치를 취하지 않고 있다. 제이콥 루 미국 재무장관은 “강달러는 언제나 미국에 좋다”고 말했으며 이러한 입장을 자주 밝힌 바 있다.

포트 핏 캐피탈의 킴 포레스트 선임 애널리스트는 “충격은 서서히 오고 있다”며 “많은 수출 중심의 기업들은 판매·연구·개발 등의 비용을 미국이 아닌 다른 곳에서 현지 통화로 지출해야 한다”고 말했다. 이어 “이러한 상황은 몇 분기간 지속될 것으로 보인다”고 전망했다.

|

![한 놈만 아득바득 이 갈던 명재완에...별이 졌다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021000001t.jpg)