|

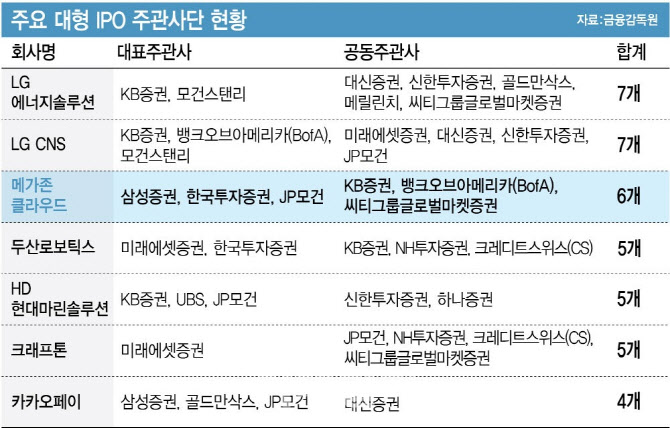

10일 투자은행(IB) 업계에 따르면 메가존클라우드는 상장 대표주관사에 삼성증권, 한국투자증권, JP모건을 선정했다. 공동 주관사엔 KB증권, 뱅크오브아메리카(BofA), 씨티그룹글로벌마켓증권이 이름을 올렸다. 총 6곳으로 주관사단을 꾸린 건데, 올해 주관사 선정을 마친 예비 상장사 가운데 가장 큰 규모다.

기존에 상장한 IPO 대어들과 비교해도 메가존클라우드 주관사단의 체급은 남다르다. 올해 상반기 최대어로 꼽힌 HD현대마린솔루션(443060)과 지난해 상장한 두산로보틱스(454910)는 외국계 1~2곳을 포함해 5개 증권사로 주관사단을 선정했다. 메가존클라우드보다 큰 경우는 국내 증시 역사상 최대 공모를 기록한 LG에너지솔루션(373220)(7곳), 상장 준비 중인 LG CNS(7곳) 정도다.

메가존클라우드가 주관사단의 절반을 외국계 증권사로 채웠다는 점도 주목할 만하다. 클라우드 수요가 국내보다 북미·유럽 등 선진 시장에서 더 크다는 점에서 글로벌 네트워크가 탄탄한 외국계 IB를 다수 선정한 것으로 보인다. 기존 상장한 대어 중에선 LG에너지솔루션(4곳), 크래프톤(3곳) 등이 전체 주관사단의 절반 이상을 외국계로 확정한 바 있다.

IB업계 관계자는 “공모 규모가 크다고 해서 주관사단을 꼭 다수로 선정하지는 않는다. 주관사 숫자가 늘어날 경우 의사소통 과정이 복잡해질 수 있기 때문”이라며 “대표 주관과 공동 주관사를 포함해 총 3~4곳 정도를 일반적으로 선호한다”고 설명했다.

◇ 상장후 최소 3조 전망…일부 증권사 ‘10조’ 제시하기도

메가존클라우드의 상장 후 시가총액은 3조~5조원 수준이 거론된다. 주관사 입찰 경쟁에 참여한 대부분의 증권사는 메가존클라우드의 기업가치로 3조원 이상을 적어냈다. 일부 증권사는 10조원 이상의 가격을 제시한 것으로 알려졌다.

앞서 메가존클라우드는 2022년 진행한 시리즈C 투자에서 2조 4000억원의 몸값을 이미 인정받았다. 당시 MBK파트너스, IMM프라이빗에쿼티(PE) 등 대형 사모펀드(PEF) 운용사들이 재무적 투자자(FI)로 이름을 올리면서 성장성을 인정받기도 했다.

메가존클라우드는 2018년 7월 메가존 주식회사에서 아마존웹서비스(AWS) 사업 부문이 물적분할한 뒤 이를 승계해 설립된 회사다. 최대주주 메가존이 지분 53.16%(19만1944주)를 보유하고 있으며, MBK파트너스가 10.57%(3만8180주), IMM PE가 8.46%(3만544주), KT가 6.66%(2만4058주) 등의 지분을 나눠 갖고 있다.

실적도 순항 중이다. 메가존클라우드는 지난해 매출 1조 4264억원을 기록하며 네이버클라우드(1조 1970억원), KT클라우드(6783억원), 베스핀글로벌(4058억원) 등 경쟁사를 큰 차이로 따돌렸다. 올해 1분기에도 매출 4276억원을 기록하고 당기순이익 흑자전환에 성공하며 성장세를 지속한 것으로 전해졌다.

!["또 눈 온다"…영하 추위에 꽁꽁 언 도로, 출근길 '빨간불'[오늘날씨]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900038t.jpg)

!["성관계 요구 알려질까"…십년지기 숨지게 한 일가족[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900003t.jpg)

![[단독]SNS 성범죄 증거 삭제 막는다…'불법 영상물 보전명령 도입'](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900101t.jpg)