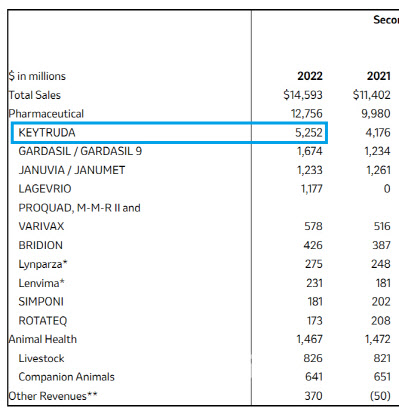

다만 최근 발표된 머크 2분기 실적에서 시젠의 인수 의도를 짐작할 수 있다는 분석이 나왔다. 머크는 2분기 실적 발표를 보면 면역 항암제 ‘키트루다(Keytruda)’의 2분기 매출로 53억달러(약 6조9000억원)을 거뒀다. 회사 전체 수익 146억달러(약 19조6000만원)의 36%에 해당된다.

◇“키트루다 특허 만료 전 포트폴리오 확보 차원”

현지 전문매체 피어스 바이오테크는 머크의 2분기 실적 발표 이후 “머크는 얇은 포트폴리오(항암제)를 심화시키는데 관심이 있어 시젠을 합병하려 하는 것”이라고 28일(현지시간) 분석했다.

|

시젠이 승인을 받아 판매중인 항암제는 △에드세트리스(호지킨 림프종) △파드세브(방광암 치료제) △투키사(유방암 치료제) △티브닥(재발성 전이성 자궁경부암 치료제)로 4종이다. 또 12개의 항암제 파이프라인을 보유하고 있다.

머크가 시젠을 시장에서 거론되는 가격인 52조원에 인수하게 되면 아스트라제네카(AZ)가 지난 2020년 알렉시온을 390억달러(50조7000억원)에 인수한 이후 최대 규모의 빅딜로 기록된다.

◇머크, 반독점 우려는 일축

머크의 키트루다는 전 세계 암 환자들이 가장 많이 찾는 면역항암제다. 지난 2014년 미국 식품의약국(FDA)으로부터 흑색종 치료제로 승인받은 뒤 적응증을 꾸준히 확대해왔다. 지금은 폐암과 위암, 신세포암 등 16개 암종에서 발생하는 30여개 적응증에 쓰이고 있다.

|

다만 최근 컨퍼런스에서 롭 데이비스 머크 대표는 이 같은 질문에 대해 “항암제 시장은 앞으로도 엄청나게 경쟁적인 분야일 것”이라며 “면역항암제든지 표적치료제든지 무관하게 암에 따라 개별적으로 접근해야 한다”며 논란의 가능성이 없다고 봤다.

또 시젠 인수 수단이 현금이 될 것인지, 아니면 주식 교환등이 될 것인지에 대한 질문에는 답하지 않았다. 그는 “미래의 거래의 조합에 대해 추측하고 싶지 않다”며 “비즈니스를 최적화하는 데 가장 적합한 방식으로 구조화할 수 있는 유연성을 갖추고 있다”고 답했다.

!["1.5억의 위용".. 강남에 뜬 '사이버트럭' 실물 영접기[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200940t.jpg)