현대삼호중공업은 국내 대형 사모펀드(PEF)인 IMM PE와 3000억원 규모의 프리-IPO에 관한 주요사항 합의서를 체결했다고 24일 밝혔다.

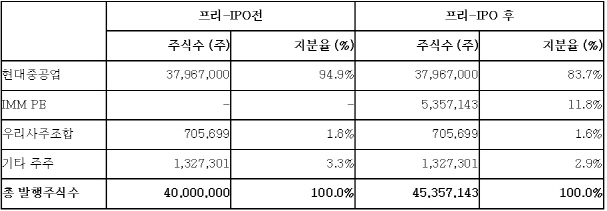

계약에 따라 현대삼호중공업은 전환우선주 536만주를 신주 발행하고, 이를 주당 5만6000원에 IMM PE가 모두 인수한다. 현대삼호중공업은 6월 초 이사회에서 이번 프리-IPO를 최종 승인하고 본 계약을 체결할 예정이다. 조달한 자금은 재무구조 개선을 위해 활용, 부채비율을 96.4%에서 78.1%로 개선할 계획이다.

현대중공업그룹 관계자는 “현대삼호중공업의 시장가치가 2조5000억원에 달해 이 회사의 지분 83.7%를 보유한 현대중공업의 기업가치 또한 재평가 받을 것으로 기대된다”고 말했다.

|

회사 관계자는 “현대삼호중공업이 비상장사임에도 불구, 이번 프리-IPO에서 동종업계 상장사보다 높은 수준의 가치평가를 받았다”며 “이는 향후 조선업황 회복에 대한 기대감과 현대삼호중공업의 사업 경쟁력이 충분히 반영된 결과”라고 설명했다.

한편 현대삼호중공업은 최근 그리스 선사 ‘네다 마리타임’과 초대형 유조선(VLCC) 1척(추가 옵션 1척) 건조 계약을 맺었다고 트레이드윈즈 등 외신들이 보도했다. 구체적인 수주 금액은 밝히지 않았으나 시세를 고려할 때 8000만달러(약 900억원) 규모로 예상된다.

|