|

정석문(Peter Chung) 프레스토 리서치센터장은 “이더리움 현물 상장지수펀드(ETF)의 결과는 궁극적으로 게리 겐슬러 미국 증권거래위원회(SEC) 위원장 한 사람의 결정에 달려 있다“며 “이를 고려해 겐슬러 SEC 위원장의 시각에서 그의 선택과 관련된 리스크와 이익에 초점을 맞춰 이더리움 현물 ETF 승인 전망을 예측해 봤다”고 밝혔다.

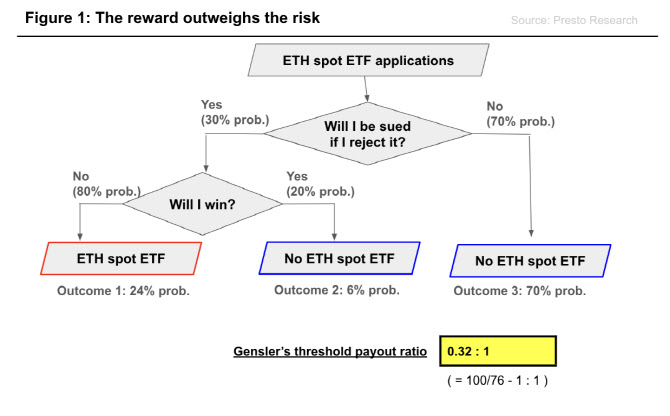

보고서에 따르면 SEC가 이더리움 현물 ETF 승인을 거절할 경우 소송당할 확률은 30%다. 소송전에 들어갈 경우 SEC 패소 확률은 80%로 가정했다. 보고서는 △이더리움 현물 ETF 상장으로 인한 운용 수수료 수익 잠재력이 상대적으로 크지 않은 점 △그레이스케일이 1억달러(약 1350억원) 이상의 법적 비용을 추가로 부담할 가능성이 희박한 점 △대형 금융 기관이 규제 당국과의 우호적인 관계를 중요시한다는 점을 고려할 때 SEC를 상대로 소송을 제기할 유인이 크지 않은 점 등을 근거로 들었다.

|

이어 그는 “승인 거절을 정당화하기 위해서는 겐슬러 위원장이 감수하고 있는 3대 1(또는 76:24) 확률에 대해 충분한 보상을 받을 수 있다고 믿어야 한다”고 덧붙였다.

즉, 승인 거절은 겐슬러 위원장이 최소한 0.32대 1의 보상률을 필요로 하는 76% 확률에 베팅하는 것으로 볼 수 있다는 분석이다.

보고서는 이더리움 현물 ETF 승인이 거절되면 누가 SEC를 상대로 소송을 제기할지가 관건이라고 봤다. 앞서 그레이스케일은 비트코인 현물 ETF 승인과 관련해 소송에 들어갔고, 이 과정에서 1억달러가 넘는 법정 비용을 치뤘다.

정 센터장은 “비트코인(BTC)과 이더리움(ETH)의 높은 가격 상관관계는 이더리움 현물 ETF에 대한 시장의 매력도를 낮추는 요인”이라며 “소송 비용, 금융기관과 SEC와의 관계성 등을 고려할 때, 그레이스케일 외 나머지 전통 금융 대기업들은 역사적으로 규제 당국과 우호적인 관계를 맺어온 만큼 공개적인 법적 대결보다는 우회적인 해결책 또는 타협을 택할 가능성이 높다”고 내다봤다.

다만 승인 여부 결정까지 두 달가량 남아 있는 만큼, 향후 SEC의 움직임에 의해 이더리움의 가격 변동성이 확대될 것으로 봤다. 정 센터장은 “이더리움 현물 ETF 승인 마감일 전에 더 명확하고 신뢰할 수 있는 신호가 나온다면 이에 따라 이더리움의 가격 변동성이 높아질 것으로 예상한다“고 강조했다.