|

이날 금융당국은 ‘부동산 PF의 질서있는 연착륙을 위한 향후 정책 발향’을 발표했다. 이번 발표안에는 △PF 사업성 평가 기준 마련 △PF 대주단협약 개정 △PF 채권 경·공매 기준 도입 △공공과 민간 협력을 통한 원활한 자금 순환 촉진 등의 내용이 담겼다.

NICE신평은 “기존 부동산 PF 시장에서는 사업성이 극히 낮아 정상적인 사업추진이 어려운 사업장에 대해서까지 관대하게 만기연장이 이뤄지는 등 정리가 지연되는 경우가 있었다”고 설명했다.

이어 “그러나 이번 정책 방향 발표 이후 부동산 PF 사업장의 경·공매가 본격적으로 확대되고 부실사업장 재구조화가 가속화될 것”이라며 “또 PF부실 상황 악화에 대비하여 제2금융권의 경영에 무리가 없는 범위 내에서 추가 충당금 적립이 증가할 전망”이라고 평가했다.

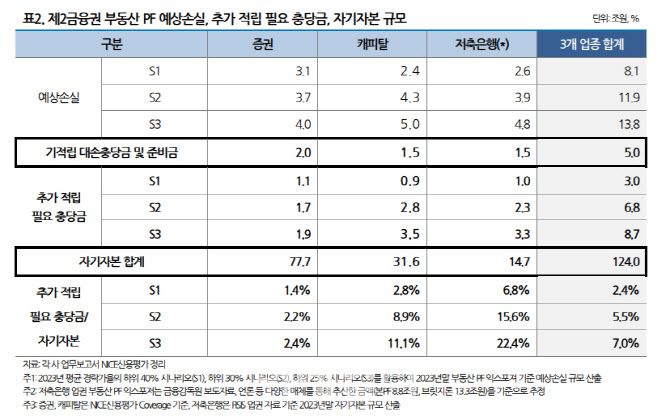

NICE신평에 따르면 지난해 말 기준 부동산 PF 추가손실 전망 규모는 △증권 3조1000억원~4조원 △캐피탈 2조4000억원~5조원 △저축은행 2조6000억원~4조8000억원이다. 기적립된 대손충당금을 제외한 추가 적립 필요 충당금 규모는 △증권 1조1000억원~1조9000억원 △캐피탈 9000억원~3조5000억원 △저축은행 1조원~3조3000억원이다.

NICE신평은 “증권, 캐피탈, 저축은행 3개 업종 자기자본 대비 추가 적립 필요 충당금은 2.4~7.0%”라며 “관련 손실 규모는 각 업권의 손실 흡수능력을 고려할 때 대체로 감내 가능한 수준으로 판단한다”고 꼬집었다.

아울러 “이번 정책의 영향이 본격 반영되는 2024년 2분기 실적을 중심으로 모니터링을 지속할 것”이라며 “각 기업별 손실 규모 및 손실 대응능력을 점검하고 필요시 신용등급에 반영할 계획”이라고 밝혔다.