|

노광 선바이오 대표이사는 16일 온라인 기자간담회에서 뮤코펙의 기술이전에 대해 논의 중인 빅파마가 있느냐는 질문에 이같이 답했다. 노 대표는 “상장 이후 수개월 안에 뮤코펙 임상 데이터가 나오고 기술수출도 가능할 것으로 기대된다”고 강조했다. 뮤코펙은 지난 2019년 미국 식품의약국(FDA)으로부터 시판 승인을 받아 현재 미국에서 상용화된 약들과 비교세포실험을 진행하고 있다.

노 대표는 “다음 달 말 임상이 완료돼 연내 결과가 나올 것”이라며 “현지 협력사를 통해 중국에는 지난해 초 기술수출을 마쳤다”고 덧붙였다. 해당 협력사는 임상 완료 후 중국 승인까지 추진할 방침이다.

선바이오는 현재 △호중구 감소증 치료제 ‘뉴라스타’의 바이오시밀러 △구강건조증 치료제 ‘뮤코펙’ △인공혈액 △연골활액 충진제 ‘시노젤’ △통풍치료제 ‘차세대 PEG-uricase’ 파이프라인을 보유 중이다. 이중 가장 빠른 성과가 기대되는 것이 구강건조증 치료제인 뮤코펙이다.

노 대표는 “호중구감소증 치료제 ‘뉴라스타’의 바이오시밀러 역시 이르면 6개월, 늦어도 1년내 FDA 승인이 기대된다”며 “지질나노입자(LNP) 기술 관련 연구 프로젝트도 있어 이 부분에서도 모더나와 어떤 형태로든 협약이 이뤄질 수 있을 것으로 본다”고 덧붙였다.

이날 기자간담회는 코넥스에서 코스닥으로의 이전상장을 앞두고 선바이오의 사업계획을 알리는 차원에서 이뤄졌다. 1997년 설립된 선바이오는 국내 유일 페길레이션(PEGylation) 기술 개발 및 응용 바이오기업이다. 페길레이션 기술은 PEG유도체 소재를 목표 물질의 표면에 화학적 공유결합으로 부착시켜 목표 물질의 효과를 높인다. 선바이오는 페길레이션 기술을 활용해 바이오시밀러, 바이오신약을 개발하고 있다.

|

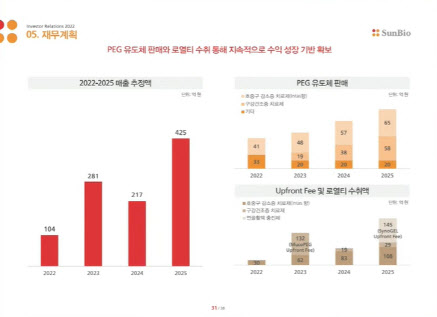

노 대표는 이날 향후 3년간의 매출 계획에 대해서도 언급했다. 올해는 지난해와 유사한 100억원 대의 매출에 영업이익 20억~30억원을 낼 수 있을 것으로 봤다. 하지만 뮤코펙 기술이전이 이뤄지는 내년에는 매출액이 281억원으로 급성장해 2025년에는 425억원의 매출을 낼 수 있을 것으로 예상하고 있다. 노 대표는 “PEG유도체에 대한 FDA 승인이 내년께 이뤄질 것으로 보고 있어 그 이후 본격적으로 판매가 이뤄지면 이 같은 매출 상승이 가능할 것”이라며 “2025년 시노젤이 기술이전에 성공하면 업프론트(선급금)를 받게 돼 총 425억원의 매출을 내는 것이 가능하다고 예상한다”고 부연했다.

선바이오는 GMP(제조품질 관리기준) 인증 생산시설 및 DMF(원료의약품 등록제도) 등록을 통해 PEG유도체 품질의 신뢰도를 높이고 있다. 이후 생산 시설을 인천 공장으로 이전해 PEG유도체 생산 능력을 확대해 현재의 연간 총생산 규모 최대 200kg 수준에서 이전 후에 최대 5000kg까지 확대될 예정이다. 생산 능력 확대에 따른 매출 증가도 예상된다. 노 대표는 “공모 자금인 80억~90억원 가량되는데 이중 20억원은 연구개발(R&D)에, 나머지는 시설확충 자금으로 쓰겠다”고 했다.

선바이오는 총 61만6000주를 공모한다. 희망 공모 밴드는 1만4000~1만6000원이며, 공모예정금액은 86억~99억원이다. 이날(16일)과 19일 양일 기관투자자 대상의 수요예측, 22~23일 일반 청약을 거쳐 10월 초 코스닥 시장에 상장할 예정이다. 상장 주관사는 하나증권이다.

![韓증시, 트럼프 관세 압박…“노이즈 버텨야”[오늘증시전망]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112700266t.jpg)