|

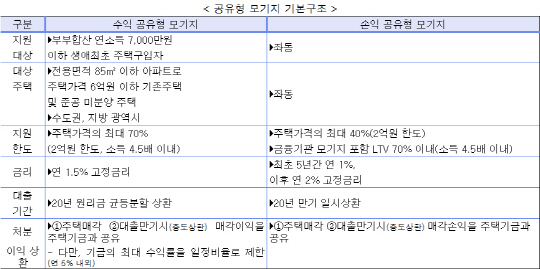

공유형 모기지 본사업 대상자는 지난 10월 진행된 시범사업과 마찬가지로 부부 합산소득 7000만원 이하의 생애 최초 주택 구입자다. 대상 주택도 전용면적 85㎡ 이하로 6억원 이하 아파트(기존주택 및 준공 후 미분양)만 해당된다. 대상 지역은 서울·수도권과 지방 광역시다. 다만 손익형 모기지는 총 물량의 20%(약 3000호)만 접수받는다. 주택기금의 위험 관리 치원에서다.

조건도 일부 완화된다. 공유형 모기지 신청 이후 집주인들이 변심해 매물을 회수할 경우 동일 단지내 동일 면적의 다른 주택을 30일 이내에 구해오면 대출이 가능하다. 시범사업에서는 집주인 변심으로 신청자가 최종 탈락한 경우가 710건이나 됐다. 또 공유형 모기지를 신청했으나 대출 대상자로 선정되지 못할 경우 2회 재신청 기회가 주어진다.

신청은 시범사업과 달리 인터넷으로 받지 않고, 우리은행 일선 지점에서 직접 접수해야 한다. 영업창구 접수 때에는 시범사업 때와 마찬가지로 주민등록등본, 소득입증서류, 재직입증서류, 매수 예정 아파트 부동산 등기사항전부 증명서(옛 등기부등본) 등을 제출해야 한다. 아파트 주소(법정동) 및 부속주소, 부동산 중개업소 등을 통해 매도자와 협의한 예상 매매가격도 기재해야 한다.

창구 접수 후 은행 심사 및 감정원 조사를 거쳐 2~3 영업일 내에 대상자 선정 여부가 결정된다. 대출 대상자로 통보된 신청자는 30일 안에 매매계약서를 제출해 최종 대출승인을 받으면 된다.

나에게 맞는 최적의 대출 상품은?

공유형 모기지는 금리가 1~2% 수준으로 낮다. 수익 공유형 모기지는 1.5%, 손익 공유형은 1~2%다. 하지만 집값 등락에 따른 부담이 커질 수 있는 만큼 자신에게 맞는 대출 방식 선택이 중요하다. 예를 들어 수익 공유형 모기지의 경우 집값이 오르지 않으면 1.5%의 금리만 부담하면 된다. 하지만 집값이 오르면 결과적으로 최대 5%의 이자를 부담해야 한다. 따라서 시세 차익보다는 안정적 주거 공간을 희망하는 실수요자에게 적합한 상품이다.

원리금 상환부담은 손익 공유형이 유리하다. 기본형 보금자리론과 수익 공유형은 원리금 균등분할 상환이지만, 손익 공유형은 만기에 일시 상환 방식이다. 집값이 떨어질 경우에도 손익 공유형 모기지가 낫다. 기본형과 수익형은 100% 매수인 부담이지만 손익형은 주택기금과 손실을 공유한다.

반대로 집값이 오를 경우는 기본형이 가장 유리하다. 수익형과 손익형은 집값 상승시 기금과 수익을 공유하지만, 기본형을 모두 본인에게 차익이 돌아가기 때문이다.

국토부 관계자는 “투자 관점에서는 집값이 오를 경우 생애 최초 주택 구입자를 위한 기존 대출(기본형)이, 집값이 내릴 경우는 전·월세가 유리하다”며 “하지만 시장 전망이 불확실한 경우에는 공유형 모기지가 대안이 될 수 있다”고 말했다.

“집값 오르면 생애 최초 구입 대출이 유리”

주거 비용 측면에서는 어떤 상품이 유리할까. 수익·손익 공유형 모기지를 통해 아파트를 사면 집값이 크게 떨어지지 않는 이상 전·월세로 사는 것보다 비용이 적게 드는 것으로 나타났다. 또 집값이 연 3% 이상 오르는 상승기에는 공유형 모기지에 비해 생애 최초 주택 구입자금 대출을 받는 게 유리한 것으로 분석됐다.

우리은행이 최근 시뮬레이션 한 결과를 보면 무주택자인 A씨가 시세 2억5천만원짜리 주택을 집값이 연 3%씩 올라 7년 후 3억600만원에 매각할 경우 총 주거비용이 수익 공유형은 1354만원, 손익 공유형은 1508만원 정도인 것으로 예상됐다. 이는 대출 원리금과 보유 자금의 기회비용, 취득·재산세 등 제세금, 이사 비용 등을 모두 합한 결과다.

만약 A씨가 집을 사지 않고 1억7000만원에 전세로 7년간 눌러 앉았을 경우(전·월세 상승률 3.1% 적용)5380만원의 주거 비용이 드는 것으로 추산됐다. 또 A씨가 같은 주택에 보증금 3000만원에 월 임대료 70만원의 월세로 살 경우 7508만원의 주거 비용이 소요됐다. 이에 비해 생애 최초 주택 대출로 집을 산 경우 집값 상승에 따른 시세 차익으로 주거 비용이 전혀 들지 않고 오리혀 56만원이 남는 것으로 예상됐다.

|

![러시아가 누리호 엔진 줬다?”...왜곡된 쇼츠에 가려진 한국형 발사체의 진실[팩트체크]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031301228t.jpg)