|

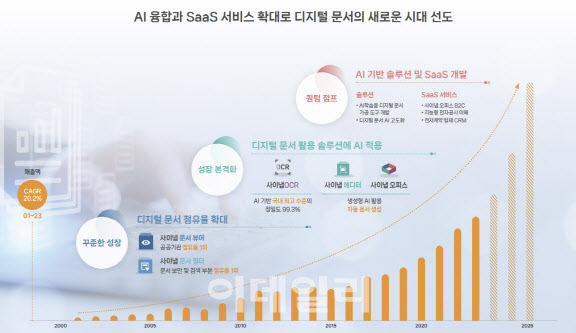

2000년에 설립된 사이냅소프트는 문서 공유 서비스를 시작으로 문서 뷰어, 문서 필터와 클라우드 오피스 등 다양한 문서 처리 소프트웨어를 개발 보급해 국내외 고객의 디지털 문서 환경을 선도해 왔다.

특히 전경헌 사이냅소프트 대표이사는 KAIST(한국과학기술원)에서 자연어 처리(NLP)를 전공한 후 지난 24년간 문서의 디지털화와 문서 구조 분석에 대한 노하우를 쌓아왔다.

전 대표는 “10조원에 달하는 디지털 문서 시장은 생성과 유통, 활용 부문으로 나뉘는데 디지털 문서 활용 시장이 5조원 규모로 절반 이상을 차지한다”며 “사이냅소프트는 디지털 문서 활용 분야에서 문서의 디지털화와 문서 구조 분석에 대한 노하우를 바탕으로 업무 생산성 향상을 입증했다”고 설명했다.

이에 사이냅소프트는 문서 뷰어 국내 시장에서 독보적 점유율 1위 자리를 차지하고 있다. 삼성전자와 SK, 현대, LG 등의 대기업을 포함한 7000개사 이상의 민간 기업을 고객으로 두고 있으며 정부기관 점유율도 80%에 달한다.

전 대표는 “사이냅소프트 고객 이탈이 1%에 불과해 고객 유지율이 99%에 달한다”며 “디지털 문서 활용 분야에서 강력한 입지를 구축해왔다”고 강조했다.

|

전 대표는 “지속적인 고성장과 강력한 수익성을 바탕으로 높은 매출 안정성을 확보하고 있다”며 “이를 기반으로 사이냅소프트는 인공지능 전환(AX) 시대를 맞아 AI 기술을 적용한 디지털 문서 활용 분야에서 선도적 역할을 강화해 나갈 방침”이라고 전했다.

이미 사이냅소프트는 AI 전환 시 필수적인 디지털 자산화를 지원하는 문서 구조 분석 솔루션 ‘도큐애널라이저’를 올해 5월 출시한 바 있다.

‘도큐애널라이저’는 기업의 방대하고 전문적인 정형·비정형 데이터를 정보 유출 우려 없이 안전하게 활용할 수 있는 구축형 거대언어모델(LLM)을 제공해 기업의 데이터 보안을 강화하고 디지털 자산의 효율적인 관리를 가능하게 한다.

전 대표는 “자체 거대언어모델인 ‘사이냅 DU LLM’을 개발 중이며, 이를 통해 금융감독원 전자공시(DART) 등 분야별 전문지식 활용에 특화된 LLM 플랫폼을 구축할 계획”이라며 “이와 더불어 공공기관과 정부기관을 대상으로 SaaS 서비스를 확대하며 기존 사업 성장도 강화하고 있다”고 설명했다.

사이냅소프트는 공모자금을 활용해 AI 기술을 적용한 디지털 문서 활용 솔루션 고도화와 문서 처리 솔루션 SaaS 모델로 전환 등 미래 신성장 사업 투자에 박차를 가할 예정이다. 전 대표는 “인공지능 전환 시대를 기회로 AI 기술을 활용한 디지털 문서의 혁신을 선도하고 SaaS로의 전환과 함께 지속적인 성장을 이뤄 나가겠다”고 했다.

한편 사이냅소프트는 이번 상장을 통해 총 101만주를 공모할 예정이며, 공모 희망가 밴드는 2만 1000~2만 4500원이다. 총 공모 예정 금액은 212억~247억원이다. 일반투자자 청약은 오는 8일과 11일 양일간 진행한다. 상장 주관 업무는 NH투자증권이 맡았다.

![마성의 매력 넘치는 무한변신 카…'다재다능' 이상이의 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24113000161t.jpg)

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)