|

한은은 해외 단기차입보다 거주자외화예금이 보다 우수한 외화조달원이라고 평가했다. 우선 거주자외화예금은 글로벌 리스크가 발생했을 때 은행으로 유입돼 외화자금시장과 국내은행의 외화유동성 개선에 기여한다고 분석했다.

과거 팬데믹 위기 당시 파생거래 증거금 관리 등을 위한 비은행금융기관의 외화자금 수요가 급증해 외화자금시장이 불안정한 모습을 보였지만, 거주자외화예금 유입이 지속되면서 시장안정화에 기여했다. 또한 2022년 하반기 미국 연방준비제도(Fed·연준) 긴축기에는 대외 차입금 상황에도 거주자외화예금 유입으로 외화자금시장의 유동성이 양호한 모습을 보였다.

거주자외화예금은 은행의 자산·부채 구조개선에도 기여한다고 평가됐다. 거주자외화예금이 국내은행을 중심으로 증가하면서 외국은행 국내지점(외은지점)을 통한 해외로부터의 차입의존도가 줄었고 단기·고유동성 대외자산으로 운영돼 국내은행의 위기대응능력을 강화시켰단 분석이다.

실제로 파생상품, 기타 경과성계정 등을 제외한 외화예금의 주요 외화조달원 비중은 2009년말 17.8%에서 지난해말 40.5%로 확대됐다. 반면 해외 차입금 비중은 같은 기간 43.2%에서 19.6%로 줄었다. 같은 기간 외국환은행의 부채 대비 대외 단기자산 비율은 38.4%에서 124.6%로 대폭 확대되기도 했다.

낮은 조달금리도 거주자외화예금의 장점이다. 금리가 0%에 가까운 요구불예금 비중이 3분의 2가량 차지하고, 대외 차입 시 더해지는 가산금리가 거의 없어 평균조달금리가 낮다. 차입금과 평균조달금리 차이는 2010년 이후 약 0.1~4.1%포인트로 추정된다.

|

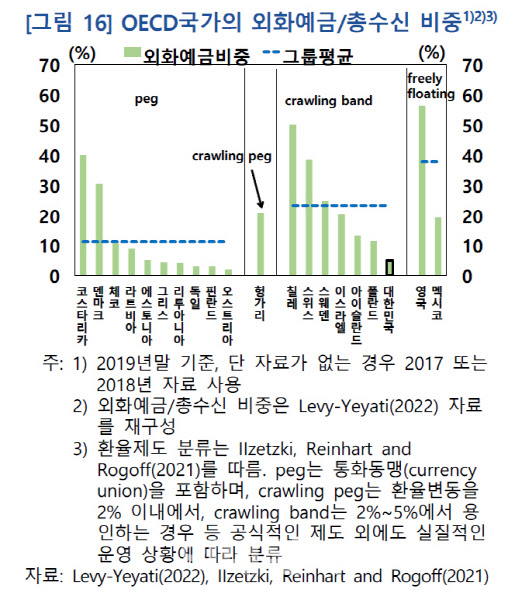

보고서를 작성한 이종찬 한은 국제국 자본이동분석팀 과장은 “외화예금으로부터의 외화조달 장점과 OECD 주요국 평균과 정부 정책 목표보다 여전히 낮은 총수신 대비 외화예금 비중을 고려하면, 거주자외화예금 확대 정책이 계속될 필요성이 있다”고 지적했다.

다만 “거주자외화예금 확대가 국내 신용 창출에 미치는 영향과 수출입기업의 예비적 수요 조정이 현물환시장에 미치는 영향 등에 대해 부작용이 있는지 점검해야 한다”고 덧붙였다.

![친누나 11차례 찔러 죽이려한 10대에...법원 “기회 주겠다” [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112700001t.jpg)