유럽 전역에서 활동 중인 사모펀드(PEF) 운용사 트라이튼파트너스(Triton Partners)의 마틴 후스(Martin Huth) 매니징 파트너는 이같이 말했다. 최근 유럽은 글로벌 M&A(인수합병) 시장 가운데 가장 빠르게 반등하며 활발한 거래가 이뤄지고 있는데, 이 중심에 미들마켓 M&A가 있다고 강조했다.

미들마켓 M&A란 중소·중견 기업을 대상으로 한 M&A를 의미한다. 국내를 기준으로 한 미들마켓 M&A 규모는 수천억원대로, 수조원대 ‘메가 딜’과 비교했을 때 자금 조달 부담이 덜한 대신 수익성은 극대화할 수 있다는 장점이 있다. 무엇보다 중요한 것은 거버넌스(지배구조)나 재무 구조 등 일부 문제가 있지만 펀더멘털은 튼튼한 기업을 찾아내는 혜안에 있다. 기초체력이 탄탄한 기업을 인수해 기업가치(밸류에이션)를 확장시켜 엑시트(투자금 회수)에 나서는 방식이다.

투자 기회를 잡기 위해 한국을 찾은 마틴 후스 트라이튼파트너스 매니징 파트너를 만나 미들마켓 M&A 투자 전략과 한국 M&A 시장 전망과 전략에 대해 들어봤다.

|

지난 1997년 설립된 트라이튼파트너스는 미들마켓 M&A에 특화된 사모펀드다. 본사는 영국 런던에 위치하고 있으며 유럽 핵심 지역인 독일어권(DACH) 및 북유럽 국가와, 미국 뉴욕, 중국 상해 등에 총 9개의 사무소를 두고 있다. 설립 이후 모은 펀드 자금은 21억유로(약 32조 5000억원)에 달한다. 지난해 말 클로징한 3호 펀드(Triton Debt Opportunities(TDO) III)는 목표액인 10억유로(약 1조 5500억원)를 넘긴 자금을 모으기도 했다.

주요 포트폴리오는 △산업기술(40%) △비즈니스 서비스(40%) △헬스케어(20%) 등으로 구성돼있다. 이 가운데 비즈니스 서비스나 헬스케어는 유럽 내 로컬 중심의 기업이 대다수인 만큼 현지 시장을 잘 아는 전문 인력이 다수 포진했다. 현재 트라이튼파트너스 플래그십 펀드 전담 투자운용역은 70명이 넘고, 포트폴리오사의 경영, 가치창출을 당담하는 인력만 30명에 달한다.

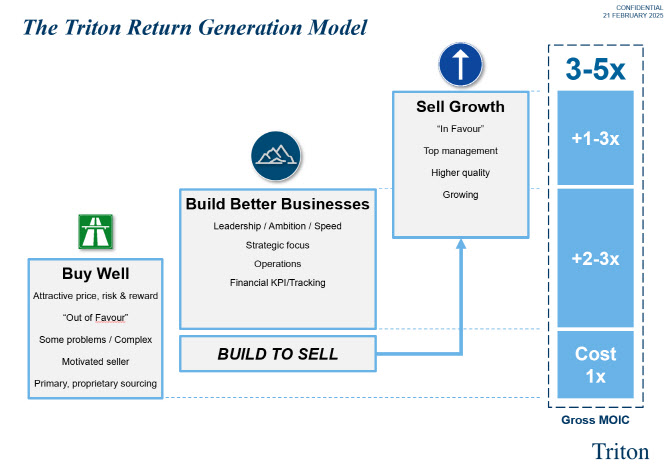

트라이튼의 3대 미들마켓 투자 전략은 △적정가 인수(Buy Well) △기업가치 확대(Operational Growth) △성장 뒤 매각(Sell Growth)이다. 시장가 이하 가격에서 투자 기회를 발굴하고, 포트폴리오 기업의 잠재력을 극대화해 지속 성장이 가능한 기업으로 육성한 뒤 매각하는 투자 전략이다.

|

마틴 후스 트라이튼파트너스 매니징 파트너는 페더 프랄(Peder Prahl) 최고경영자(CEO)와 함께 트라이튼파트너스를 공동으로 이끌고 있다. 그는 프랑스 파리정치대학(Institut d‘Etudes Politiques de Paris)을 졸업한 뒤 영국 다트머스 컬리지에서 MBA를 취득했다. 영국 런던과 독일 프랑크푸르트의 모건스탠리에서 투자 경력을 시작했고 독일 뮌헨의 부즈 알렌 해밀튼(Booz Allen Hamilton), 미국 워버그 핀커스(Warburg Pincus) 등에서 경력을 쌓은 뒤 트라이튼에 합류했다.

이날 이데일리와의 인터뷰에서 마틴 후스 트라이튼파트너스 매니징 파트너는 “주력 시장인 유럽은 문화나 규제적으로 유사성이 있는 지역들이다. 산업의 발전 상태도 비슷하다”며 “독일어권 지역과 북유럽을 포함해 오스트리아, 스위스, 영국 등에서 딜을 발굴하고 있으며 최근엔 아시아 지역에서도 투자 기회를 찾고 있다”고 설명했다.

한국과 유럽 유사성 많아…아시아 M&A 반등 기대

현재 유럽은 전세계 M&A 시장의 반등세를 견인하고 있다. 런던증권거래소(LSEG)와 프라이스워터하우스쿠퍼스(PwC)에 따르면 지난해 미국과 유럽의 M&A 규모는 각각 1조 5602억달러(약 2269조원), 1조 6393억달러(약 2463조원)로 유럽이 미국을 앞섰다. 유럽은 미국에 비해 기업 밸류에이션이 낮고, 트럼프 정부의 직접 관세 리스크 및 보복 관세 리스크가 상대적으로 적은 만큼 시장 매력도가 높아지고 있다는 분석이다.

마틴 후스 트라이튼파트너스 매니징 파트너는 “유럽을 전체적으로 봤을 때는 저성장처럼 보이지만, 유로존 핵심 지역에선 경기 반등 조짐이 보이고 있다. 특히 유럽 상장 기업의 기업가치는 미국 대비 약 30% 할인된 수준으로, 미국 시장에 비해 매력도가 높다”며 “트라이튼은 포트폴리오의 75% 이상을 유럽 내에서 창출하고 있는 만큼 트럼프 정부의 관세 정책으로 인한 부정적 영향으로부터 영향을 덜 받을 수 있다”고 설명했다.

|

M&A 시장이 양분화돼있다는 점 역시 한국과 유럽에서 모두 나타나는 특징이라고 그는 강조했다. 그는 “독일에서는 큰 손들이 100억유로(약 15조원)가 넘는 빅 딜을 노리는 대형 사모펀드들이 있는 반면 현지 사무실을 두고 현지 비즈니스를 하고 실사를 직접 진행하는(Hands-on) 시장이 있다”며 “빅딜의 숫자는 제한적인 반면 오히려 현지에서 활동 영역이 있어 현지 기업들과 직접 소통할 수 있는 미들마켓 M&A에 기회가 생길 수밖에 없다”고 강조했다.

![금융당국, 빗썸 ‘유령 코인' 사실상 방치…“감독·제도 공백”[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021202223t.jpg)