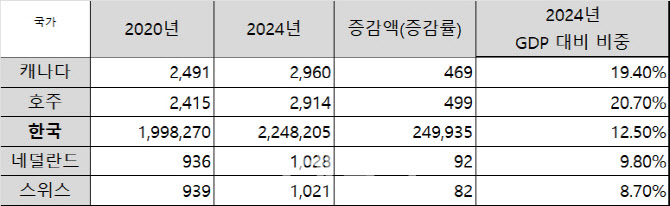

14일 임 의원이 한국은행으로부터 제출받은 국제통화기금(IMF) 자료(World Economic Outlook)에 따르면 올 1분기 기준 한국의 GDP 대비 가계부채 비율은 92.1%로 경제규모 30위권 국가(대만, UAE) 중 다섯번째로 높게 나타났다. 상위 5개국 GDP 대비 가계부채 비율을 보면 스위스가 127.7%로 가장 높았고 호주 110.3%, 캐나다 101.4%, 네덜란드 94.9%였다.

|

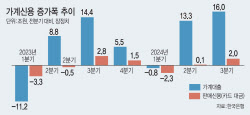

문제는 주택담보대출이 1100조원에 육박해 가계대출 총액에서 차지하는 비중도 최고치를 기록했다는 점이다. 임 의원이 한국은행으로부터 제출받은 ‘가계대출 용도별 잔액 및 비중’ 자료를 보면 올해 2분기 국내 가계대출 규모는 1780조원으로 늘었고 이중 주택담보대출은 1092조7000억원으로 전체의 61.4%를 차지했다. 2020년말 주택담보대출 비중 55.8%에서 5.6%포인트 증가한 규모다.

특히 올해 1월부터 7월까지 예금은행(일반 상업은행)의 주담대 금액은 월평균 4조6000억원씩 증가했다. 코로나19 종식을 눈앞에 뒀던 2022년 월평균 1조7000억원 증가, 2023년 월평균 4조3000억원과 비교하면 증가 추세가 가파르다. 증가율 또한 올해 1월부터 7월까지 전년동월대비 기준 7.5%로 지난 2년 동안과 비교하면 크게 올라간 수치다.

|

이같은 기준금리 인하는 시장금리 하락을 유도하고 대출금리 인하로 이어진다. 주담대 증가 주요 요인으로 작용하는 것이다. 실제 지난 9월 한국은행 자체분석에서 대출 금리 1%포인트가 하락하면 1년 후 가계대출 증가율은 0.6%포인트 확대될 것으로 추정됐다.

참고로 한국은행이 발표한 서울의 주택시장 위험지수는 2021년 1분기 1.61에서 2023년 4분기 0.50으로까지 떨어졌지만 올해 7월 1.11로 올라섰다. 주택가격이 고평가 구간인 0.5를 넘어 과열위험 구간인 1.5에 근접하고 있다는 분석이다.

임광현 의원은 “국가재정 여력이 급격히 저하된 상황에서 기준금리 인하 조치만으로는 내수 진작을 도모하기 어려우며 자칫 주택담보대출을 비롯한 가계부채 증가폭의 추가 확대로 이어질 수 있으므로 면밀한 대비가 필요하다”고 말했다.

![“270만원 화웨이 신상폰 살 수 있어요?” 中매장 가보니[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112601335t.jpg)