|

|

◇ 美 금리는 亞서 오르는데 韓 금리는 올라

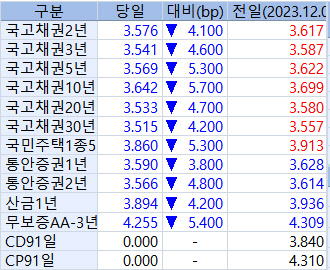

마켓포인트에 따르면 국고채 금리는 이날 오전 11시 42분께 장단기 구분 없이 일제히 하락하고 있다. 국고채 2년물과 3년물 금리는 각각 4.1bp, 4.6bp 하락한 3.576%, 3.541%에 호가되고 있다. 5년물과 10년물 금리는 5.3bp, 5.7bp 떨어진 3.569%, 3.642%에 호가 중이다.

장기물인 20년물과 30년물 금리는 4.7bp, 4.2bp 하락한 3.533%, 3.515%에 호가되고 있다.

아시아장에서 미국채 금리를 상승하고 있지만 국내 국고채 금리는 하락세를 보이고 있다. 미 2년물과 10년물 금리는 각각 4.602%, 4.243%로 1~3bp 오르는 중이다.

국채 선물도 강세다. 3년 국채선물(KTB)은 전 거래일 대비 15틱 오른 104.14에 거래되고 있다. 10년 국채선물(LKTB)는 56틱이나 급등한 111.28에 거래중이다.

외국인 투자자들의 국채 선물 매수세가 현물 시장 강세에 긍정적인 영향을 미치고 있는 것으로 보인다. 외국인들은 3년 선물을 4000계약 넘게 순매수 중이다. 은행과 연기금에서도 1000계약, 150계약 가량 매수세를 보이고 있다. 나머지 기관투자가들은 매도세다. 특히 금융투자는 4100계약 넘게 매도하고 있고 보험, 투신 모두 각각 330계약, 510계약 매도세다. 외국인들은 10년 선물에 대해선 뚜렷한 매수 흐름을 보이지 않고 있다. 41계약 순매도 흐름이다. 금융투자가 10년 선물을 1000계약 넘게 매수하고 연기금도 140계약 가량 매수 중이다. 나머지 기관들은 매도세다.

이날엔 국고채 3년물과 통화안정증권 91일물이 각각 7000억원씩 발행됐으나 시장에 미치는 영향은 크지 않았다.

◇ “저항선에 다다른 시장”

이날 국고채 시장이 사흘 만에 강세를 보이고 있지만 강세 재료는 뚜렷하지 않은 상황이다. 1일(현지시간) 미 국채 금리가 10bp 이상 빠지면서 큰 폭의 강세를 보였다고 해도 지난 한 달 간 한미 국채 금리가 50bp 이상 급락한 것을 고려하면 마냥 미 국채 금리의 하락세를 따라가긴 어려운 상황이다.

시장에서도 이를 인지하고 있다. 한 시중은행 채권딜러는 “아시아장에서 미 국채 금리가 반등하고 있어 국내 국고채 금리가 내려갈 힘은 떨어져 보인다”며 “금리가 거의 저항선에 닿아있는 상황”이라고 평가했다. 이어 “안 사자니 불안한 마음에 일부 매수세가 들어오지만 저항선을 뚫고 더 내려가려면 강력한 모멘텀이 나와야 한다”고 덧붙였다.

미 금리 인하 기대감에 대한 재평가가 이뤄질 가능성도 배제할 수 없다. 미국의 10월 지표들은 일제히 둔화세를 보였으나 11월 지표들도 둔화세를 이어갈지 여부를 살펴볼 필요가 있다. 5일엔 미국 11월 제조업 수주, 6일엔 ISM 비제조업지수와 ADP 민간고용 지표, 8일엔 11월 비농업 부문 고용 지표 등이 나온다. 자동차 파업 이슈가 사라진 상황에서 미 경제 둔화가 지속될지 여부가 관심사로 떠오른다.

미국의 내년 3월 금리 인하 기대감이 뚜렷한 경제지표 둔화에 따른 근거 있는 프라이싱은 아니라는 해석도 나온다. 이 딜러는 “내년 3월 금리 인하 기대는 지표가 꺾였기 때문이 아니라 과거 금리 인상기 정점에서 9~10개월 이후 첫 금리 인하가 이뤄졌는데 그 시점이 내년 3월이기 때문”이라고 설명했다.

특히 국내는 미국보다 먼저 금리를 내릴 수 있는 상황이 아니기 때문에 이런 상황들을 서서히 채권 시장이 반영할 가능성도 배제할 수 없다. 한국은행의 첫 금리 인하 시점은 내년 3분기로 미뤄진 상황이다. 이런 점을 고려하면 국고채 3년물 금리가 3.5%대로 기준금리(3.5%)에 가까워진 현 상황은 부담스럽다.

금리 인하 등을 포함한 시장의 인식과 당국의 괴리가 좁혀지는 과정에서 변동성이 커질 위험도 있다. 이창용 한은 총재는 지난 달 30일 금통위 기자회견에서 “시장에서 미국 뿐 아니라 영국 등 조만간 금리 인하 사이클이 시작되는 것 아니냐는 견해가 있는 것으로 알고 있다”며 “그러나 제가 중앙은행 총재들을 만나서 얘기해보면 확실히 시장이 앞서 가고 있다. 중앙은행 총재들은 그렇게까지 생각 안 한다. 데이터에 따라가겠지만 이런 변동성을 줄이기 위해 소통이 계속 잘 돼야 할 것 같다”고 밝혔다.

![[영상] 이재명, 국회 담 넘어 진입...민주당 의원 집결](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120400080t.jpg)

![尹 “국회가 자유민주주의 마비시키는 괴물…계엄 선포”[전문]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120301402t.jpg)