|

외국인, 석 달 연속 ‘미 국채 매입’

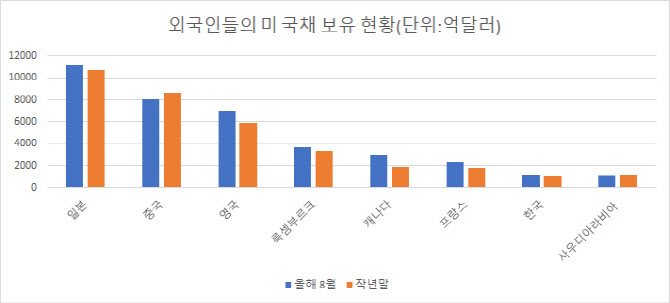

미국 재무부에 따르면 외국인의 미 국채 보유 규모는 8월말 7조7070억달러로 집계됐다. 석 달 연속 증가해 2021년 12월 이후 최대치를 기록하고 있다.

전달대비 521억달러, 0.7%가 증가했고 1년 전과 비교하면 2143억달러, 2.9%가 늘어난 수치다.

미 국채를 가장 많이 사들인 나라는 캐나다, 영국, 프랑스였다. 이들 나라는 8월 누적으로 1101억달러, 1063억달러, 496억달러를 각각 순매수했다. 우리나라 역시 153억달러를 순매수해 1178억달러를 보유했다.

|

반면 중국은 올 들어 미 국채를 617억달러 순매도해 가장 많은 액수를 내다팔았다. 그 결과 중국의 미 국채 보유액은 8054억달러로 여전히 2위 자리를 지키고 있지만 14년래 최저 수준을 기록했다. 중국의 미 국채 보유액은 2013년 최고점을 찍고 지속적으로 감소, 10년간 40% 가량이 줄어들었다.

중국이 미 국채를 내다판 가장 큰 이유로 위안화 약세 방어가 지목되고 있다. 달러·위안 환율은 7.3위안 수준으로 달러화 대비 위안화 가치가 2007년 이후 최저 수준에 머물고 있다. 골드만삭스 추산에 따르면 중국내 자본 유출 규모는 9월 750억달러로 2016년 이후 월별 최대치를 기록했다. 경기 둔화, 부동산 부채 우려에 자본유출까지 더해지며 위안화 약세 우려가 커지고 있다. 반면 중국 당국의 위안화 방어 의지는 강하다는 평가다. 고시환율은 9월 중순 이후 7.17위안으로 역내환율(CNY)과 역외환율(CNH)간 격차가 크게 벌어지고 있다. 중국 당국이 위안화 약세 방어를 위해 미 국채 매도세를 이어갈 수 있다는 관측이다. 이밖에 벨기에가 345억달러, 사우디아라비아가 77억달러 미 국채를 순매도했다.

주요국 정부·중앙은행 등 공적자금이 보유한 미 국채 규모도 3조7395억달러로 716억달러 증가했다. 다만 작년초 4조1300억달러에 달했던 것과 비교하면 아직은 덜 회복된 모습이다. 작년에는 미 연방준비제도(Fed·연준)가 정책금리를 네 차례 연속 75bp(1bp=0.01%포인트)씩 올리면서 달러화 강세에 주요국 통화가 약세를 보이면서 ‘자국 통화 방어’를 위한 미 국채 매도, 달러 매도 개입이 연출되며 ‘역환율 전쟁’이 일어났다. 이에 비해 올해는 미 국채 가격이 폭락하긴 했으나 자국 통화 방어를 위해 미 국채까지 매도할 필요성은 낮아진 상황이다.

미 국채 하향 안정될지 여부가 관건

중국의 미 국채 매도 규모가 컸지만 전체 외국인들은 미 국채를 버리지 않았다. 대신증권에 따르면 외국인의 미 국채 보유 비중은 올 2분기 30.1%로 2021년 4분기 30.5%와 별 다른 차이가 없었다. 개인투자자들은 미 국채 폭락을 계기로 ‘저가 매수’로 접근, 이 기간 미 국채 보유 비중이 2.4%에서 무려 9.0%로 급등했다.

반면 연준은 양적긴축(QT) 시행으로 미 국채 보유 비중이 23.8%에서 18.6%로 쪼그라들었다. 연준은 최근 미 국채를 4조9000억달러 보유, 작년 5조8000억달러로 최대치를 찍은 후 꾸준히 줄어들고 있다. 국제결제은행(BIS)에 따르면 헤지펀드들은 약 6000억달러 규모의 국채 순매도 포지션을 쌓고 있다. 헤지펀드의 숏포지션의 움직임에 따라 국채 금리의 변동성이 커질 수 있다.

미 10년물 국채금리가 5%를 넘어선 후 빌 애크먼 퍼싱스퀘어 캐피털 매니지먼트 회장이 “채권 숏 포지션을 청산했다”고 말하자 10년물 금리는 5% 밑으로 크게 빠졌다. 최근 미 고용지표 둔화까지 확인되자 10년물 금리는 4.6% 수준으로 내려앉았다. 문홍철 DB금융투자 연구위원은 “미국채 약세장이 끝났는지 알기 어려우나 미국채 10년물 금리 5%에서 시작된 헤지펀드 숏청산이 금리 하락 변동성 증가의 주 요인”이라며 “숏청산시 4.3% 부근까지 금리가 반락할 수 있다”고 전망했다.

미 국채 매수를 유지하고 있는 외국인들의 유입세가 이어지려면 미 국채 금리가 하향 안정화되는 모습이 나타나야 할 것으로 보인다. 9~10월, 두 달 간 10년물 금리가 4.1%대에서 5% 수준으로 빠르게 급등한 만큼 9~10월에는 외국인의 패닉 매도세가 나타났을 가능성도 배제할 수 없다. 그러나 그 뒤 미 10년물 금리는 5% 수준에서 금리 고점을 확인하고 빠르게 급락했다

일각에선 미 국채 금리가 4% 중반대에서 더 떨어지기 힘들 것이라는 관측도 나온다. 김지나 유진투자증권 연구원은 “내년말까지 7회 금리 인하 기대감이 반영됐는데 이런 부분이 조정된다면 미국 장기 금리는 적정 수준을 탐색하며 4% 중반 전후 박스권을 형성할 것”이라고 말했다. 장기금리의 빠른 급락은 연준이 원하지 않는 완화적 상황이기 때문에 연준의 경계감이 얼마든지 커질 수 있고 이는 장기금리의 하방경직성을 높일 것이라는 얘기다.

![SK, 역대 최대 5조1575억원 자사주 소각 결정…애프터마켓 10%대 급등[특징주]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031001416t.jpg)