|

우리은행은 강달러 기조가 늦가을까지 이어질 것으로 내다봤다. 이달 중 유로화와 엔화가 강세를 보였던 것이 제자리를 찾아가면서 달러화가 재차 상승할 것이란 판단이다. 통화정책 관련 오버슈팅이 약달러와 유로·엔화 급등으로 이어졌던 만큼, 9월 연방공개시장위원회(FOMC) 이전까지 달러 약세의 되돌림이 발생해 유로·엔화 약세로 연결될 가능성이 높다는 분석이다.

우리은행은 달러화 자산 수요 확대에 따른 달러 환전 수요가 고환율의 원인이라고 진단했다. 이에 따라 수출업체 네고물량(달러 매도)의 영향력이 약화되고 있다고 봤다.

민 선임연구원은 “작년보다 규모가 커진 거주자 해외주식투자는 수출업체 네고물량 ‘래깅’(Lagging)을 야기하면서 외환시장에 미치는 영향력이 커지는 상황”이라며 “단기적으론 해외주식투자 확대에 따른 달러 환전 수요가 환율의 높은 레벨을 유지하는 원동력으로 작용할 것”이라고 설명했다.

이어 “미국 경기침체 확률이 높지 않을 것으로 보이기 때문에 달러화 자산 수요 확대 현상은 계속 이어질 공산이 큰데, 금융시장 달러수지 균형 또는 적자는 환율 상승을 견인하는 재료”라고 부연했다.

또한 수출업체의 전략적 환헤지가 경상수지 흑자 등 핵심 펀더멘탈과 원화의 디커플링을 유발한 원인으로 꼽혔다. 민 선임연구원은 “국내 중공업체들이 기계적 달러 매도를 버리고 전략적으로 환위험 관리를 수행하면서 수출업체 네고물량 영향력 약화에 일조하고 있다”고 짚었다.

|

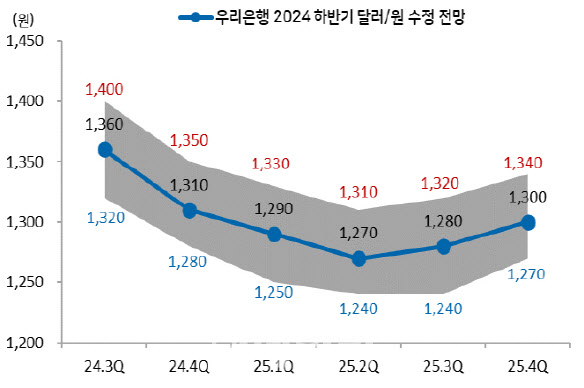

민 선임연구원은 “달러 실수요가 늘었음에도 ‘거래량 감소와 기대 심리’ 때문에 연말 환율 하락 전망은 유효하다”며 “올가을까지는 원, 엔, 위안화 모두 달러에 약세를 보이다가 4분기에 접어들며 미국 연방준비제도(Fed·연준)의 내년 금리 인하 기대를 가격에 반영하는 시점에서 하락할 것”이라고 했다.

![[속보]金총리 美무역대표, 韓 301조 조사 특별 표적 아니라 해](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031400190t.jpg)

![이 스웨이드 세트 어디 거?...'173㎝ 모델핏' 미야오 가원 공항룩[누구템]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031400180t.jpg)