비디아이는 작년부터 적자에 허덕이는 상황인데다 감사보고서 내부회계관리제도 비적정 등으로 투자주의 환기 종목에도 지정, 전환사채(CB)와 같은 외부자금 조달도 녹록지 않은 상황이다. 특히나 유상증자를 통해 운영자금을 마련한다고 하더라도 당장 상환기일이 돌아오는 사채로 인해 ‘오버행(잠재적인 과잉 물량 주식)’ 이슈를 막아야 할 판이다.

|

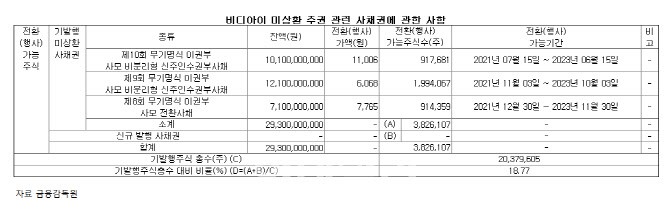

9일 금융감독원에 따르면 비디아이의 미상환 주권 관련 사채권 규모는 총 293억원에 달한다. 세부적으로 ‘제10회 무기명식 이권부사모 비분리형 신주인수권부사채’(101억원), ‘제9회 무기명식 이권부사모 비분리형 신주인수권부사채’(121억원), ‘제8회 무기명식 이권부사모 전환사채’(71억원) 등이다.

미상환 사채권 전환 가능주식수는 총 382만6107주로 발행주식 총수 2037만9605주의 18.77%에 달한다. 이날 기준 비디아이의 시가총액이 총 1160억원 수준으로 시가총액의 25%에 달하는 물량이다.

‘제9회 신주인수권부사채’의 경우 전환가액이 6068원 수준이라 오는 11월 이후 시장에 쏟아질 수 있는 물량이 121억원에 달한다. 비디아이 주가는 최근 5700원대까지 떨어졌으나 올해 초까지만 해도 1만대를 넘어섰었다.

한 증권사 채권딜러는 “최근 주가 추이를 고려하면 11월부터 비디아이는 오버행 이슈가 불거질 수도 있다”며 “비디아이의 시총을 고려하면 쏟아질 전환주식 물량은 부담”이라고 지적했다.

이렇다 보니 비디아이도 최근 진행하고 있는 457억원 규모의 유상증자 조달 자금의 절반 가량인 220억원을 사채 상환에 쓰기로 했다. ‘제9회 신주인수권부사채’를 비롯해 ‘제7회 무보증사모사채’, ‘제8회 사모전환사채’를 상환할 계획이다.

이 외에도 158억원은 은행차입금을 상환하고 나머지는 고성하이화력 1, 2호기와 삼척화력 등 하도급 미지급 대금을 지급할 예정이다.

비디아이 관계자는 “유상증자로 조달한 자금을 사채 상환 등에 사용할 예정”이라며 “아직은 추가적인 자금 조달 계획은 없는 상황”이라고 말했다.

|

금융투자업계에서는 당분간 비디아이가 유상증자 외에는 직·간접적인 자금 조달은 어려울 것으로 보고 있다.

우선 비디아이는 신라젠 인수에 나서면서 500억원에 달하는 자금을 조달하려 했으나 이마저도 실패한 상황이다.

당시 비디아이는 ‘제11~12회 무기명식 이권부 무보증 사모 전환사채’를 통해 총 500억원의 자금을 마련하기로 했었다. 200억원 규모(11회)는 운영자금 조달이 목적이었고, 300억원(12회)은 타법인 증권 취득자금이 목적이었다.

하지만 지난 4월 최종적으로 신라젠은 엠투엔을 우선협상대상자로 선정했고, 지난달 말에는 본계약을 체결했다.

IB업계 관계자는 “비디아이가 신라젠 인수 자금과 함께 운영자금을 마련하기 위해 CB 조달에 나섰다가 무산됐다”며 “타법인지분 인수 외 운영자금 마련을 위해 추가적인 CB를 발행하더라도 당분간은 쉽지 않을 것”이라고 지적했다.

비디아이가 작년부터 적자를 내는 상황인데다 투자주의환기 종목으로 지정돼 시장의 관심을 받기는 어렵다는 얘기다.

비디아이의 작년 매출액은 1964억9859만원으로 전년 대비 53% 증가했으나 692억7012만원의 영업손실을 기록해 적자로 전환했다.

비디아이 관계자는 “매출채권 대손충당금 설정이 증가했고 CB 파생상품손실이 증가했다”며 “이연법인세자산 실현 가능성 검토에 따른 관련 비용도 상승해 적자를 기록했다”고 설명했다.

올해 1분기에도 비디아이는 1억6337만원의 영업손실을 기록해 전년 동기 대비 적자로 돌아섰다. 매출액도 209억1409만원으로 지난해 같은 때보다 70% 가까이 쪼그라들었다.

이에 지난해 부채비율은 1808.5%로 전년(380.4%)과 비교했을 때 1400%포인트 이상 늘었다. 올해 1분기엔 1916.5%로 부채비율은 더 높아졌다.

|

업계에서는 비디아이가 감사보고서 내부회계관리제도 비적정을 이유로 이미 투자주의 환기종목으로 지정된 상태에서 기업부실위험으로 사유가 추가된 점을 부정적으로 보고 있다.

한국거래소 관계자는 “비디아이가 지난 3월 감사보고서를 제출하는 과정에서 내부회계관리제도 비적정이 나왔다”며 “여기에 정기심사에서 기업부실위험 사유가 추가된 것”이라고 설명했다. 그는 “비디아이는 1년 뒤 2가지 사유를 모두 해소해야 투자주의환기 지정에서 해제된다”고 설명했다.

내년 감사보고서 제출 시에도 내부회계관리제도가 비적정이 나올 경우 거래가 정지되고 한국거래소는 비디아이에 대해 상장적격성 실질심사에 돌입하게 된다.

한 증권사 재무담당자는 “코스닥 상장사들이 후순위사채를 발행하거나 장기차입을 통해 얼마든지 재원 마련은 가능하다”며 “하지만 적자지속에 투자주의 환기종목 지정까지 겹칠 경우 시장 참여자들이 쉽사리 CB 등의 발행에 참여하지는 않을 것”이라고 지적했다.

이어 그는 “유상증자를 통한 자금 조달이 잦아지면 주식 수가 늘어나 주주 가치가 희석되므로 이 또한 쉽지 않을 것”이라고 덧붙였다.

비디아이 관계자는 “추가적인 CB 발행을 통한 자금 조달도 예정돼 있지 않다”며 “최근 유상증자를 통해 마련한 자금을 운용자금으로 쓸 것”이라고 전했다.

![유가 100달러 충격에 사모신용 불안까지...나스닥 1.8%↓[월스트리트in]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031300067t.jpg)

![가정집서 나온 백골 시신...'엽기 부부' 손에 죽은 20대였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031300001t.jpg)