금호산업은 워크아웃(기업개선작업)이 진행된 기업 오너에게 우선매수권을 부여한 첫 사례로 적정 행사가에 대한 벤치마킹 사례가 없다. 행사가에 대해 시장이 공정가치로 받아들이지 않을 경우 제3자 매각을 방해할 수 있는 동시에 기업 부실에 책임있는 경영자에 대한 헐값 매각 시비가 제기될 수 있는 만큼 향후 협상가격 도출 과정에서 난항이 예상되고 있다.

◇주당 5만9000원 도출 어떻게?

매각주관사인 KDB산업은행이 지난 23일 채권단 운영위원회 각 기관에 통보한 금호산업 매각을 위한 협상 가격은 주당 5만9000원이었다. 미래에셋은 주당 5만9000원(1조213억원)에 박 회장이 금호산업 주식을 인수할 경우 지난 2006년 대우건설 투자손실을 모두 만회할 것으로 보인다.

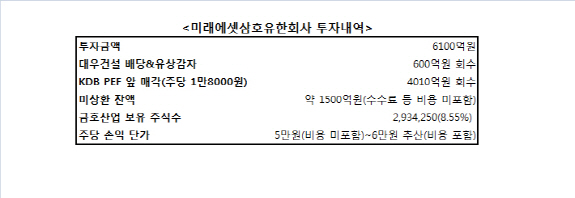

금호그룹은 지난 2006년 금호산업 등 계열사 4곳과 재무적 투자자 18개 기관이 컨소시엄을 구성해 대우건설 지분 72%를 주당 2만6262원에 사들였다. 금호그룹은 재무적 투자자에게 주가가 하락할 경우 금호산업이 3만2500원에 되사주는 풋백옵션을 맺었다. 풋백옵션은 산업은행 사모투자펀드(PEF)가 대우건설을 주당 1만8000원에 인수하면서 차액(행사가격-산은 인수가)을 금호산업 주식으로 출자전환했다. 당시 재무적 투자자로 참여했던 미래에셋은 PEF(미래에셋삼호유한회사)를 결성해 6100억원을 투자했지만 금호그룹이 워크아웃에 돌입하면서 아직까지 1500억원 정도의 투자금을 회수하지 못하고 있다. 이를 미래에셋삼호가 보유하고 있는 금호산업 보유 주식수 293만주(8.55%)로 나눈 가격은 주당 5만원선이다. 이는 펀드 운용 비용을 제외한 가격으로 10여년간 펀드 출자자들이 지급한 펀드 운용비용 등을 감안하면 5만9000원은 돼야 투자 원금 회수가 가능할 것으로 파악된다.

미래에셋측은 “이번 책정된 5만9000원이라는 매각가격은 운영위원회의 협의사항”이라며 “미래에셋은 합리적인 수준의 프리미엄을 제시했을 뿐 과거 투자한 원금을 고려해서 가격을 산출하지는 않았다”고 주장했다.

|

◇박 회장 vs 재무적 투자자 vs 채권은행, 입장차 ‘팽팽’

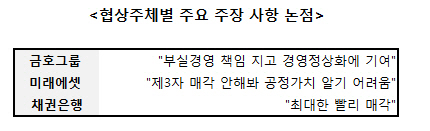

박삼구 회장의 우선매수청구권 행사가격은 추후 박 회장과의 개별협상 실패시 금호산업 경영권 매각의 공정가치가 된다. 산업은행과 재무적 투자자 대표 자격으로 미래에셋운용측이 박 회장과 매각가격 협상에 이르지 못할 경우 채권단 전체회의 결의를 통해 매각가격을 도출하게 된다. 이 가격을 박 회장이 받아들이지 않을 경우 우선매수권은 소멸되고 채권단은 결의된 가격을 최저 가격으로 6개월간 제3자와 매각협상을 벌일 수 있게 된다. 하지만 이 가격 이하로 제 3자에게 매각되면 박 회장의 우선매수권은 살아나게 된다. 빠른 매각을 통해 채권액을 회수하자는 채권은행들이 통상적인 경영권 프리미엄을 책정해야 한다고 주장하는 이유다.

“프리미엄은 경영권을 인수하려는 자의 의지에 책정된 가격”이라는 투자금융(IB) 업계 관계자의 얘기처럼 경영권 프리미엄에는 적정 밸류에이션을 책정하기 어렵다. 그러나 채권단 운영위 한 관계자는 “채권은행들은 통상적으로 책정되는 경영권 프리미엄인 40~50% 가격을 매긴 4만3000원~4만6000원이 적합하다는 의견”이라며 “박 회장과의 매각 실패를 감안하면 부실경영 책임이 없는 제3자가 수용할 만한 가격에서 협의가 이뤄져야 한다”고 말했다.

미래에셋운용측은 제3자 매각을 진행하지 않아 금호산업의 공정가치를 알기 어려운 만큼 부실경영 책임을 감안해 통상적인 프리미엄 이상의 가격을 적용해야 한다는 입장이다.

박 회장측도 무상감자 동의 및 사재 출연 등을 통해 부실 경영 책임을 다하고 경영 정상화에 기여한 측면이 감안돼야 한다는 입장이 맞설 것으로 보인다. 박 회장은 지난 2013년 100대 1의 무상감자와 금호산업 유상증자에 2200억원을 출연하면서 지분 50%+1주에 대한 우선매수권을 얻어냈다. 이후 경영 정상화를 통해 금호산업은 채권단이 보유한 지분 매각만 성사되면 워크아웃을 졸업하게 된다.

|