|

MBK파트너스·영풍 연합은 지난달 13일 고려아연 보통주 144만5036~302만4881주(발행주식총수의 6.98~14.61%) 확보를 목표로 공개매수를 진행해왔다. 공개매수 가격은 최초 66만원에서 75만원으로 한 차례 상향 조정했다. 이에 맞서 고려아연도 오는 23일까지 글로벌 사모펀드 베인캐피탈과 함께 자사주 121만5283~372만6591주(5.87~18.0%)를 공개매수한다. 공개매수 가격은 MBK·영풍 연합보다 10.67% 높은 주당 83만원이다.

우선 MBK파트너스·영풍 측 공개매수의 성패는 이날 장중 주가와 거래량으로 가늠해볼 수 있다. 고려아연 주가가 MBK·영풍 측 공개매수 가격(75만원) 위로 크게 오를 경우 공개매수에 응할 유인이 사라져 최소 물량을 채우지 못할 수 있다. MBK·영풍 측은 시장 상황을 지켜본 뒤 추가 공개매수가 상향 여부를 논의한다는 방침이다. 고려아연 주가는 최윤범 회장의 대항 공개매수 계획이 나온 지난 2일에도 70만원대 초반에서 마감한 바 있다.

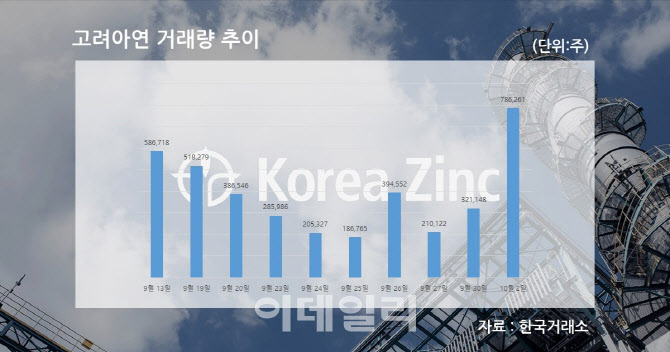

거래량도 관건이다. MBK파트너스·영풍 측의 공개매수 기간 동안 고려아연 거래량을 보면 공개매수 첫날인 지난달 13일(58만6718주)와 19일(51만8279주)를 제외하면 20만~30만주 안팎이 거래됐다. 그러다 지난 2일 고려아연 측의 자사주 대항 공개매수 계획이 나오면서 78만6261주까지 거래량이 급증했다.

증권가에선 이날 장중 거래량이 튀지 않고 묶일 경우 공개매수에 응할 것으로 보고 있다. 메리츠증권에 따르면 지난 9월 기준 고려아연 내 기관·외국인 지분은 18.2%에 달한다. 고려아연은 기관 지분이 많기 때문에 장내 매도보다는 공개매수 유인이 더 크다는 분석이다. 개인 투자자와 달리 기관들은 공개매수에 따른 양도세 부담도 없다.

최윤범 회장 측 자사주 공개매수는 지난 2일 MBK파트너스·영풍이 제기한 가처분 결과가 변수가 될 전망이다. MBK파트너스·영풍은 고려아연 자사주 공개매수는 회사와 전체 주주의 이익을 해하는 배임 행위에 해당한다며 공개매수절차중지 가처분을 신청한 바 있다. 이는 지난 2일 기각된 가처분과 별도의 사건으로, 고려아연의 자사주 매입이 배임 혐의로 읽힐 지가 쟁점이다.

한편 MBK파트너스·영풍은 이날부터 영풍정밀 공개매수 가격을 3만원으로 상향 조정해 매입한다. 공개매수 규모는 684만801주(지분율 43.43%)로, 장씨와 최씨 일가 지분을 제외한 잔여 지분 전량이다. 지난 2일 최 회장 역시 최씨 일가가 지분 100%를 소유한 제리코파트너스를 통해 393만7500주(지분율 25.0%)를 주당 3만원에 매수할 계획을 밝힌 바 있다.

![[위클리 크레딧]자사주 매입에 늘어난 부담…고려아연 등급 '위태'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24113000078t.jpg)