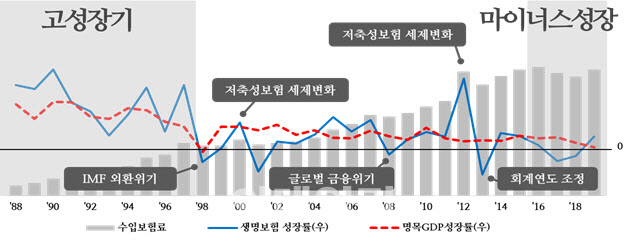

여기서 저축성보험은 목돈 마련이나 노후생활자금을 대비해주는 보험상품을 뜻합니다. 만기 시 지급되는 액수가 납입 액수보다 많은 보험입니다. 1960년대부터 2008년 글로벌금융 위기 직전까지 우리나라 보험 업계에서 다수를 이뤘습니다.

|

설계사는 높은 수수료를 기대할 수 있었습니다. 소멸성 보험보다 납입 금액이 높은 경우가 많았기 떄문입니다. 월 납입 금액 규모에 따라 높은 설계사 수수료를 지급하는 보상 구조가 깔려 있는 것입니다.

보험사 입장에서는 단기간 자산을 늘릴 수 있습니다. 보유 자산이 커지면 그만큼 운용 수익 액수도 커지게 됩니다. 같은 1% 수익률이라고 해도 1000억원 자산과 1조원 자산에서 나오는 수익은 다를 수 밖에 없죠.

실제 보험사들이 자산 늘리기 경쟁을 할 때 이런 저축성 보험을 적극 활용합니다. 설계사들에게 높은 보수를 준다고 하고 가입자들의 가입 유도를 받는 것이죠.

이런 구조는 SK텔레콤, KT, LG유플러스와 판매·대리점 간의 관계에서도 볼 수 있습니다. 이동통신사들이 많이 팔아야하는 스마트폰(예를 들면 2010년 옴니아2)을 밀어내기(덤핑판매) 할때 판매·대리점에 높은 수준의 판매장려금을 지급하는 식이죠.

저축성 보험의 전성시기는 2008년 글로벌 금융 위기 이후 끝나게 됩니다. 1%대 혹은 그보다 낮은 금리로는 예전처럼 원금도 보장해주고, 가입자들에 위험 보상을 해주기도 힘들어졌습니다.

특히 금융위기 전 고금리 확정형 저축성 보험을 많이 팔았던 보험사들에게는 ‘큰 압박’이 됐습니다. 이자 수익은 해마다 줄고 있는데 가입자들에게 지급해야 하는 액수는 고정돼 있었기 때문이죠.

은행은 대출금리가 떨어지면 예적금 금리를 낮춰 그 차이를 줄입니다. 그러나 보험사의 저축성 보험은 은행 예적금과 달리 수십년 장기 계약인 경우가 많습니다. 은행처럼 신속하게 금리 조절을 하기 쉽지 않은 것이죠.

저금리 환경의 장기화는 특히 생명보험회사들에 큰 충격을 줬습니다. 생명보험은 가입자가 장기간 적립한 돈을 운용하고 사고나 사망 시 특약에 따라 보험금을 지급하는 형태입니다. 가입자가 부은 보험금은 보험회사가 나중에 갚아야할 부채인 것이죠.

2010년대 초 저금리 상황을 타개하기 위해 보험사들은 변액보험을 판매합니다. 주식 등에 더 많은 투자를 해 수익률을 늘리기 위한 방안이죠. 당시 국내외 증시가 나쁘지 않았던 상황이라서 수익률은 나쁘지 않았습니다.

이 같은 노력에도 자산의 운용 성과는 떨어졌습니다. 수십년 길들여진 한국인들의 ‘원금보장’ 선호는 바뀌지 않았고요. 이에 따라 생명보험사들의 ‘이자마진’ 적자 규모는 커졌습니다.

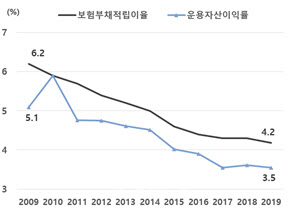

2019년 기준 생명보험 계약자들에 지급하는 부채적립률은 4.2%인데 운용자산이익률은 3.5%로 0.7%포인트 역마진이 발생했습니다. 쉽게 말해 보험 가입자들이 맡긴 돈으로 3.5%의 수익을 냈지만, 가입자들에게는 그보다 더 높은 4.2% 이자를 줘야 한다는 얘기입니다.

|

(그런데 쉽지 않죠. 매출이 안늘면 다 빚이니까.)

저금리 시대 새로운 변화가 필요해보입니다. 어쩌면 보험사에게 기대했던 은행으로서의 역할(원금보장+이자)은 더이상 기대하기 힘들어질 것 같습니다.

미래 위험 보장이라는 본래 보험의 역할에 더 집중해야한다는 뜻입니다. 실제 저축성보험보다는 보장성(비원금보장형) 보험 비중이 높았던 보험사들의 이익률이 좋고 재정건정성 또한 괜찮은 것 봐서는, 변화는 이미 시작된 것 같습니다.