|

영국 파이낸셜타임즈 스톡익스체인지(FTSE) 러셀은 9일 새벽 한국 국채를 내년 11월부터 WGBI에 편입하기로 했다고 발표했다. 이른바 ‘선진국 국채클럽’인 WGBI 편입이 4번째 도전 끝에 성공한 것이다.

당초 시장 전문가들과 참가자들 사이에선 일러야 내년 3월에 편입될 것이란 전망이 우세했던 만큼 예상치 못한 호재라는 분위기다. 바꿔 말하면 시장이 WGBI 편입을 충분히 선반영하지 못했다는 이야기다.

8일 장 막판에 WGBI 편입 가능성이 있다는 소식이 전해지면서 국고채 시장에 매수세가 유입되며 장단기물 금리가 모두 하락하며 강세로 마감하긴 했다. 채권 금리와 가격은 반대로 움직인다. 그러나 최근 미국 시장 영향으로 국고채 금리도 급등한 점을 고려하면 되돌림 강도는 약했다. 한 외국계 증권사 딜러는 “8일 오후에 증권사 중심으로 WGBI 편입 가능성이 반반이라는 이야기가 돌았다”며 “(기존 컨센서스와는 다른 소식에) 편입이 될 수도 있겠다는 생각이 퍼지면서 국고채 시장에서는 숏커버(매도한 것을 되사는) 물량이 조금 나온 것 같다”고 전했다.

조용구 신영증권 연구위원은 “일부 글로벌 투자은행(IB)들은 중국의 사례와 같이 한국 정부의 의지를 높게 평가해 이번에 WGBI 편입이 가능할 것이라고 평가하기도 했다”면서 “전격적으로 이번에 편입이 결정됨에 따라 국내채권 투자심리에 긍정적으로 작용할 수 있어 대외금리 상승 시에도 약세가 제한되는 효과가 기대된다”고 했다.

한 외국계운용사 채권운용역은 “기대가 크지 않았던 만큼 강세 재료로 작용할 것”이라며 “미국이 약세 분위기지만 우리는 전저점은 돌파할 것”이라며 “올해 남은 기간 국채 발행이 너무 적어서 장기물 중심으로 꽤 오버슈팅할 수도 있을 것 같다”고 말했다. 특별한 악재가 없으면 연말까지 국고채 3년물은 2.7%. 10년물은 2.8%까지 가능하다는 전망이다.

|

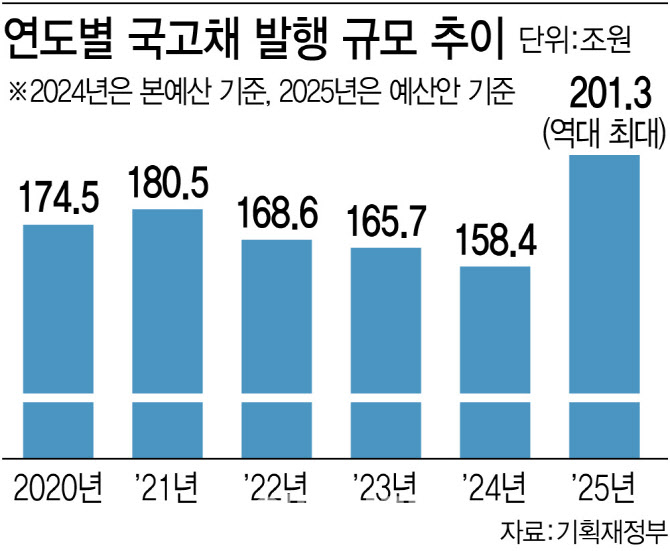

정부의 국채 발행 물량에 대한 부담도 크게 덜어줄 것이라는 게 전문가들의 중론이다. 조 연구위원은 “특히 상반기에는 월평균 20조원 수준의 발행이 불가피한 내년도 국고채 발행 증가에 대한 부담도 완화할 수 있는 재료로 작용할 것”이라고 예상했다. 한 국내운용사 채권운용역은 “내년 중순부터 자금이 들어올 것이기에 내년 200조원이 넘는 규모의 국채발행에 대한 우려는 줄어들 것”이라고 봤다. 이어 그는 대규모 해외 자금의 우리 국채 시장 유입이 외환 시장 수급에 긍정적인 만큼, “내년 원화 강세에 따른 수입물가 하락과 수급 우위 등으로 한국은행이 오히려 기준금리를 더 빠른 속도로 인하해야 할 것 같다”고도 덧붙였다.

![[속보]金총리 美무역대표, 韓 301조 조사 특별 표적 아니라 해](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031400190t.jpg)

![이 스웨이드 세트 어디 거?...'173㎝ 모델핏' 미야오 가원 공항룩[누구템]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031400180t.jpg)