|

롯데바이오로직스는 2030년까지 4조 6000억원 규모의 투자를 통해 글로벌 수준의 바이오의약품 위탁개발생산(CDMO) 제조 경쟁력을 갖출 예정이다. 송도 바이오 캠퍼스 총 연면적은 약 6만1191평 규모다. 여기에 각각 12만ℓ 규모의 바이오의약품 생산 공장 3개를 건설할 계획이다. 전체 가동 시 생산 역량은 총 40만 ℓ(송도 36만, 미국 시러큐스 4만)다.

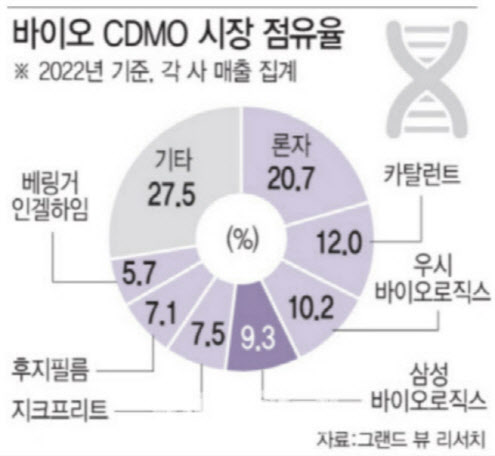

롯데바이오의 초기 목표가 톱10 진입이라고 하면 비슷하게 경쟁하는 업체는 후지필름이 될 것으로 예상된다. 마지막으로 공개된 글로벌 CDMO 기업 중 중위권 점유율 순위를 보면 스위스 지크프리트(5위), 일본 후지필름(6위), 베링거인겔하임(7위), 스웨덴 레시팜 등이 10위권을 형성하고 있다.

|

롯데바이오는 2027년 송도 공장 가동 후 풀 가동까지 3~5년이 걸릴 것으로 예상하고 있다. 빠른 수주로 풀가동이 가능해지면 송도 공장 매출만 약 7000억원에, 이익률은 30% 정도가 될 것으로 예상된다. 이런 계산법이면 미국 공장이나 송도 공장 생산 능력이 더 늘어야 목표 매출 달성이 가능해질 것으로 추정된다.

CDMO업계 한 관계자는 “현재 대다수의 글로벌 CDMO 기업이 돈을 쏟아부으며 생산 능력을 확대하고 있는 추세”라며 “후지필름은 2028년까지 전체 생산 능력을 75만ℓ까지 늘리는 것이 목표인데 이는 현재의 5배 수준”이라고 설명했다.

◇초기 ADC 수주 집중...미국-한국 투 트랙 전략으로 ‘승부’

롯데바이오로직스는 인천 송도와 미국 시러큐스 공장 ‘투 트랙’으로 고객사 유치에 공들이고 있다. 아직까지는 글로벌 빅파마 중 시러큐스 공장을 인수해 온 브리스톨마이어스스큅(BMS)만 고객사로 확보하고 있지만, 송도 공장이 완공되면 본격적으로 추가 고객사를 확보할 수 있는 기반이 생기게 된다.

비상장 기업인 롯데바이오로직스의 지난해 연매출은 2285억원, 영업이익은 48억원이다. 이는 지난해 인수 절차가 끝난 미국 시러큐스 공장의 본격 가동에 따른 것이다.

|

초기 수주는 항체약물접합체(ADC)에 집중할 것으로 예상된다. 실제 롯데바이오는 최근 미국 위탁임상(CRO) 전문 기업인 NJ바이오와 ADC 서비스를 제공하기 위한 전략적 업무협약을 체결했다. 2018년 설립된 NJ바이오는 페이로드(약물)와 링커(항체와 페이로드를 연결하는 고리) 분석 및 개발 서비스를 제공하고 있다.

이번 협약을 통해 양사는 ADC 전문기술을 강화하고 신규 ADC 고객사를 유치할 예정이다. NJ바이오가 롯데바이오에 ADC 분석법 개발, 링커-페이로드 개발 및 합성 기술을 제공하면 롯데바이오가 임상·상업용 항체 및 ADC 제조 서비스를 고객사에 제공하는 식이다.

롯데바이오가 ADC 설비를 늘리는 건 시장 잠재력 때문이다. 전 세계적으로 암 발생률이 증가함에 따라 시장은 급격하게 커지고 있다. 피에이치파마에 따르면 글로벌 ADC 시장은 2030년 220억 달러(약 29조원)에 이를 것으로 전망된다.

미국 식품의약국(FDA)에 승인된 ADC 신약도 늘고 있다. 2000년 화이자 ‘마일로탁’ 첫 품목허가 이후, 2019년 아스트라제네카-다이이찌산쿄의 ‘엔허투’, 2022년 11월 이뮤노젠 ‘엘라헤어’ 등 최근에만 총 12개가 FDA로부터 항암제 승인을 받았다.

이에 빅파마들의 관심도 높은 상황이다. 작년 ADC 글로벌 기술이전 거래는 약 25건이다. 특히 머크, 얀센, 사노피 등이 적극적으로 ADC 파이프라인 및 플랫폼을 도입했다.

이원직 롯데바이오로직스 대표이사는 “시러큐스 공장은 북미 최고의 ADC 전문 위탁 생산 서비스로 자리매김할 것으로 기대된다”며 “송도 공장이 가동되면 최고의 기술력과 품질을 갖춘 바이오의약품을 개발-생산함으로써 글로벌 TOP 10 CDMO로서의 입지를 다져 나갈 것”이라고 말했다.

![친누나 11차례 찔러 죽이려한 10대에...법원 “기회 주겠다” [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112700001t.jpg)