|

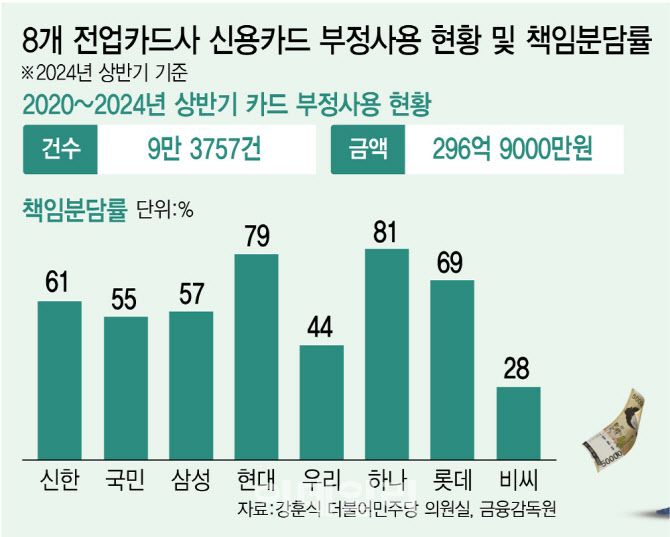

30일 금융감독원이 국회 정무위원회 강훈식 더불어민주당 의원에게 제출한 ‘2020~2024년 연도별 카드사 부정 사용 책임부담 현황’에 따르면 올해 상반기 8개 카드사의 평균 책임부담률(단순 평균)은 59.25%로 집계됐다. 비씨카드의 카드사 책임부담률이 28%로 가장 낮았고, 우리카드가 44%로 그 뒤를 이었다. KB국민카드도 부담률이 55%로 업계 평균을 밑돌았다. 하나카드의 카드사 부담률이 81%로 가장 높았고 현대카드가 79%로 뒤를 이었다. 업계 1위 신한카드의 책임부담률은 올 상반기 61%로 집계됐다.

지난 2020~2023년 4년간 카드사별로 확대해 살펴봐도 하나카드의 카드사 부정 사용 책임부담률이 77.25%로 가장 높았다. 롯데카드가 71%로 뒤를 이었고 국민 68%, 신한 60%, 현대 59.5%, 삼성 57%, 우리 43.25%, 비씨 37.25% 순이었다. 카드사별 회워과 가맹점별 책임부담률을 나눠 살펴보면 우리카드는 올 상반기 회원 책임부담비율이 13%, 가맹점 40%로 나타났다. 비씨카드는 회원 부담비율이 26%, 가맹점 부담률이 28%로 집계됐다. 지난해 비씨카드 회원 부담비율은 40%에 달했다.

이처럼 카드사마다 회원·가맹점·카드사의 부담비율이 달라 형평성 문제가 도마 위에 오르고 있다. 카드사별로 책임을 부담하는 비율이 40%포인트까지 차이 나기 때문이다. 예를 들어 하나카드 고객은 도난·분실에 따른 부정 사용 책임을 덜 지는 반면 우리·비씨카드는 고객과 가맹점이 져야 하는 손실 책임이 상대적으로 크다.

우리카드 관계자는 “부정 사용에 대한 국내 가맹점의 책임분담률은 모범규준을 준수해 업계 평균 대비 당사 가맹점이 크게 높지 않지만 해외 가맹점 분담률이 현격히 높다”며 “해외가맹점은 국제 브랜드사를 통한 가맹점 사고보상을 진행해 임의로 분담률을 지정하고 있지 않다”고 설명했다.

◇모범규준 있지만 사실상 무용지물…관리감독도 미흡

지난 2022년 여신금융협회를 중심으로 카드 분실·도난사고 보상에 관한 모범규준을 개정했지만 카드사가 직접 사고 조사·보상 심사를 하게 돼 있다. 카드사가 자의적 잣대로 책임부담률을 정할 수 있다는 의미다. 카드사는 고의 또는 중대한 과실이 있다면 회원에게 손실 전부 또는 일부를 부담하도록 한다. 가맹점에도 분실·도난 카드를 사용한 거래에 따른 손실을 부담케 할 수 있다.

소비자보호를 위해 이를 관리감독할 금감원이 카드사에 대한 별도의 검사를 진행하지 않은 점도 문제로 꼽힌다. 카드업계의 도난·분실 부정 사용 건수가 줄어들지 않은 것도 금감원의 관리감독 부실 탓이라는 지적이다. 2020년부터 올해 상반기까지 카드 부정 사용 건수는 총 9만 3757건, 부정사용금액은 297억원이었다. 8개 카드사 부정 사용 유형은 도난·분실로 전체 사고의 95%를 차지하고 있다. 최근 카드사 간 트래블카드 경쟁으로 혜택을 늘리면서 이를 악용한 카드 부정사용에 대한 우려가 커지고 있다

이 때문에 카드업계와 금융당국도 부정 사용 방지를 위한 인프라 구축에 나서고 있다. 카드사는 이상거래탐지시스템(FDS)에 부정 사용 패턴을 프로그램화하고 의심거래에 대해 모니터링 전담인력을 배치해 고객 본인 여부를 실시간으로 확인하고 있다. 금감원에서는 FDS 우수사례를 타 카드사에 전파해 FDS 고도화를 추진할 예정이다. 또 모범규준 개정이 필요한지 검토 중이다.

강훈식 의원은 “현재 카드사의 자율규제로 부정 사용 책임부담 비율을 규정하고 있는데 카드사별로 회원에게 부담을 지우는 비율이 천차만별인 것으로 확인됐다”며 “카드사가 소비자에게 부당하게 책임을 전가하고 있는 것은 아닌지 점검이 필요하다”고 말했다.

![정말 다르네 백종원의 홍콩반점 '점바점' 확인해보니[먹어보고서]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/02/PS25021600053t.jpg)

![부모에 2억 빌리면 증여세 0원, 3억이면 과세…왜?[세금GO]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/02/PS25021600062t.jpg)