|

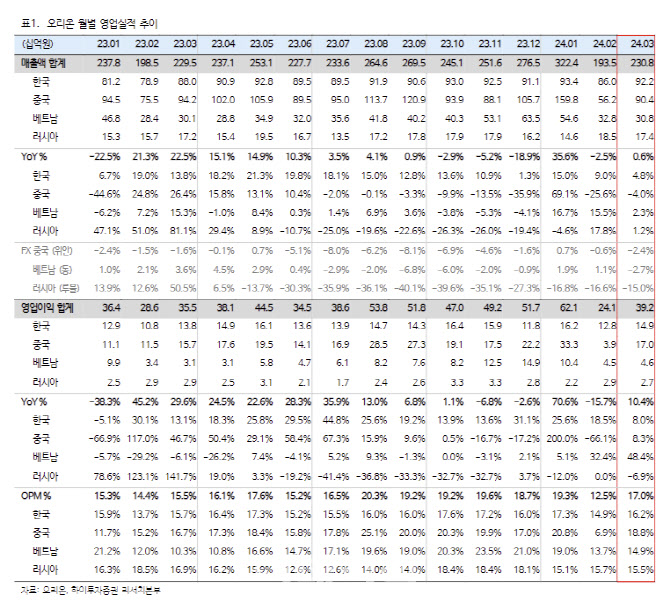

한국 법인의 매출액과 영업이익 성장률은 각각 9.5% 17.2%로 집계됐다. 내수 소비력 감소에도 성장률이 견조했다는 평가다. 수출의 경우 미국을 중심으로 성장세가 유의미했다고 짚었다.

중국 법인의 매출액 현지 성장률은 17.5%를 기록했다. 저수익 직납 할인점 영업형태 전환 관련 요인에도 지난해 4분기 매출 공백 이상의 성장 흐름을 보였다는 분석이다. 이 연구원은 “주요 브랜드의 물량 전략을 통한 기대가 유효한 상황”이라며 “지난해 말 완료한 젤리 추가 라인 본생산 시작을 포함, 올해 1분기와 4분기에 반영될 춘절 물량 효과로 연간 영업실적의 경우 현지 시장 침체에도 고성장 및 영업 레버리지 효과에 따른 이익 개선이 기대된다”고 말했다.

이외에 베트남과 러시아 법인의 현지 매출액 성장률도 각각 12.0%, 44.2%를 기록하며 안정적인 성장세를 나타냈다.

전 지역에서 실적 순항이 두드러지고 있지만 리가켐바이오 지분 관련 인수로 주가는 더딘 회복세를 보이고 있다고 분석했다. 이 연구원은 “리가켐바이오 지분 인수 관련 우려가 반영된 단기 투자 심리 악화 흐름이 변수가 확대된 대외 환경과 맞물려 주가 레벨 및 밸류에이션 조정분은 더딘 회복세를 보이고 있다”고 평가했다.

다만 향후 3개년 배당성향 20% 이상으로 상향 등 주주환원 확대 정책과 실적 개선이 동시에 작용하면서 목표주가 재조정 가능성이 있다고 평가했다. 이 연구원은 “추가 주주환원 확대 가능성으로 이어지는 최고경영자 주관 간담회 내용을 감안하면 현재까지 리스크로 작용한 요인에 대한 해소 기반이 마련됐다”며 “향후 시장기대치를 상회하는 추가 영업 체력 개선 흐름에 따른 목표주가 재조정도 가능할 것”이라고 말했다.

![순천 여성 암매장 살인사건…전말은 이랬다[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111500004t.jpg)