|

이 연구원은 “1분기 실적은 매출총이익 1445억원, 영업익 272억원으로 전년보다 매출총익은 27.1%, 영업익은 9.5% 각각 늘었다”고 밝혔다.

그는 “매출액과 영업이익은 컨센서스에 부합했다”며 “매출총이익은 국내와 해외가 각각 1.3%와 33.6% 각각 늘었다”며 “GV80을 비롯한 그룹사 신차 출시와 Wellcom 인수효과가 외형성장 요인”이라고 했다.

이 연구원은 “인력 증가에 따른 인건비 증가(+31.9%)로 영업이익 증가율은 매출총이익대비 낮았다”고 했다.

그는 “2분기 실적은 매출총이익 1446억원과 영업익 314억원으로 전년보다 매출총익은 16.2%, 영업익은 9.1% 각각 증가할 것”이라며 “코로나19 관련 영향은 3월부터 본격적으로 반영되기 시작한 가운데, 해외지역 중심으로 매출총이익 성장률 둔화가 불가피할 전망”이라고 했다.

이 연구원은 “대부분 산업군에서 전통적 광고채널 예산 축소가 나타나는 가운데, 그룹사 신차관련 마케팅은 차질없이 집행되고 있다는 점이 긍정적”이라며 “1분기에는 GV80, 아반떼, G80 등 신차 마케팅으로 그룹사 물량 비중이 2%포인트 확대된 79%를 기록했다”고 했다.

그는 “2분기에도 GV80 미주 마케팅이 예정돼 있는 등 그룹사 중심의 안정적인 일감이 확보돼 있다”며 “특히 미주에서는 수수료 기준 보상체계와 우호적인 달러원 환율로 광고시장 대비 외형성장 둔화폭은 크지 않을 전망”이라고 했다.

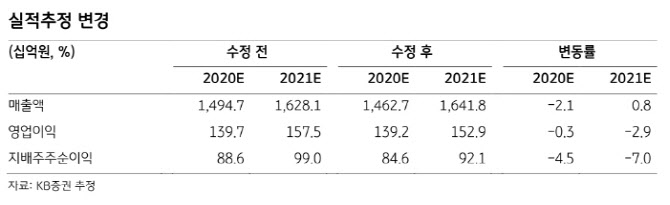

이 연구원은 “광고경기 부진에도 작년 4분기 인수합병(M&A) 효과로 올해 영업이익은 전년보다 14.4% 성장할 것”이라며 “올해 예상 주가수익비율(PER)은 13배까지 하락해 상장 이후 최저점 구간”이라고 덧붙였다.