|

[이데일리 이정훈 기자] 야구 경기에서 잘 던지던 투수가 치기 쉬운 한가운데로 높은 공을 던지는 실투로 타자에게 홈런을 얻어맞는 상황을 심심찮게 볼 수 있습니다. 이처럼 타격하기 딱 좋을 정도로 느리면서도 가운데로 오는 공을 흔히 `팻 피치`(fat pitch)라고 얘기합니다.

이런 팻 피치가 들어올 때까지 기다리는 인내심으로 유명했던 테드 윌리엄스는 지금까지 메이저리그 타격의 전설로 남아 있습니다. 윌리엄스로부터 영감을 받은 `투자의 귀재` 워런 버핏은 지난 1998년 주주들에게 보낸 연례 서한에서 “투자에서도 어느 종목이 저평가돼 투자하기 좋은, 이런 팻 피치가 들어올 때까지 기다려야 한다”고 설파했습니다.

그리고 2012년 버크셔 해서웨이 연례 주주총회에서도 “팻 피치가 들어올 때까지 잘 기다리는 타자는 명예의 전당에 입성하지만 이를 기다리지 못하는 타자는 마이너리그로 강등되고 만다”며 선구안을 강조하면서 “테드와 달리, 우리(투자자들)는 스트라이크 존에 꽉 차는 공을 세 번씩이나 치지 않아도 스트라이크 아웃될 일은 없지만, 그렇다고 매일 방망이를 어깨에만 걸치고 타석에 서 있는 것도 용납되지 않는다”고 토로했습니다. 물론 돈이 들어올 때마다 투자 압박에 시달리는 사모펀드와 달리 버크셔는 자금을 투자한 파트너수가 워낙 제한적이고 장기 투자하는 편이라 버핏 CEO에게 투자에 대한 압박을 강하게 하지 않고 기다려 주는 것으로 알려져 있습니다.

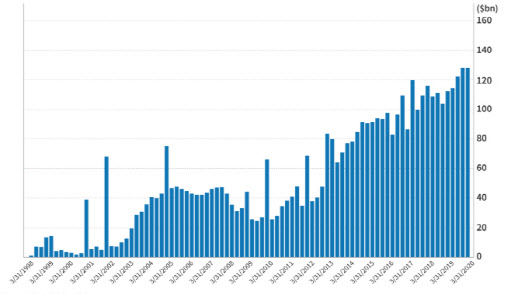

그럼에도 이런 투자 원칙을 가진 버핏 버크셔 해서웨이 최고경영자(CEO)에게 올 상반기는 정말 힘든 시간이었을 듯 합니다. 오랫동안 사랑해 온 금융주를 처분하면서 상황이 바뀌었음을, 항공주를 손절해하면서 자신의 판단이 잘못됐음을 대중들 앞에 고백해야 했습니다. 특히 사상 최대인 1370억달러의 현금을 보유하고 있으면서도 “시장에서 매력적인 기업을 전혀 찾을 수 없었고, 그래서 아무 주식도 사지 않았다”며 코로나19를 전후로 한 증시 폭락과 급반등 과정에서 어떤 재미도 보지 못했음을 시인했습니다.

|

그러다보니 호사가들은 “버핏이 이제는 감(感)을 잃었다”며 비아냥거리기 까지 했지만, 그는 흔들리지 않았습니다. 냉철하게 상황을 지켜보면서 `코끼리`(M&A 대상이 될 대형 매물)를 물색하고 있었습니다. 그러다 버핏은 도미니언 에너지라는 미국에서 두 번째로 큰 시가총액을 가진 전력·에너지 회사의 천연가스 운송 및 저장부문에 베팅했습니다. 투자금액은 40억달러였고, 함께 인수하기로 한 회사 부채 57억달러까지 합치면 총 인수규모는 97억달러(원화 약 11조6000억원)에 이릅니다. 이는 버크셔에게도 지난 2016년 프리시즌 캐스트파츠 인수 이후 4년 만에 가장 큰 규모의 인수 딜이었습니다.

이번 딜을 통해 버크셔는 도미니언 에너지의 수송관을 비롯한 트랜스미션과 퀘스타 파이프라인, 캐롤라이나 가스 트랜스미션 지분 100%를 인수하고 이로쿼이스 가스 트랜스미션 시스템 지분 50%, 미국 내 6곳에 불과한 액화천연가스(LNG) 수출터미널 중 하나를 운영하는 코브포인트 LNG 지분 25%를 확보하게 됐습니다. 이 자산들은 버크셔의 자회사인 버크셔 에너지가 인수하게 됩니다. 이를 통해 기존 8%에 불과했던 버크셔 에너지의 미국 내 천연가스 수송량 비중은 단숨에 18%까지 늘어나게 됩니다.

흥미로운 건, 버핏은 천연가스를 직접 생산하는 업스트림(Upstream)이나 천연가스를 정제해 판매하는 다운스트림(Downstream) 대신에 가스를 파이프라인으로 운송하고 저장하는 미드스트림(Midstream)에 투자했다는 겁니다. 통상 미드스트림 투자는 상대적인 중위험 중수익 투자로 여겨지는데요, 가스전 채굴 성사여부에 따라 수익성이 요동치는 업스트림이나 경기와 최종 수요에 따라 급변하는 다운스트림에 비해 원유 인프라에 해당하는 미드스트림은 안정적인 수익이 가능하다는 평가를 받습니다.

이는 올들어 주가 흐름에서도 잘 나타나고 있습니다. 버크셔 해서웨이 주가는 코로나19 이후 급반등 국면에서 소외되면서 여전히 연초대비 21%나 하락해 있는 상태입니다. 미국 내 석유와 천연가스 등 에너지 인프라 기업에 투자하는 상장지수펀드(ETF)인 `앨러리언(Alerian) MLP ETF`는 무려 43% 이상 하락하고 있는 반면 도미니언 에너지 주가는 고작 0.16% 하락하며 연초 주가 수준을 거의 회복한 상태입니다.

|

천연가스 가격은 국제유가와 마찬가지로 코로나19 팬데믹 이후 글로벌 수요 감소로 인해 급락했습니다. 지난달 천연가스 선물 가격은 근 25년 만에 최저수준까지 급락한 뒤 서서히 반등세를 타고 있습니다. 내년부터 천연가스 수요도 의미있는 회복세를 보일 것이라는 전망이 힘을 얻고 있습니다. 이에 따라 도미니언 에너지도 올해 순이익은 전년대비 20% 이상 급감할 것으로 전망하면서도 내년도 순이익 전망치는 올해보다 11% 늘어날 것으로 제시하고 있습니다. 더구나 미국과 중국 간 1단계 무역합의가 코로나19 진정 이후 재가동될 경우 글로벌 최대 에너지 수입국인 중국으로부터의 미국산(産) 천연가스 수입이 활발해질 수 있고, 이는 천연가스 인프라 수혜로 이어질 공산이 큽니다.

이렇다 보니 버핏 외에 다른 기관투자가들도 천연가스 관련 기업들에 눈독을 들이고 있습니다. 석유 및 천연가스 개발업체인 크레센트 포인트 에너지(Crescent Point Energy)는 천연가스 정제 및 수송부문을 5억달러에 매각하는 딜을 진행하고 있습니다. 초대형 사모펀드인 블랙스톤도 톨그래스 에너지를 63억달러에 인수했습니다. 버크아이 파트너스는 65억달러에 연기금 컨소시엄에 팔렸고, 웨스턴 미드스트림 역시 쉐브론 등에 매각됐습니다.

이런 경쟁 상황 하에서 버핏은 에너지부문, 특히 천연가스부문에서 규모의 경제를 통한 수익성 제고를 노리고 있는 것으로 볼 수 있습니다. 앞서 올 봄에도 버핏은 캐나다 퀘벡에 있는 LNG 수출 터미널에 30억달러를 투자하려고 했지만, 환경단체 등의 반대 시위에 놀라 투자 계획을 철회한 적이 있습니다. 그래서 이번 인수과정에서는 보다 적극성을 보였던 것으로 알려지고 있습니다. 인수 발표 직후 빌 퍼먼 버크셔 해서웨이 에너지 CEO는 “이번 천연가스 자산을 인수함으로써 미국 서부와 동부는 물론이고 세계적으로 우리의 시장 접근성을 높이고 사업구조를 다변화할 수 있을 것”이라고 기대했습니다.

잘 아다시피 버핏 CEO는 버크셔의 보험사업부문과 함께 에너지와 철도사업 등 이른바 인프라사업을 양대 축으로 키우고자 하고 있습니다. 그리고 이는 그동안 업황이 바닥을 찍고 살아나는 기업에 투자해 온 버핏의 스타일에 맞는 투자라고 할 수 있습니다. 과거 항공주나 금융주 모두 그런 셈법에 따라 투자했던 종목들입니다. 다수 기업들의 매각, 일부 기업들의 신재생에너지로의 전환 등으로 격변기를 겪고 있는 에너지부문에서 버핏 CEO의 베팅이 성공적일지 지켜볼 일도 흥미로울 것 같습니다.

![여수산단은 좀비 상태...못살리면 한국 산업 무너진다[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031201409t.jpg)

![가정집서 나온 백골 시신...'엽기 부부' 손에 죽은 20대였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031300001t.jpg)