|

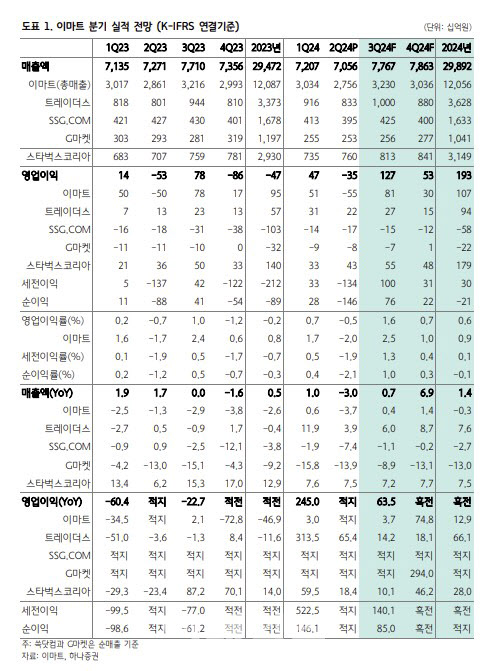

전반적인 사업부가 판관비 효율화와 비용 절감으로 수익성이 개선됐다는 분석이다. 할인점은 기존점 성장률이 전년 대비 마이너스 3%를 기록하며 부진했지만, 영업이익은 일회성 희망퇴직 비용 78억원 제외 시 전년 대비 28억원 늘었다. 상품 원가 경쟁력 강화 및 비효율 프로모션 축소 등으로 매출총이익률이 지속 개선되고 있으며, 판관비 효율화로 매출 감소에도 증익이 가능했다고 평가했다.

트레이더스 영업이익은 전년 대비 65% 증가했다. 스타벅스도 18% 증익했다. 쓱닷컴과 G마켓은 영업손실을 기록했지만 전년 대비 각각 14억원, 37억원 손실 폭이 줄었다. 반면 연결 자회사인 신세계건설가 이마트24는 적자를 기록하며 지속적인 부담 요인으로 작용했다고 짚었다.

할인점은 소비경기 위축, 온라인 채널 침투에 따른 비식품 판매 부진으로 매출 흐름이 부진하지만, 에브리데이를 할인점으로 흡수하고 매입 조직 통합으로 하반기에는 수익성 개선이 두드러질 것으로 봤다. 또 선별적 점포 오픈을 통해 핵심 경쟁력 제고에 목표를 두고 있는 점도 긍정적으로 평가했다.

이마트24의 경우 노브랜드 연계 매장 확대를 통해 객수 도모를, 이커머스 사업부는 막연한 외형 성장 대신 위탁배송 확대를 통한 배송비 절감으로 비용 구조 슬림화를 도모하고 있는 점도 긍정적으로 해석했다.

올해 3분기 연결 기준 영업이익은 전년 대비 55% 증가한 1204억원을 추정했다. 서 연구원은 “7월 할인점 기존점 성장률은 전년 대비 마이너스 8.5%를 기록해 부진했지만, 3분기에는 마트 성수기로 전분기 대비 성장률 반등이 예상되고, 기저효과와 전반적인 수익성 개선 영향에 이익 모멘텀이 양호할 전망”이라고 말했다.

!["새벽배송 없이 못 살아" 탈팡의 귀환…쿠팡 완전회복+α[only이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000552t.jpg)

![“덩치 큰 남성 지나갈 땐”…아파트 불 지른 뒤 주민 ‘칼부림' 악몽[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000001t.jpg)