이현욱 IBK투자증권 연구원은 31일 보고서에서 “미국향 고객사의 재고 소진 지속에 따른 소형전지 부문의 실적 악화가 전망되지만, 유럽향 고객사 재고 소진 기간은 마무리 단계로 추정되나 전기차 수요 회복 확인이 먼저다”라며 이같이 밝혔다.

|

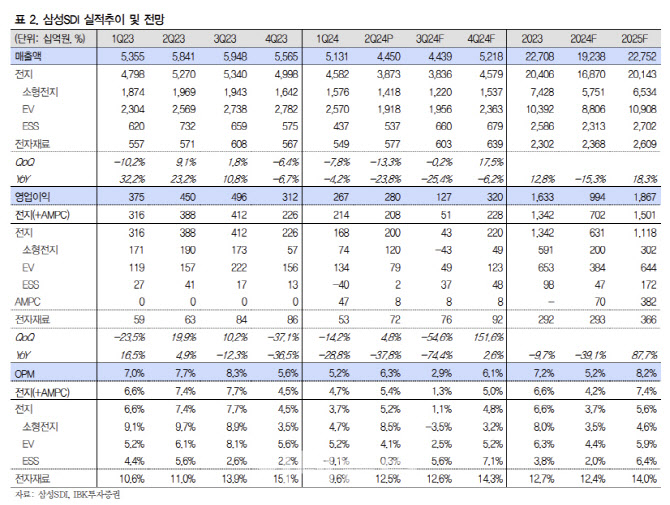

IBK투자증권은 3분기에도 전기차향 배터리 업황 부진이 지속될 것으로 전망했다. 삼성SDI의 3분기 매출액은 전분기 대비 0.2% 적은 4조 4390억원, 영업익은 54.6% 적은 1270억원으로 전망했다.

이 연구원은 “중대형 EV 부문은 P6 중심으로 견조한 판매가 예상되나 ASP 하락으로 1조9000억원으로 예상한다”며 “소형 전지 부문은 고객사 재고 소진 지속 및 전동공구 수요 회복 지연으로 1조2000억원으로 예상된다”고 말했다.

이어 “ESS는 북미 핵심 고객향 신규 수주 확보로 전분기 대비 23.0% 증가한 6604억원으로 예상되며 실적 악화의 주된 요인은 3분기 소형 전지 부문의 적자 전환 영향”이라 덧붙였다.