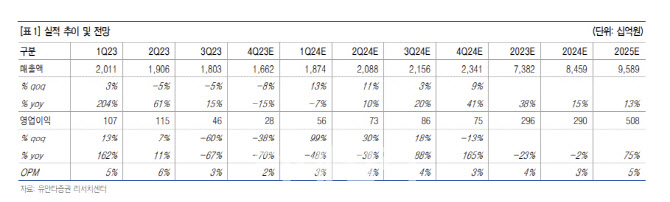

이안나 유안타증권 연구원은 30일 보고서에서 “잠시 쉬어가야 할 때”라며 이같이 밝혔다. 이어 “내년 고객사 수요 둔화 영향 및 리튬 가격 하락에 따른 ASP 하락 영향으로 수익성이 저조할 것으로 예상된다”며 “현재 주가는 고밸류에이션에 거래되고 있다”고 지적했다.

|

수요 불확실성은 내년에도 이어질 것으로 전망된다. 에코프로비엠은 올해 CAM7(5.4만톤: 이 중 3.6만톤은 단결정)에 이어 2024년 CAM8(3.6만톤) 양산이 예정되어 있으나 내년 고객사 수요 둔화 우려로 가동률뿐 아니라 생산능력 계획에 대한 불확실성 높은 상황이다. 고객사 중 삼성SDI향 NCA 수요는 견조할 것으로 보이나 내년 2분기 리비안 일부 가동 중단 영향이 있다.

SK온에 대한 수요 불확실성이 높은데 주로 물량이 크진 않지만 포드 F-150 라이트닝 LFP 전환, 폭스바겐 ID 시리즈 수요 감소 영향 클 것이란 진단이다. 아울러 2025년부터는 리비안도 엔트리 모델 확장을 위한 R2시리즈 판매 시작으로 관련 수요에 대한 영향도 예상된다. 삼성SDI향 양극재 공급이 그동안 동사 위주였다면 포스코퓨처엠과 듀얼 벤더로 공급되면서 그에 따른 Q 영향도 있을 것이란 진단이다.

![아이유·송중기 사는 청담동 아파트, 320억에 팔리나 [누구집]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092200027t.jpg)

![여적여는 옛말…한국판 섹스앤더시티 '아홉수 우리들'[툰터뷰]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092200022t.jpg)

![김치를 갈아 가루로? 짜파게티랑 맛보니…외국도 반할만 하네 [먹어보고서]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092200122t.jpg)