|

주식 가격은 하루에 오르내리는 폭이 제한돼 있다. 가격제한폭이라고 부르고 위로 막히면 상한가, 아래에 걸리면 하한가라고 한다. 현재 가격제한폭은 상하로 30%다. 예컨대 전날 종가 1만원짜리 주식 1주는 다음날 장에서 1만3000원까지 올랐다가 7000원까지 내릴 수 있다. 1999년 당시는 현행보다 가격제한폭이 좁아서 지금처럼 계산하면 틀리다.

정액에서 정률로

가격제한폭 제도는 자본시장 초기부터 있었다. 명문화된 규정은 없었고 한국거래소가 임의로 선을 그어 조절했다. 사안과 시점마다 기준이 달라 ‘엿장수 가위질’이라는 불만이 일었다. ‘거래소의 과도한 재량권에 대해 거래원과 분쟁이나 오해가 발생해 경쟁매매에 가격 등락폭을 제한할 수 있는 내용을 업무 규정에 도입’(한국거래소 60년사 발췌)하자는 요구가 일었다.

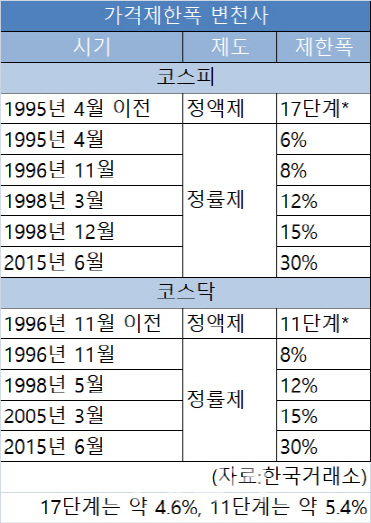

제도가 처음 명문화된 때는 1964년 5월이다. 이때 도입된 정액제는 주식의 기준가에 따라 100원부터 1만2000원까지 17단계로 구분해서 적용했다. 정액제를 지금의 정률제로 환산하면 평균 가격제한폭은 ±4.6% 정도다. 가격대별 제한폭 차이가 커서 종목마다 상하한가 체감 편차가 컸다. 게다가 주식 가격이 오를수록 새로운 단계를 만들어야 해서 비효율적이었다.

1995년 4월, 가격제한폭을 정액제에서 정률제로 바꿨다. 폭은 주가의 ±6%다. 이전 정액제 평균(±4.6%)과 비교하면 ±1.4%포인트 정도 넉넉해졌다. 1996년 7월 출범한 코스닥 시장은 예외였다. 11단계 정액제가 적용됐고, 현재로 환산하면 ±5.4% 수준이다.

제도 악용한 세력

사실 가격은 시장이 정하는 것이다. 인위로 제한하면 가격이 왜곡돼 시장이 뒤틀릴 수밖에 없다. 가격제한폭 탓에 호재가 명확하고, 악재가 분명한데 주가가 반영을 못했다. 이해당사자는 속이 탔다.

시세를 조종하는 ‘상한가 굳히기’도 문제였다. 특정 세력이 겨냥한 종목에 상한가 매수 주문을 대거 넣는 것을 일컫는다. 해당 종목에 매수가 몰리는 것처럼 꾸며 추격 매수를 유인하는 것이다. 이짓은 가격제한폭이 높을수록 하기 어렵다. 반대로 낮을수록 쉽다. 비용 차이가 나기 때문이다. 예컨대 1만원짜리 주식 10만주에 대한 상한가 주문을 넣는다고 치다. 가격제한폭 6%에서는 10억6000만원이 필요하고, 30%이면 13억원이 있어야 한다. 더 비싼 주가의 더 많은 종목을 건드리려고 하면, 가격제한폭이 클수록 부담이 커진다.

이렇듯 외려 제도 악용하는 사례를 막기 위해서라도 가격제한폭을 손보자는 요구가 셌다. 그래도 거래소 개입 자체를 막을 수 없었다. 대신 개입 정도를 조정하기로 절충하고, 제한 폭을 넓히기로 합의했다. 1996년 11월, 가격제한폭은 기존 ±6%에서 ±8% 늘었다. 코스닥 시장도 적용받았다. 이때부터 우리 증시에 가격제한폭 완전 정률제가 시행하기 시작했다.

이후 코스피는 1998년 3월 ±12%, 1998년 12월 ±15%로 가격제한폭을 키웠다. 코스닥은 1998년 5월 ±12%, 2005년 3월 ±15%까지 운신의 폭을 넓혔다. 현행 ±30%가 코스피와 코스닥에 도입된 것은 2015년 6월이다. 당시 한국거래소는 “상한가 굳히기 등 시세조종이 어려워져 불공정거래행위가 감소하고, 투자자들은 비이성적인 뇌동매매를 기피하게 될 것”이라고 기대했다.

물론 불공정거래와 이성적이지 못한 투자는 여태 끊이지 않았다. 그래도 이로써 `30%밖에 못 얻게` 됐지만, 적어도 `70%는 지키게 된` 것이다.