|

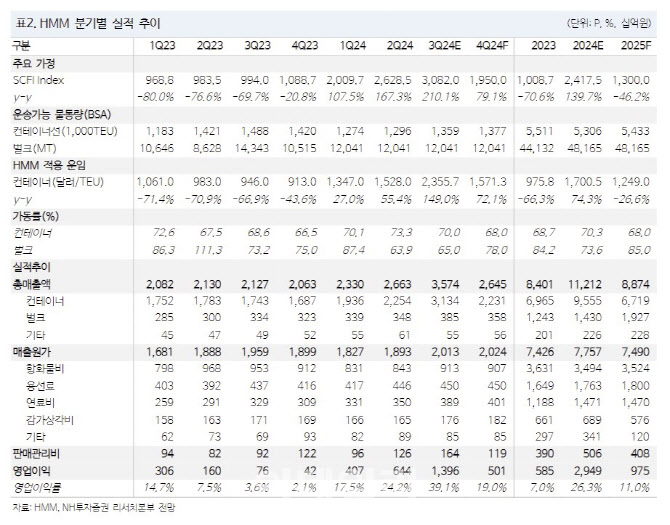

3분기 HMM 적용 운임은 컨테이너(TEU)당 2356달러로 전년 대비 149% 상승할 것으로 추정했다. 4월부터 상승한 운임이 시차를 두고 반영되며 실적에 긍정적인 영향을 미칠 것이란 분석이다.

다만 전환사채 전환으로 실적 증대 효과가 제한적일 것으로 내다봤다. 196회차 영구전환사채 6600억원에 대한 전환 만기는 오는 10월28일이다. 이 시점을 앞두고 보통주 1억3200만주로 전환되며 주식수가 17.6% 증가할 것으로 봤다. 내년 4월 마지막 영구전환사채 7200억원이 보통주 1억4400만주로 전환된다. 모든 전환을 감안하면 HMM의 올해 기준 주가순자산비율(PBR)은 0.75배를 기록할 것으로 추정했다.

3분기 성수기 효과가 끝나며 컨테이너 운임 하락세가 지속하고 있지만, 여전히 손익분기점 수준인 1000포인트를 크게 상회하고 있어 연내 이익 창출 흐름은 지속할 것으로 전망했다.

정 연구원은 “장기적으로 컨테이너 신조선 인도와 수에즈운하 통행 정상화 등은 공급 과잉을 유발할 수 있는 요인이지만 과거와 달리 글로벌 컨테이너 선사들이 시황에 따라 탄력적인 공급 조절 전략을 펼쳐 급격한 운임 폭락 가능성도 낮다”며 “내년에도 공급 증가 영향으로 운임 하락 압력이 계속될 전망이나, 과거와 같은 손익분기점을 하회하는 수준까지 운임 하락이 나타나진 않을 전망”이라고 말했다.

![“270만원 화웨이 신상폰 살 수 있어요?” 中매장 가보니[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112601335t.jpg)

![친누나 11차례 찔러 죽이려한 10대에...법원 “기회 주겠다” [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112700001t.jpg)