26일 안재민 NH투자증권 연구원은 “캐시카우인 웹보드 게임의 성장 이어지고 있고, 코로나19 기간 동안 부진했던 중국 커머스 사업의 회복 역시 기대되는 국면”이라며 “지난 2년간 크게 늘어났던 마케팅 비용도 안정화 구간에 진입 중인라 2023년 영업이익이 정상화하길 기대한다”고 말했다.

그는 먼저 “페이코 거래대금은 증가 중인 상황에서 적립금 규모를 줄여 수익성 회복에 나설 것이며, 중국 코로나 봉쇄조치로 큰 폭의 매출 감소가 나타났던 커머스 사업의 턴어라운드가 기대된다”고 설명했다.

이어 “대규모 마케팅을 진행하며 경쟁사와의 격차를 벌렸던 한게임은 점유율 확대와 규제 완화 효과로 매출과 영업이익 성장에 기여하고, 여행박사와 티켓링크는 매출 비중이 크지 않지만, 엔데믹 국면에서 다시 빠르게 성장하는 모습 보일 것”이라고 전망했다.

그는 “NHN의 올해 영업이익이 2021년 수준을 회복할 것으로 추정하는데 참고로 2023년 기준 주가수익비율(PER)은 12.8배 수준에 불과하다”면서 “최근 금융 시장 상황으로 인해 지연되고 있기는 하나 NHN클라우드에 대한 외부 투자 유치도 기대 요인”이라고 강조했다. NHN한국사이버결제, NHN벅스 등 자회사 가치가 저평가돼 주가순자산비율(PBR)이 0.5배에 불과하다는 점도 매력적이라는 평가다.

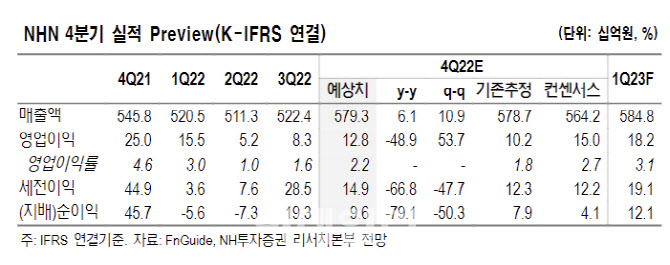

아울러 그는 작년 4분기 NHN이 전년 동기보다 6.1% 증가한 5793억원의 매출액과 같은 기간 48.9% 줄어든 128억원의 영업이익을 거둘 것이라고 내다봤다. 영업이익 기준 시장기대치(150억원)를 밑도는 수준이다.

그는 “결제, 광고와 웹보드게임은 성수기 영향으로 양호한 매출은 성장을 기대하지만 부담 요인이었던 마케팅 비용은 안정화 구간에 진입해 2023년 부터는 수익성 개선에 기여할 것”이라며 “4분기 마케팅 비용은 341억원으로 전분기와 유사하겠지만, 매출액 대비 비중은 5.9%로 전분기 6.5%에 비해 낮아질 것”이라고 덧붙였다.

|