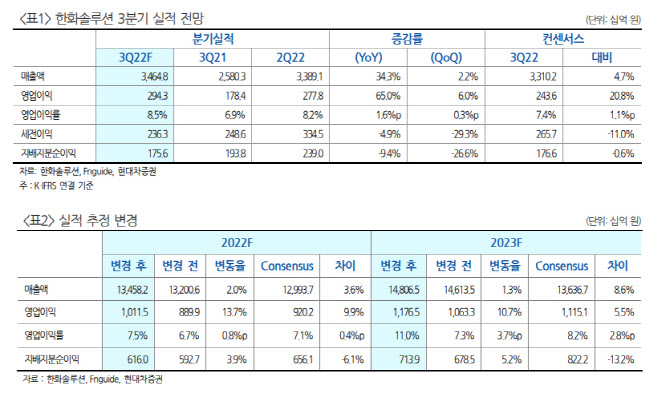

강동진 연구원은 “한화솔루션 3분기 실적은 매출액 전년비 34.3% 늘어난 3조5000억원, 영업이익은 65% 증가한 2943억원을 기록해 컨센서스를 대폭 상회할 것”이라면서 “태양광 사업 실적 전망치 상향에 따라 목표가를 상향한다”고 말했다.

화학사업 실적은 중국 건설경기 둔화 및 계절적 비수기 영향 등으로 폴리염화비닐(PVC) 약세, 폴리에틸렌(PE)은 공급과잉 및 1회용 사용 규제·경기 둔화에 따른 수요 둔화로 약세 전망돼 전분기비 크게 감익할 전망이다. 다만 유럽 전해조 업체들의 전기요금 상승에 따른 원가 상승 요인으로 가성소다 강세가 구조적으로 이어지고 있으며, 에틸렌비닐아세테이트(EVA) 시황 강세로 상대적으로 선방할 것으로 보인다.

|

한화솔루션은 인플레이션감축법(IRA) 발효로 미국 1.7GW 태양광 모듈 생산설비에 대해 1500억원(환율 1300원 기준) 세액공제 혜택을 받을 것으로 보인다. 오는 2024년에는 3.1GW 모듈 생산설비에 대해 2800억원 수준의 혜택을 받을 것으로 보이는데 사실상 현금성 지원 성격이라는 설명이다.

강 연구원은 “첨단소재 사업부 분할 후 지분매각을 통해 미국 태양광 사업 초기 투자 자금을 마련한 뒤 신재생 사업 턴어라운드에 따른 현금 창출 및 IRA로 인한 세액공제 혜택으로 투자비 회수 빠르게 이뤄질 전망”이라면서 “투자 자금 부담을 크게 낮춰줄 것이며, 셀·모듈 외에도 잉곳·웨이퍼 등 수직 계열화 가능성도 충분하다”고 설명했다.

그는 이어 “태양광 사업부 실적 지속 개선 및 IRA 수혜를 바탕으로 한 중장기 성장 모멘텀을 감안할 경우 중국 업체들 대비 프리미엄 요인도 충분하다”면서 “최근 주가 조정을 매수기회로 삼아야 할 것”이라고 덧붙였다.

![北 지하철에 '언더아머' 가방 멘 학생...요즘 평양은 [영상]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112801602t.jpg)

![서인영, 결국 합의 이혼… 귀책사유 無 [전문]](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112800068t.jpg)