|

|

은행이 판매한 금리 연계형 DLF(파생결합펀드)에 1억원 이상을 투자했다는 A씨는 이렇게 하소연했다. 투자금을 모두 날리기 전에 펀드에서 돈을 뺄지 아니면 기다려야 할지 애가 탄다는 것이다.

◇금리 연계 DLF 99%는 은행이 판매

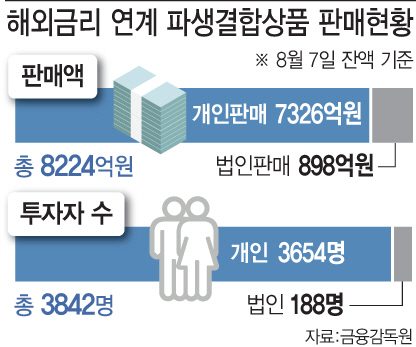

19일 금융감독원이 금융회사로부터 제출받아 공개한 자료를 보면 A씨처럼 은행을 믿고 거액을 투자했다가 땅을 치게 된 투자자들의 실태가 뚜렷이 드러난다. 문제가 된 금리 연계형 DLF(이하 DLS 포함) 중 아직 만기가 오지 않은 투자금 잔액은 이달 7일 기준 8224억원인데, 이 중 99%(8150억원)가 은행에서 팔렸다.

국내 3·4위 은행인 우리은행과 KEB하나은행 판매액이 각각 4012억원, 3876억원으로 전체의 95%를 넘었다. KB국민은행(262억원), 유안타증권(50억원), 미래에셋대우증권(13억원), NH투자증권(11억원) 등의 판매액보다 훨씬 많았다.

은행의 권유에 고(高)위험 상품에 투자금을 넣은 것은 대부분 개인 투자자다. 3654명이 1명당 평균 2억원꼴로 모두 7326억원을 투자했다. 전체 투자금의 90%에 육박한다. 반면 법인 투자액은 898억원에 불과했다.

개인 투자자들은 투자 원금의 최소 절반 이상을 날릴 처지에 놓였다. 7000억원가량이 팔린 미국·영국 스와프 금리 연계형 상품의 경우 지금의 금리가 펀드 만기인 1~3년 뒤까지 이어지면 투자 손실률(현재 손실 발생 중인 투자금 중 만기 시점의 손실액 비율)이 56%에 달할 것으로 각 금융사는 예상했다. 1억원을 투자했다면 만기 때 4400만원만 돌려받는다는 의미다.

1200억원대 투자금이 몰린 만기 10년 독일 국채 금리 연계형 상품은 투자 손실률이 95%에 이를 것으로 추정했다. 이 상품은 다음달부터 올해 11월까지 줄줄이 만기가 도래하는데, 만기 시점에 투자자가 건질 수 있는 투자 원금이 납입액의 고작 5%에 불과하다는 이야기다. 금융권 관계자는 “아직 만기가 남은 만큼 투자자 손실액을 확정해 말하긴 어렵지만, DLF와 연계한 주요국 금리가 계속 바닥을 기고 있어서 당분간 원금 회복이 쉽지 않아 보인다”고 말했다.

◇금감원, 은행·증권사 등 합동검사

금감원은 DLF를 판매한 은행과 증권사, 펀드를 운용한 자산운용사를 대상으로 대대적인 합동 검사를 벌이기로 했다. 검사 인력을 조만간 현장에 투입해 DLF 상품 설계부터 판매까지 전 과정을 샅샅이 뜯어보겠다는 것이다.

금감원 관계자는 “다수의 개인 투자자에게 복잡한 금융 상품을 판매하는 과정에서 법규 위반이 있었는지에 검사의 초점을 맞추고 은행의 위험 관리 실태 등도 함께 점검할 것”이라고 했다. 고위험 금융 상품이 은행 지점에서 대대적으로 판매된 배경에 위험 관리에 소홀한 시스템이나 경영진의 영업 압박 등이 있는 것은 아닌지 살펴보겠다는 것이다.

투자자 구제에도 착수했다. 은행의 불완전 판매로 손실을 보았다며 금감원에 민원을 제기한 투자자를 대상으로 분쟁 조정을 지원할 예정이다. 금감원에 접수된 DLF 관련 분쟁 조정 신청 건수는 지난 16일 기준 모두 29건으로, 앞으로 더 많은 민원이 몰려들 전망이다.

분쟁 조정 과정에서는 투자자의 투자 책임을 어디까지로 볼 것이냐가 주요 쟁점이 될 것으로 예상된다. 이번에 논란이 된 DLF는 일반인을 대상으로 한 공모형 상품이 아닌 투자 경험이 많은 자산가를 대상으로 최소 투자액이 1억원 이상인 전문 투자형 사모펀드 상품이었기 때문이다.

현행법상 전문 투자형 사모 상품에는 금융회사가 투자자에게 적합하고 적절한 상품을 판매해야 한다는 ‘적합성 및 적절성 원칙’을 적용하지 않는다. 상품의 위험성을 사전에 알려야 하는 ‘설명 의무’ 정도만 금융사의 준수 대상이다.

금감원 관계자는 “민원 현장 조사 과정에서 금융회사의 불완전 판매 사실을 확인할 경우 법률 검토 등을 거쳐 신속하게 분쟁 조정에 착수할 계획”이라고 설명했다.

!['어린 여자 만나지?' 재혼한 남편 잔혹 살해한 60대 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111200002t.jpg)