유안타증권은 5일 증권사별 차이는 존재하지만 9월1일부터 CFD 거래가 다시 허용된 점을 짚었다. 지난 6월 이후 당국의 권고 조치로 국내 증권사들이 자율적으로 CFD 신규 거래를 제한하면서, 기존 CFD 계좌는 청산 주문만이 가능했다.

증거금 40% 기준, 2.5배의 레버리지 매수도 문제이지만, 신규 매도도 가능해진 점도 유의할 필요가 있다고 봤다. 4월24일 8종목 하한가 사태, 5월12일 디와이피엔에프, 신대양제지 하한가 사태, 6월14일 5종목 하한가 사태의 공통적인 특징은 저거래량 종목의 매집이 단발성 매도에 무너진 점에 있다는 분석이다.

고경범 유안타증권 연구원은 “해당 종목 매도로 수익을 얻을 수 있는 상황은 다른 포지션에 대차거래나 CFD 매도 미결제약정이 설정되어 있을 때”라며 “공매도가 허용되는 코스피200·코스닥150 종목 외에도 대차거래잔고가 증가하는 종목은 해당 수급을 유의할 필요가 있다”고 말했다.

이어 그는 “중소형주 수급만으로 일단하기에는 문제가 있다. CFD 등은 계좌 평가금액 기준 반대 매매가 진행되기 때문”이라며 “4월24일 8종목 하한가 사태 당시, CJ는 대형주임에도 이 외 종목의 위탁자산 평가액 하락으로 장중 반대매매가 진행됐다”고 덧붙였다.

아울러 외국계 PBS(증권사)와의 중개 거래 시 잔고 산정의 모호성이 보완돼야 한다는 의견을 제시했다.

고 연구원은 “해당 CFD 증권사가 직접 운용 계정과 외국계 PBS 중개거래를 합산하여 보고하는 것이 합리적이지만, 통합 신용공여한도 관점에서 타 증권사 명의 및 계산으로 진행되는 CFD 거래 중개는 제외될 수 있어 집계에서 해당 분이 배제될 가능성이 존재한다”고 했다.

통합 신용공여 한도 기준 금액과 증권사 제공에 기초한 집계방법 측면에서 국내 증권사의 개인 CFD 잔고만이 집계될 가능성도 높다고 짚었다.

고 연구원은 “현 증시 수급에서는 CFD는 개인 전문투자자 뿐 아니라 투자자문사 등의 법인 CFD도 존재하고, 외국인·법인이 해외에서 국내 증시에 투자하는 역외 CFD의 잔고 또한 높아 보이는데, 이것이 배제될 가능성이 높다”며 “이는 당국의 권고로 6월 이후 CFD 거래제한 협조에도 해당 CFD 거래는 지속됐을 가능성을 시사한다”고 했다.

그는 이어 “결국 CFD 잔고 공시 목적은 주식 현물이 아닌 장외 파생상품이 개별 종목 수급에 영향을 미치는 상황에 대한 투자자 보호에 있다”며 “CFD 상품의 익스포져에 대한 규제의 기초는 마련됐지만, 이보다 상위 개념의 장외파생상품의 주식시장 영향도 높다고 본다”고 전했다.

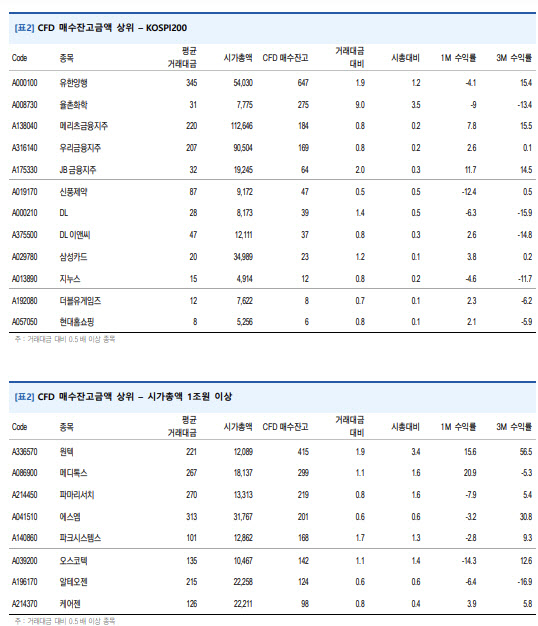

종목 수급 컨디션 대비 CFD 매수잔고의 영향력이 높은 종목의 익스포져는 파악할 필요가 있다고 봤다. 시총 5000억원 이상, 거래대금 대비 0.5배 이상의 CFD 매수잔고금액 상위 종목은 29개로 집계했다.

|

![피아니스트 아내의 문란한 성생활...그 끝은 '납치살해' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120200065t.jpg)