|

마이크론의 3분기 매출은 전년 대비 82% 증가한 68억1000달러로 시장 예상치를 2.1% 상회했다. 주당순이익(EPS)은 0.62달러로 전년 대비 흑자전환했으며, 시장 기대치를 29.1% 웃돌았다. 3분기 영업현금흐름은 24억8000만달러, 매출총이익률은 28.1%를 기록했다.

매출 성장의 대부분은 AI와 데이터센터에서 발생했다. 마이크론은 고대역폭메모리(HBM)와 같은 고마진 제품의 점유율을 높이고 있으며, 데이터센터 솔리드스테이트드라이브(SSD) 매출이 사상 최고치를 기록해 D램과 낸드(NAND) 전반에 걸친 AI 제품 포트폴리오의 강점을 입증했다는 분석이다.

마이크론의 HBM3E 솔루션이 경쟁사 대비 전력 소비가 30% 낮다는 피드백이 지속 제공 중인 점도 긍정적으로 평가했다. HBM 출하량 증가는 3분기부터 본격적으로 나타나고 있다고 짚었다.

3분기 D램 매출은 전년 대비 76% 증가한 47억달러, 낸드 매출은 103% 늘어난 21억달러를 기록했다. D램과 낸드 모두 지난 분기 대비 평균 판가가 20% 상승했으며, 다운스트림 산업 수준에서는 스토리지향(向) 매출이 13억5000만달러, 컴퓨팅향 매출이 25억7000만달러로 성장했다.

|

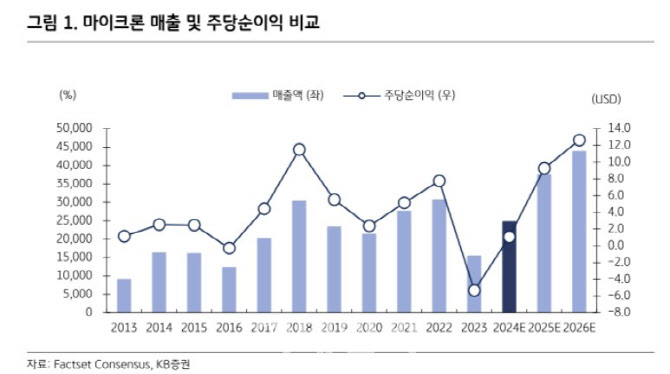

증권가에선 앞으로도 마이크론의 매출 성장세가 지속할 것으로 전망했다. 내년 AI PC 및 스마트폰과 데이터센터 수요 증가에 따른 수혜가 예상된다는 이유에서다. 여기에 미국 반도체 지원법인 ‘칩스법’(Chips Act)으로 61억4000만달러의 반도체 공장 설립 보조금 지원을 받게 된 데다, 재고 정상화 노력으로 실적이 회복세를 보이는 점도 호재 요인으로 꼽았다.

이 같은 실적 성장 전망을 고려하면 경쟁사 대비 주가는 저평가됐다는 판단이다. 김 연구원은 “장기 매출 성장성을 반영한 기업가치는 동종 업종 대비 저평가돼 있으므로 운용 비중 확대를 제시한다”고 말했다.

!['36.8억' 박재범이 부모님과 사는 강남 아파트는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500062t.jpg)