◇두산밥캣 떼는 두산에너빌리티, 주주 동의 관건

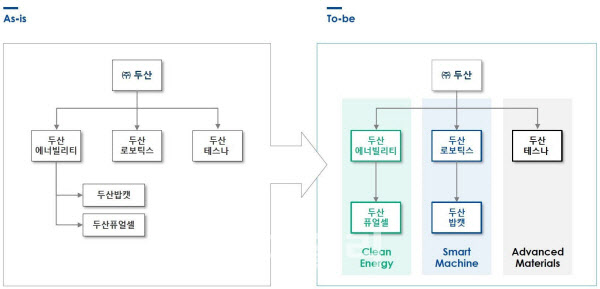

15일 관련업계에 따르면 두산에너빌리티는 사업회사와 두산밥캣 지분 46.06%를 보유한 신설 투자회사로 인적 분할하고, 신설 투자회사를 두산로보틱스가 흡수합병하는 개편안을 진행하고 있다. 이를 통해 두산그룹은 클린에너지, 스마트 머신, 반도체·첨단소재 등 3개 부문으로 사업을 재편한다는 계획이다.

기존 두산에너빌리티 주주들은 인적분할 및 합병 과정에서 두산로보틱스가 신규로 발행하는 주식을 대가로 지급받게 된다. 두산에너빌리티의 주식 100주를 기준으로 존속법인 지분 약 75주와 두산로보틱스의 주식 3주를 받는다.

두산로보틱스는 두산밥캣을 자회사로 편입, 지분 교환을 통해 100% 지분을 확보한 후 상장폐지할 예정이다. 두산밥캣 주주들은 1주당 약 0.63주의 두산로보틱스 주식을 받게 되며, 원치 않을 경우 반대매수 청구권을 행사할 수 있다. 행사 예정가는 주당 5만459원이다.

|

허민호 대신증권 연구원은 “분할합병비율과 주식매수청구가격을 감안하면 지난 12일 종가 2만900원 기준으로 두산로보틱스 주가가 16만4000원 이상이거나, 두산에너빌리티 주가가 반대매수청구가격인 2만850원을 초과해야 한다”고 말했다.

이날 두산에너빌리티는 2만1600원, 두산로보틱스는 9만3000원에 장 마감했다. 현실적으로 두산에너빌리티의 향후 주가 추이가 더욱 중요해진 셈이다. 이르면 이번주 중 체코 정부가 신규 원전 건설 프로젝트의 우선협상대상자를 발표할 것으로 예상되는 가운데 한국수력원자력과 프랑스전력공사와 접전을 펼치고 있는 것으로 전해진다.

◇에너빌리티, 재무개선…로보틱스, 안정적 현금 확보

사업 개편 이후 두산의 두산밥캣에 대한 지배력은 확대될 전망이다. 기존에는 두산이 두산에너빌리티 지분 30%를 보유하고 에너빌리티가 다시 밥캣 지분 46%를 보유하면서 실질적인 지배력은 13.8%에 불과했지만 개편 후 두산밥캣에 대한 실질 지배력은 42%로 늘어난다.

두산에너빌리티의 재무구조 개선에도 긍정적인 영향을 미칠 것으로 보인다. 인적분할합병 승계재산 목록을 보면 두산로보틱스는 두산밥캣 지분(46.06%) 2조1980억원, 선급비용 17억원, 이연법인세자산 56억원 등 2조2053억원의 자산을 두산에너빌리티로부터 가져가는 대신 유동부채 2556억원, 유동성장기부채 2491억원, 사채 3986억원 등 7243억원가량의 부채도 함께 가져오게 된다. 이어 두산에너빌리티는 골프클럽을 운영하는 두산큐벡스를 두산포트폴리오홀딩스에 3709억원에 처분하고, 금융투자업을 하는 D20캐피털LLC를 두산로보틱스에 644억원에 매각한다. 두산에너빌리티는 이번 사업구조 재편 과정에서 약 1조2000억원 가량 차입금 감축 효과가 발생할 것으로 예상하고 있다.

한편 두산밥캣을 100% 자회사로 둔 두산로보틱스의 경우 안정적인 배당금 확보가 가능해졌다. 지난해 두산밥캣은 1553억원의 배당금을 지급했다.

양지환 대신증권 연구원은 “이번 개편안의 최대 수혜는 두산로보틱스”라며 “두산로보틱스는 두산밥캣의 선진시장 고객 접점을 활용하고 안정적인 실적 및 현금흐름을 보유한 자회사를 통해 배당 수익도 얻을 수 있을 것으로 기대되는 등 로봇사업에서 재무적 성과가 가시화되기 전까지 재무적 안정성을 확보했다고 판단한다”고 말했다.

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24120100006t.jpg)