|

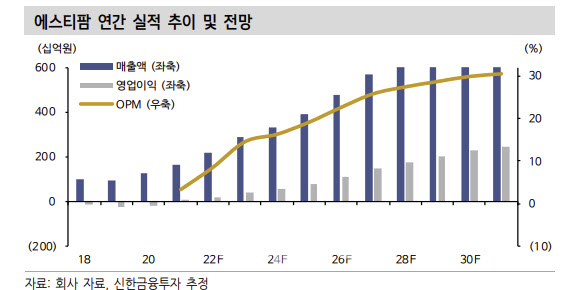

추가 수주 효과로 실적이 우상향할 것으로 분석했다. 장 연구원은 “최근 공시된 인클리시란으로 추정되는 800억원 규모의 공급계약 건, B형간염 치료제 임상 원료 추가 요청 계약 건 등 추가 수주로 분기 실적은 우상향하는 그림을 그릴 것”이라고 말했다.

올 한 해는 수익성보다 외형 성장을 바탕으로 잠재력 확대에 집중한 성과가 나타날 것이라고 판단했다. 그는 “반월공장 올리고동 3, 4층에 대한 1차 자체 증설분은 계획대로 증설을 완료했으며, 라인 2개 중 1개는 가동을 시작한 것으로 파악된다”며 “추가 라인과 글로벌 제약사와의 합작 증설분은 3분기부터 본격 가동이 예상된다”고 전망했다.

다만 외형 성장에 따른 비용 증가로 큰 폭의 수익성 개선은 기대하기 어렵다고 봤다. 그는 “코로나19 mRNA 백신 관련 연구개발(R&D) 비용 증가, 인건비 증가, 증설분 가동에 따른 감가상각비 등 비용 상승에 따라 외형 성장 대비 수익성 개선의 폭은 상대적으로 낮을 전망”이라고 설명했다. 그는 에스티팜의 올해 연결 기준 연간 매출액은 전년 대비 31.7% 증가한 2181억원, 영업이익은 234.2% 증가한 186억원으로 추정했다.

장 연구원은 금리 인상 여파로 목표주가를 하향 조정하지만 펀더멘탈과 성장성에 주목해야 한다고 강조했다. 그는 “금리 인상기 고려에 따른 DCF 밸류에이션 할인율 조정을 반영해 목표주가를 14만원으로 하향한다”면서도 “기업 펀더멘탈과 성장성에 대한 긍정적인 관점은 유효하면 톱픽을 유지한다”고 말했다. 그는 이어 “향후 신규 수주 확인과 메신저 리보핵산(mRNA) 위탁생산개발(CDMO) 매출의 지속성 확인을 통한 실적 추정치 상향이 가능하다”고 덧붙였다.

![친누나 11차례 찔러 죽이려한 10대에...법원 “기회 주겠다” [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112700001t.jpg)