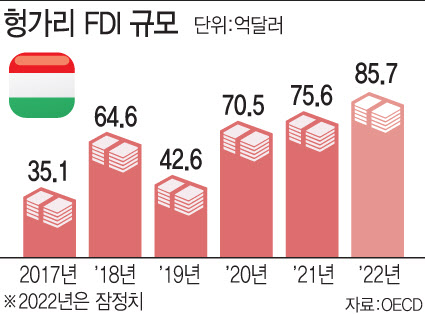

헝가리 경제가 이차전지(배터리) 산업 육성 전략을 통해 탈탄소와 저개발지역의 산업경쟁력 강화를 동시에 도모하면서 경제 활력도가 높아지고 있다. 자원확보와 탈탄소를 위해 국가전략사업으로 떠오르는 폐배터리 재활용 산업마저 헝가리로 향하면서 우리 정부도 규제 개혁과 보다 과감한 투자 인센티브 제공이 필요하단 지적이 나온다.

|

한국과 중국은 폐배터리 재활용 산업의 양대 국가다. 그러나 아직 폐배터리 산업 자체가 초창기인 만큼 생산과정에서 나오는 부산물을 피드스탁(원재료)으로 재활용하는 수준이다. 즉, 국내 고객사인 배터리셀 업체의 진출에 좌우된단 뜻이다. 이에 성일하이텍도 2016년 헝가리 배터리 외국인직접투자(FDI) 투자의 첫 스타트를 끊은 삼성SDI와 SK온을 따라 헝가리에 진출하면서 캐파를 확충해 나가고 있다. 이들의 헝가리 내 배터리 생산량은 각각 67.3GWh, 47.5GWh로 파악된다. SK온의 경우 한국 생산캐파 20GWh를 훌쩍 뛰어넘고 생산능력을 공개하지 않지만 삼성SDI 역시 한국 생산량을 앞선다.

여기에 지난 2022년 유럽 배터리 시장에서 최대 투자 사건으로 꼽히는 중국 배터리 제조업체 CATL이 73억4000만 유로(약 10조7400억원)를 투자했다. 유럽연합(EU) 전체에서 역대 최대 규모 외국인 투자다.

|

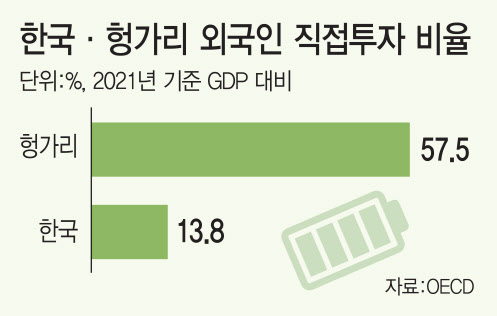

반면 한국은 경제의 역동성은 갈수록 떨어졌다. OECD(경제협력개발기구)가 지난해 10월 발행한 보고서(FDI In Figures)에 따르면 2021년 기준 한국의 GDP(국내총생산) 대비 FDI 유입(저량 기준) 비율은 13.8%로 OECD 가입국 중 일본(4.8%) 다음으로 낮다. 헝가리는 57.5%로 우리나라의 4배다.

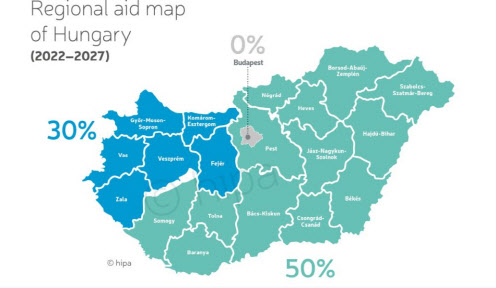

CATL은 약 2년간 헝가리투자청(HIPA)과의 보조금 협상을 거쳐 대규모 투자 결정을 내렸다. 저개발 지역, 일자리 창출, 영업이익 등에 따라 보조금 규모는 차이가 있지만, 9%에 불과한 법인세율와 공격적 투자 인센티브가 더해지면서 외자를 흡수하고 있는 것.

|

한국기업들은 앞다퉈 헝가리로 진출했다. 한국 기업의 대(對)헝가리 누적 FDI는 68억달러(8조7679억원)로 2019년, 2021년 헝가리의 역대 최대 투자국이었다. 한국의 투자로 헝가리에는 1만5000개의 일자리가 창출됐다.

|

탈탄소를 위한 전기차 공급 증대는 수용 탈탄소의 핵심 과제다. 하지만 이로 인해 발생한 폐배터리는 오폐수, 중금속, 전해액 등으로 인한 심각한 토양오염을 유발한다. 무엇보다 배터리 전주기 생산과정에서 가장 많은 환경문제를 발생시키는 니켈, 리튬 등 원자재 광산 채굴 문제를 고려할 때 폐배터리 사업의 중요성은 전기차 공급 확대를 위해서도 필수 전제다.

에너지 전문 시장조사기관 SNE리서치에 따르면 전기차 시장 성장에 따라 배터리 재활용 시장은 2019년 1조6500억원에서 2030년 6조원, 2040년 66조원, 2050년 600조원으로 기하급수적으로 커질 것으로 예상된다.

헝가리 정부의 ‘동방개방(Eastern Opening)’에 힘입어 한·중·일이 주축이 된 배터리 산업 밸류 체인이 완성됐다. 유럽의 배터리 생산국으로 떠오른 주요 배경은 헝가리 정부가 2022년 9월 게재한 ‘국가 배터리 산업전략 2030’이 주효하단 평가다. 해당 전략은 이미 헝가리 정부의 주요 산업 육성 전략의 하나로 관료들에게 인용됐지만, 공식적인 외부 공개 시점은 상대적으로 최근이다.

헝가리의 최종 목표는 ‘유럽 배터리 가치사슬의 중심’으로 만드는 것으로 해당 전략은 탈탄소화 목표 달성 지원을 위한 지속가능한 배터리 가치사슬 확보와 동시에 경쟁력 있는 국가 산업 발전을 촉진하는 것이다. 특히 헝가리의 낮은 산업 성숙도를 외자 유치를 통해 끌어올린단 전략이 먹혀들었다.

헝가리 진출 한 배터리 업계 관계자는 “중국에 문을 걸어 잠그고 있는 유럽연합(EU)의 주요국과 달리 헝가리는 2010년 이어온 동방개방 전략에 따라 실리를 택했다”며 “폐배터리 산업까지 끌어들일 경우 헝가리의 배터리 산업 생태계는 더욱 공고해질 것”이라고 전망했다.

![결혼 앞둔 예비신부 사망…성폭행 뒤 살해한 그놈 정체는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031200001t.jpg)