|

홍 부총리는 이날 “소득 대비 주택가격 비율 등 주택가격 적정성을 측정하는 지표들이 최고 수준에 근접했거나 이미 넘어서고 있다”며 주택가격 하락 가능성을 경고했다. 또 3기 신도시 사전청약 등 올해 하반기 공급량 증가와 금리인상, 전문가들의 고점 인식 등도 집값 하락 근거로 들며 “불안감에 의한 추격매수보다 향후 시장과 유동성 상황, 객관적 지표, 다수 전문가 의견 등에 귀 기울이면서 진중하게 결정해야 할 때”라고 강조했다.

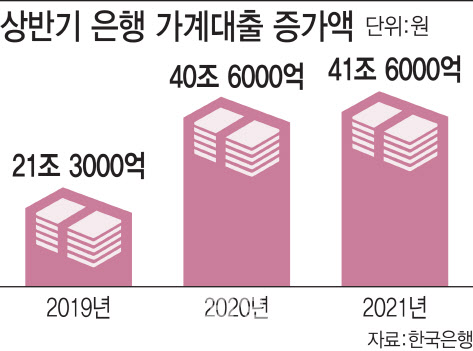

아울러 홍 부총리는 부동산시장으로 자금이 추가 유입되지 않도록 가계대출 규제를 강화하겠다고 언급했다. 은성수 금융위원장도 이날 “상반기 가계부채 증가율이 연 8~9%인데 연간 목표치(연 5~6%)를 충족하려면 결국 하반기에는 연 3~4%대로 관리가 돼야 한다”며 “최근 늘어나고 있는 제2금융권 가계대출도 규제차익으로 인한 시장왜곡이 없게 철저히 대응하겠다”고 말했다. 40%인 시중은행보다 DSR(총부채원리금상환비율) 규제한도가 20%포인트 높아 대출 쏠림의 ‘풍선효과’가 나타나는 제2금융권도 옥죄겠단 의미다.

|

시장의 반응은 냉소적이다. 26번의 부동산대책을 쏟아내며 수요억제 카드를 다 소진한 정부는 제2금융권까지 대출을 옥죄는 방법 외엔 뾰죡한 수가 없는 상황이다. 정부의 엄포에도 집값이 계속 오르면서 부동산정책 실패만 부각될 것이란 평가다.

대출규제 강화 카드도 약발이 없을 것이란 전망도 우세하다. 문재인정부는 부동산 규제지역을 지속적으로 넓히는 동시에 금융 규제를 끊임없이 죄어왔다. 박근혜정부에서 각각 60%, 70%까지 가능했던 총부채상환비율(DTI)과 주택담보인정비율(LTV)은 현 정부 들어 각 40%(서울 기준)로 축소했고, 2018년엔 DSR 규제도 도입했다. 작년만 해도 서울 등 규제지역 9억원 넘는 집의 주택담보대출에 적용했던 DSR 40% 규제를 6억원 초과 주택으로 확대했다. 시가 9억원 넘는 주택으로 주담대를 받는 경우 9억원 초과분엔 LTV 20%를 적용한다. 시세 15억원이 넘는 초고가 아파트의 주담대는 전면 금지했다.

권대중 명지대 부동산학과 교수는 “정부가 이제는 엄포와 읍소를 섞은 대국민담화로 시장을 잡으려 한다”며 “임기 내 시장 안정화를 위한 마지막 호소 같지만, 지금껏 그랬듯 집값은 계속 오르면서 정책 실패만 입증할 것”이라고 지적했다.

![아이유·송중기 사는 청담동 아파트, 320억에 팔리나 [누구집]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092200027t.jpg)

![여적여는 옛말…한국판 섹스앤더시티 '아홉수 우리들'[툰터뷰]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092200022t.jpg)

![김치를 갈아 가루로? 짜파게티랑 맛보니…외국도 반할만 하네 [먹어보고서]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/09/PS24092200122t.jpg)