|

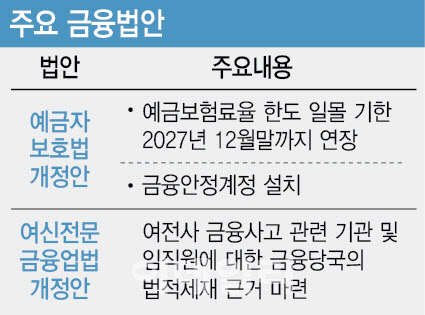

현행 예보료율에 따르면 은행 0.08%, 증권 0.15%, 저축은행 0.4%이다. 하지만 오는 8월 31일 일몰되면 은행 0.05%, 증권 0.1%, 저축은행 0.15%로 낮아진다. 이러면 예보의 예보료 수입이 7700억원가량 감소한다. 연간 예보 예산의 3분의 1 수준이다. 예보의 수입이 줄어들면 그만큼 금융위기 시 방파제 역할도 줄어들 수 있다.

예보료율 한도 연장안은 애초 21대 국회서 통과 가능성이 컸다. 여야 간 이견이 없고 필요성에 대해 공감대가 형성됐기 때문이다. 하지만 쟁점법안에 밀려 통과가 지연됐고 결국 일몰 위기까지 맞이한 것이다. 금융당국와 예보는 21대 마지막 국회에 기대를 걸고 있지만 특검 정국으로 정국이 급랭하면서 이마저도 어려워 보인다.

예보가 추진한 금융안정계정도 폐기 위기에 몰려 있다. 금융안정계정은 일시적인 유동성 부족으로 어려움을 겪는 금융회사가 부실화하기 전에 예보가 선제적으로 자금을 지원할 수 있게 하는 제도다. 코로나19 상황이 종료된 후 금리가 급등하고 자산 가격이 크게 조정되는 이른바 ‘퍼펙트스톰(금융복합위기)’을 미리 막기 위해 추진했다. 지난해 미국 실리콘밸리은행(SVB) 사태 이후 필요성이 부각됐지만 국회 논의는 지지부진한 상황이다.

카드사와 캐피탈 등 여신전문금융회사(여전사)에서 발생한 횡령·배임 등 금융사고와 관련해 기관과 임직원에 대한 금융당국의 직접 제재 근거를 마련하는 여신전문금융업법 개정안도 폐기가 불가피해졌다. 현재 여전법에는 여전사 임직원이 횡령·배임을 하거나 대출을 부실하게 취급해 금융사고가 발생해도 금융당국이 제재를 취할 근거가 부재하다. 금융당국은 작년 롯데카드에서 발생한 105억원 규모의 대형 금융사고를 계기로 여전사 임직원의 횡령·배임 등과 관련해 법률상 제재 근거를 담은 여전업법 개정을 추진했다. 그러나 소관 상임위원회인 국회 정무위원회가 공전을 거듭하면서 별다른 진전 없이 자동폐기 수순을 밟을 것이란 관측이다.

|