|

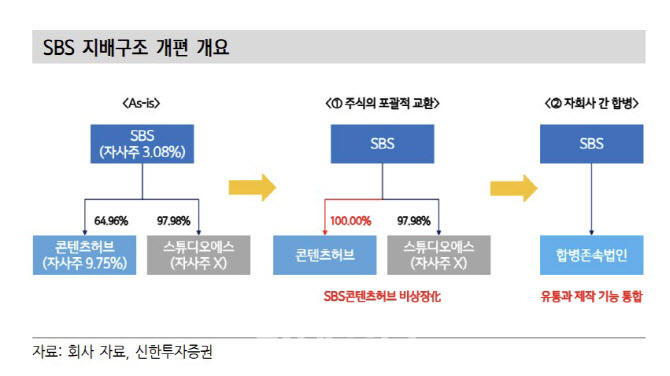

SBS는 보유한 자사주 56만주를 주당 2만7048원에 처분해 먼저 교부하고, 잔여 58만주는 신주로 교부한다. 콘텐츠허브 상장 주식수인 1825만주 대비 3.2% 희석 효과가 예상된다. 12월까지 지배구조가 마무리되면 올해 말에서 내년 초 콘텐츠허브와 스튜디오를 합병한다.

지 연구원은 이번 지배구조 개편에 대해 광고 시장이 위축된 상황에서 미디어 밸류체인 개선의 중요성을 인지했고, 별도로 운영 중이었던 콘텐츠의 제작과 유통 기능을 통합해 스튜디오 모델을 본격화하는 전략이라고 평가했다. 이에 따라 원천 지적재산권(IP) 확보, 콘텐츠 제작, 국내외 콘텐츠 유통, 방송 채널 송출까지의 밸류체인 과정을 모두 총괄할 수 있어 판관비 절감 및 신속한 의사결정이 기대된다고 분석했다.

콘텐츠 기획 단계부터 유통 조직이 합쳐지면 적극적인 선판매, 다양한 해외 온라인동영상서비스(OTT) 동시방영 등이 가능해질 것으로 봤다. 지 연구원은 “SBS는 해외 동시방영을 올해 2분기부터 시작했는데 내년엔 훨씬 더 많아질 것”이라며 “통합된 스튜디오S의 첫해는 매출 4000억원, 이익 300억원 이상을 목표로 한다”고 말했다.