|

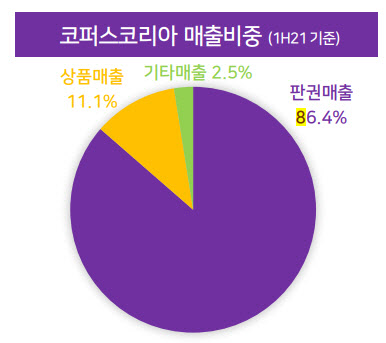

코퍼스코리아는 지난 2005년 설립된 한류 콘텐츠 해외 배급 전문업체입니다. 지난해 말 ‘DB금융스팩 7호’와 스팩합병하며 코스닥 시장에 상장했습니다. 핵심 사업은 국내 방송사들의 드라마와 예능 등 콘텐츠 사용권(권리)을 확보(인수)해 일본에 배급하는 것입니다. 올해 상반기 매출 비중은 판권 86.4%, 상품 11.1%, 기타 2.5%로 나타났습니다.

|

일본의 OTT 시장 점유율 1위는 넷플릭스로 약 18%입니다. 이어 아마존 프라임 비디오가 11%, 디즈니 플러스가 3%입니다. 나머지 68%는 로컬 기업 15개사가 나눠 차지하고 있습니다. 넷플릭스가 1위라고 하지만 사실상 로컬 기업이 OTT 시장을 지배하고 있는 것입니다. 여기서 코퍼스코리아의 진가가 발휘됩니다. OTT가 있기 전인 2005년부터 DVD나 TV란 플랫폼을 통해 컨텐츠를 배급하는 방식으로 일본에 진출했었기 때문에, 로컬 위주의 OTT 시장에도 빠르게 녹아들어 국내 업체 중 독보적 1위가 될 수 있었습니다. ‘사랑의 불시착’, ‘이태원 클라쓰’ 등 K-드라마는 일본에서 큰 호응을 얻고 있습니다. 코퍼스코리아에 △OTT 시장 확대 △폐쇄적 시장 선점 △K-드라마 열풍이란 삼박자가 맞아떨어지고 있습니다.

이충헌 밸류파인더 대표는 “배급 계약은 통상 5~10년 정도이며 갱신율은 약 90%를 넘어서는 것으로 파악된다”며 “코퍼스코리아는 특정 OTT 업체만 우선적으로 방영할 수 있는 선행공급을 바탕으로 가격 경쟁력을 보유하고 있다”고 설명했습니다.

|

아직까진 일본에 K-콘텐츠를 배급하는 일을 주력으로 하지만, 최근 들어 제작에도 뛰어들고 있습니다. 현재 KBS에서 방영되는 ‘달리와 감자탕’ 드라마를 제작했습니다. 시청률도 1화 때 4.4%에서 4화 5.3%로 양호하게 나오고 있습니다. 드라마 제작사로 거듭나게 된다면 현재 배급사로서 받고 있는 밸류에이션은 리레이팅되게 됩니다.

이밖에 웹툰과 웹소설 배급도 맡고 있습니다. 카카오재팬의 웹툰 플랫폼인 ‘픽코마’를 통해 웹소설을 연재 중입니다. 내년 웹소설 10편, 엡툰 6개 연재를 목표하고 있습니다. 추가 인력 채용 없이 현지화 작업만 필요하기 때문에 캐시카우 역할이 기대되는 사업 부문이라고 합니다.

이 대표는 “일본 OTT 시장 고성장에 따른 실적 증가가 예상되는 점과 단일 배급업체에서 콘텐츠 제작업체로 사업영역을 넓히고 있는 점을 감안하면 동사에 대한 관심이 필요한 시점”이라고 평가했습니다.

그는 코퍼스코리아에 대한 투자의견을 ‘매수(Buy)’, 목표주가 4730원을 제시했습니다. 목표주가는 각 사업에 대한 영업가치를 부여하는 SOTP 방식을 통해 산정했습니다. 배급 부분은 NEW(160550), 덱스터(206560), 쇼박스(086980) 등의 내년 평균 주가수익배율(PER)가 100배 이상이거나 적자인 점을 감안, 보수적으로 15배를 적용했습니다. 제작 부분은 우선 방영 중인 달리와 감자탕과 향후 제작될 드라마를 고려해 내년 영업이익을 45억원으로 추정했습니다. 제작업체 평균 PER는 28배이나, 동사는 이제 막 제작을 시작했단 점에서 40%를 할인해 16.8배를 주었습니다. 매출에서 기타 항목을 제외하고 이같은 방식을 적용한 동사의 시가총액은 2100억원입니다. 최근 발행한 전환사채(CB) 물량 881만까지 반영해 목표주가가 산출됐습니다.

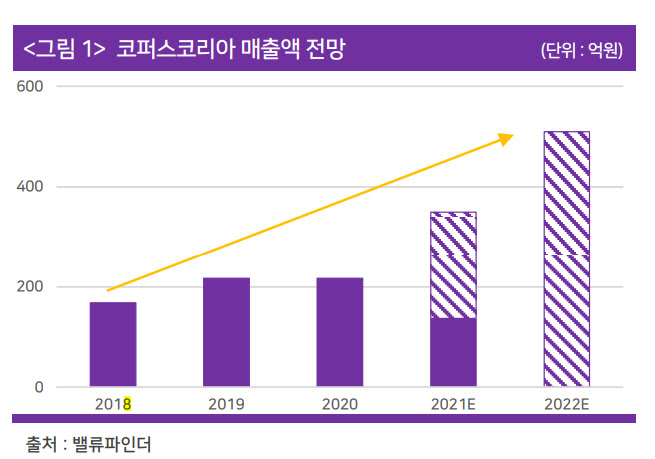

이 대표는 아울러 “일본 OTT 시장이 꾸준히 성장하고 있고 진입장벽이 높아 동사의 입지가 앞으로도 견고할 걸로 판단된다”며 “올해 매출액은 360억원(전년비 +65.9%), 영업이익은 105억원(+48.6%)의 사상 최대 실적이 예상된다”고 전했습니다.

|