27일 업계에 따르면 코웨이는 이달 초 자회사 ‘코웨이라이프솔루션’을 설립하고 실버 사업 진출을 선언했다. 신설법인은 코웨이가 100% 지분을 출자했으며 초기 자본은 100억원 규모다. 이 회사는 프리미엄 실버타운 및 실버케어 사업을 주력으로 △문화 △여행 △숙박 △결혼 △펫 △요양 △장례 등 실버세대의 생애주기 전반을 관리하는 상품 및 서비스를 내년 상반기부터 순차적으로 선보일 계획이다.

상조 서비스 출시도 예고하고 있다. 주력 제품인 정수기는 물론 ‘비렉스’ 안마의자, 매트리스 등을 상조 상품과 결합해 판매하는 방식이 유력하다. 이미 상조업계에서는 렌털업체와 손잡고 다양한 결합 상품을 선보여 왔다.

대교 자회사 대교뉴이프도 다음 달 상조 서비스를 선보일 계획이다. 2022년 1월 대교의 시니어 토털 케어 브랜드로 출발한 대교뉴이프는 지난해 7월 독립법인을 설립하며 시니어 사업을 본격화했다. 지금까지 주간보호센터와 방문 서비스 등 돌봄사업을 위주로 운영해왔으나 상조 사업으로 영역을 확장하는 것이다.

기업들이 잇따라 새 먹거리로 상조 사업을 점 찍은 이유는 시장 성장세 때문이다.

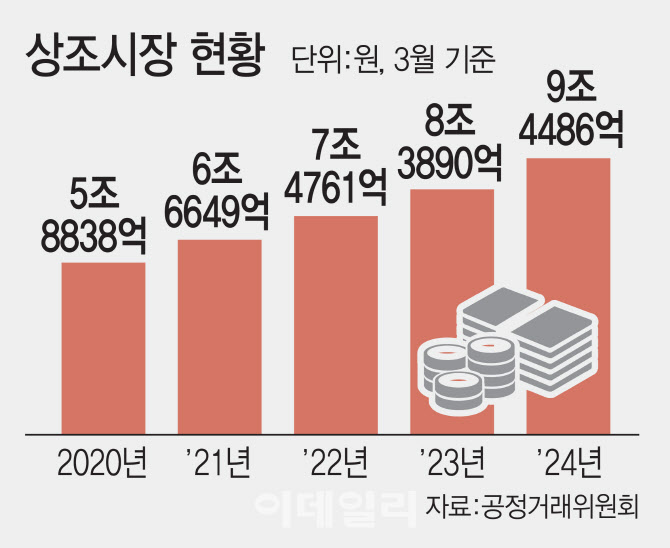

저출생 및 초고령사회를 맞아 상조 수요는 가파르게 증가하고 있다. 공정거래위원회에 따르면 올 3월 말 기준 상조업(선불식 할부거래업)의 전체 선수금 규모는 9조 4486억원을 기록했다. 2020년(5조 8828억원)부터 매년 1조원 안팎의 증가세를 보여왔다.

|

덩달아 상조업체들도 몸집을 키워가고 있다. 2019년까지만 해도 선수금 1조원을 넘긴 업체가 한 곳도 없었지만 지난해 기준으로는 △프리드라이프(2조 2296억원) △보람상조(1조 5000억원, 7개 그룹 계열사 합산) △교원라이프(1조 3266억원) △대명스테이션(1조 2633억원) 등 ‘1조 클럽’이 총 4곳에 달한다.

교원은 2010년 후발주자로 상조업을 시작했으나 단일 법인 기준 업계 2위 사업자로 치고 올라왔다. 업계에서는 신규 사업자들의 진출로 더욱 치열한 시장 경쟁이 이어질 것이라는 관측이 나온다. 특히 상조 시장에는 지역 기반의 소규모 업체들이 난립하고 있는 만큼 자본력을 바탕으로 한 신규 사업자들의 등장으로 시장 재편이 빨라질 것이라는 분석이다.

다만 기존 업체들이 장례 서비스 역량을 탄탄하게 다져온 데다 최근 교육·웨딩·여행 등 생애주기 전반에 걸친 다양한 서비스를 제공하며 사업을 다각화한 만큼 이를 대체하기는 쉽지 않을 것이라는 전망도 나온다.

업계 관계자는 “타 산업군의 유명 브랜드가 상조 시장에 진출하면 기업 간 경쟁은 치열해지겠지만 결과적으로는 고객서비스의 질적 향상을 꾀할 수 있다는 점에서 긍정적”이라며 “다만 상조의 기본서비스인 장례서비스에 대한 노하우가 없어 빠른 시간 내에 시장에 연착륙하기는 쉽지 않을 것”이라고 말했다.

!["또 눈 온다"…영하 추위에 꽁꽁 언 도로, 출근길 '빨간불'[오늘날씨]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900038t.jpg)

!["성관계 요구 알려질까"…십년지기 숨지게 한 일가족[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900003t.jpg)

![[단독]검·경, '불법 영상물 보전명령 도입' 합의…주체는 검사](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900023t.jpg)